撰文:深潮 TechFlow

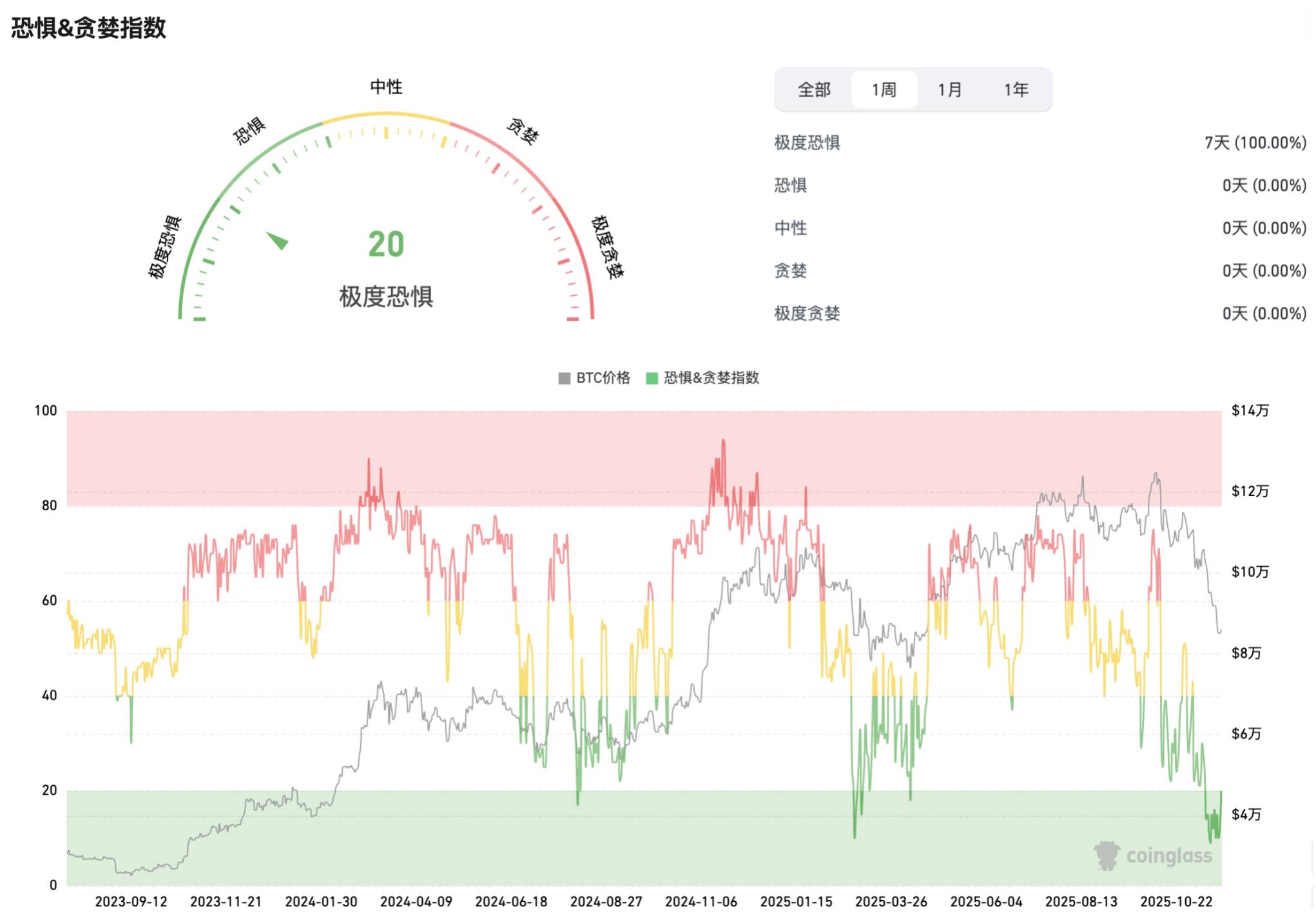

加密市场在历经上周的大跌之后,逐渐出现了回暖调整迹象。

进入新的一周,今晚10点即将主网上线的 Monad,自然成为了大家关注的焦点。

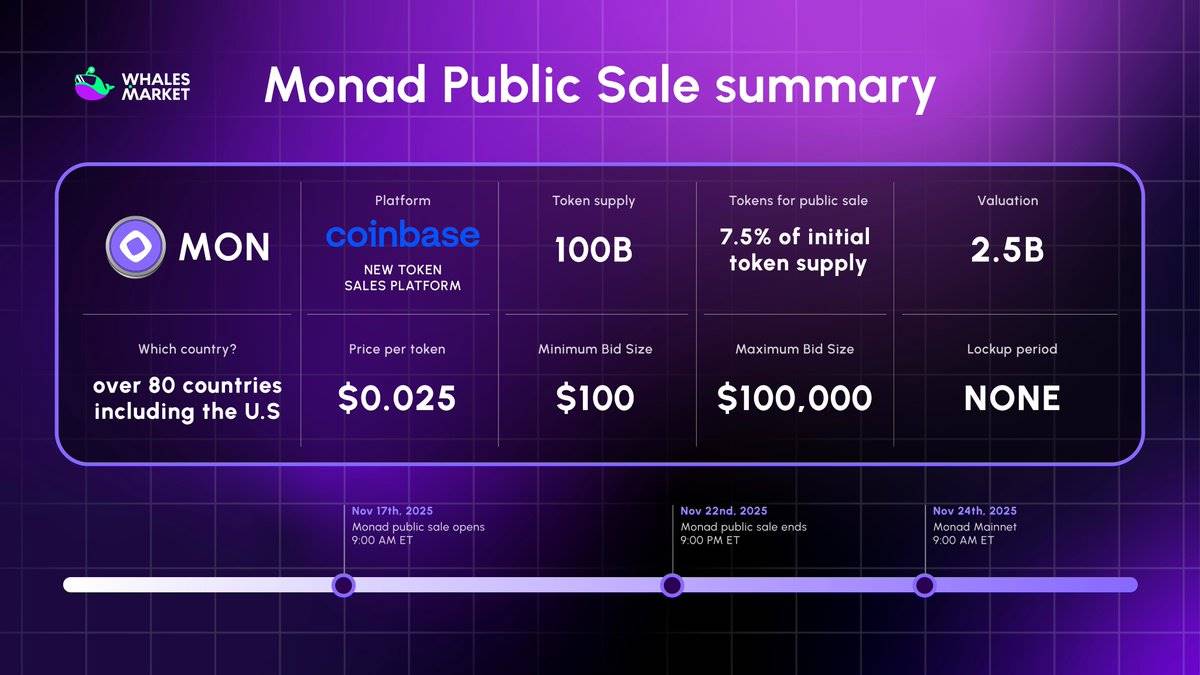

作为累计融资超过4.3亿美金的明星项目,Monad不仅刷新了L1赛道的融资纪录,更是 Coinbase 推出Token Sales平台后的首个公募项目。

在市场普遍缺乏新叙事、老项目轮动乏力的当下,Monad 主网上线后 $MON 的市场表现如何、有哪些生态项目可以第一时间参与等,都是当前沉闷市场中的新鲜空气。

无论是参与早期生态,还是观察MON代币的价格发现过程,可能也都是近期值得关注的交易机会。

我们综合了当前市场上的各类信息,包括融资背景、代币分配、生态项目等,帮助你快速了解 Monad 的近况。

融资回顾,VC 们的时代印记

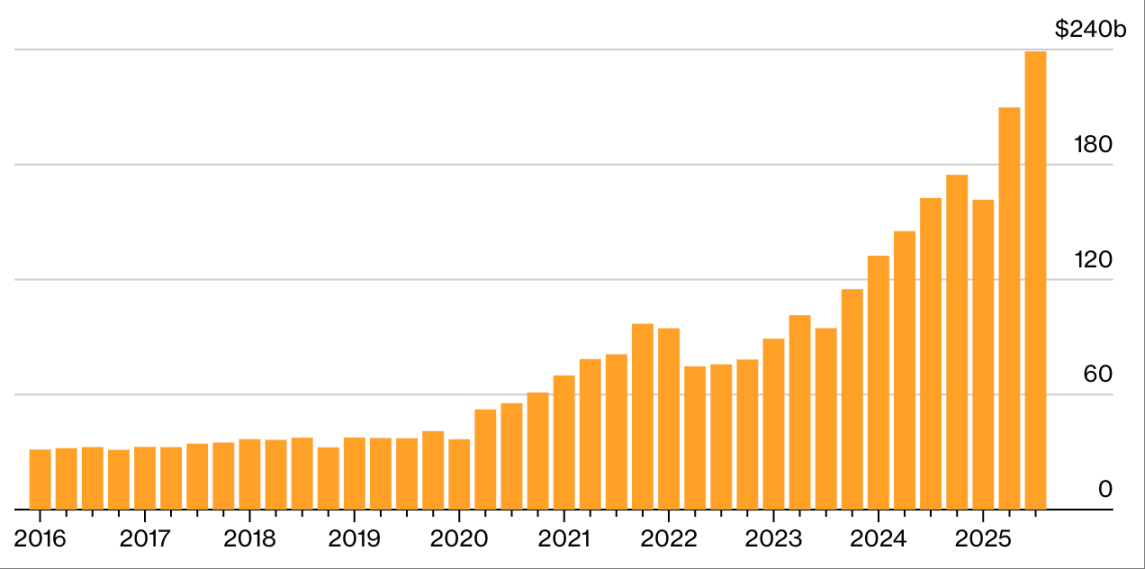

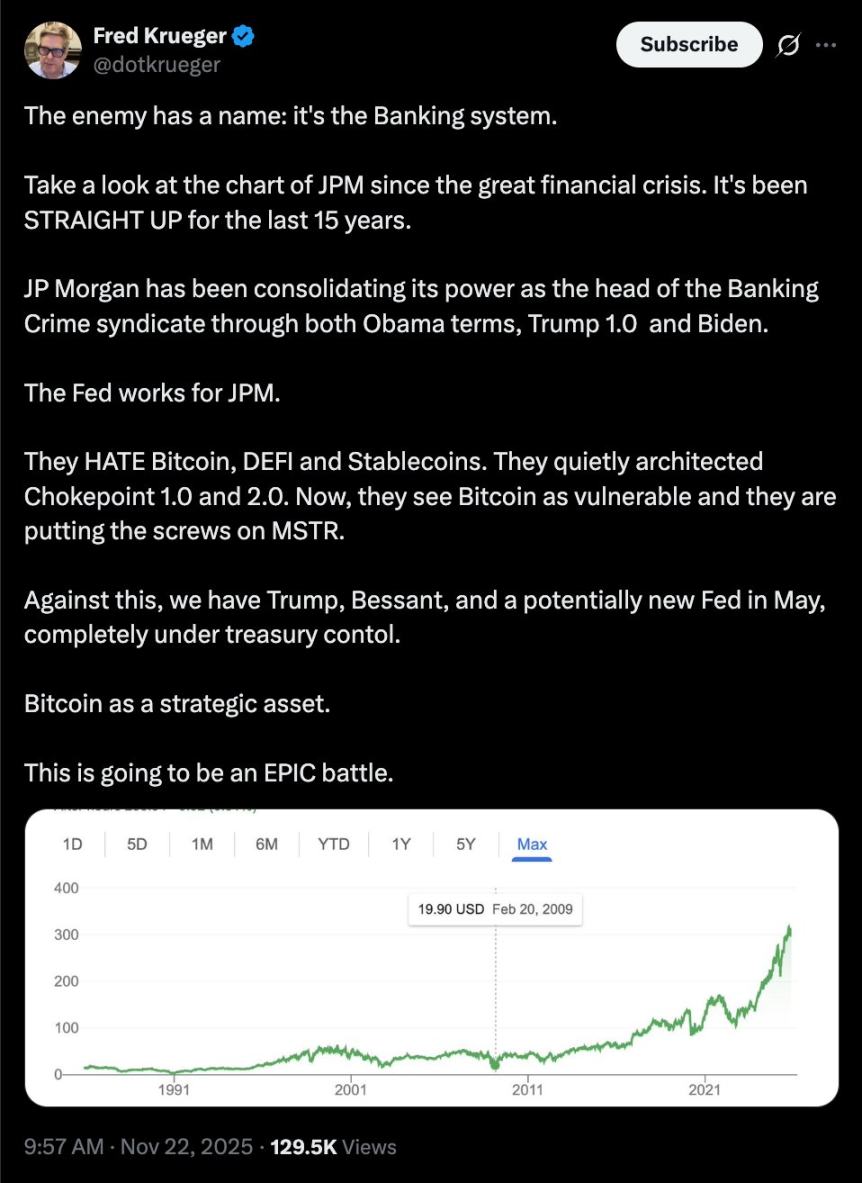

从2022年5月到2025年11月,Monad 的融资历程跨越了整整3年半,恰好经历了加密市场从熊市底部到牛市巅峰,再到大跌下挫的完整周期。

这个时间跨度本身就很有意思。

2022年5月的 Pre-Seed 轮,正值Luna崩盘引发的市场动荡期;2024年4月 Paradigm 领投 2.25亿美元A轮时,创下了当年最大规模的加密融资。

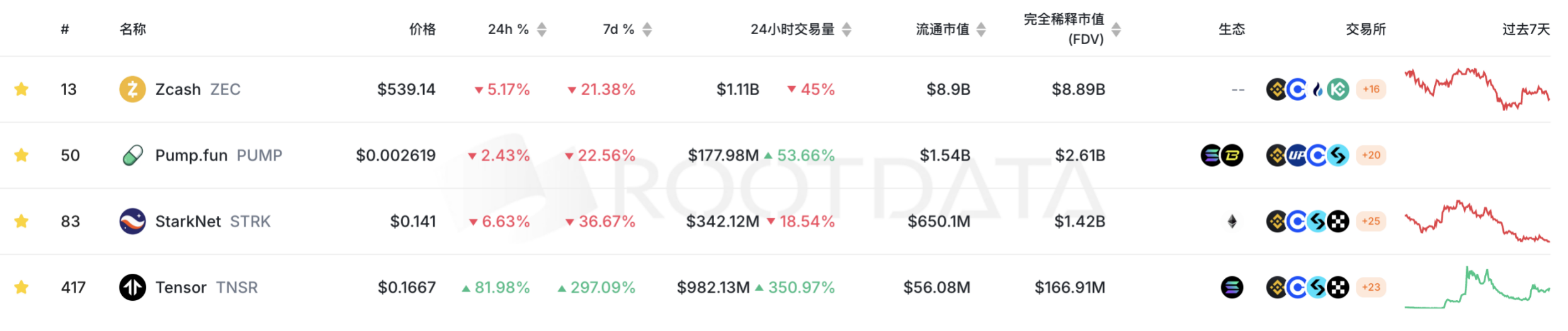

数据来源:RootData + Surf.AI 融资总计4.315 亿美元。

其中私募:~2.44 亿;公募:1.875 亿(实际募集:2.69亿美元)

也就是在这轮周期里,市场对“高FDV低流通”项目逐渐开始质疑,部分高估值项目最近也被社区调侃为“下班链”,无论是在运营动作还是公链的实际使用上,都谈不上令人满意。

但 Monad 凭借其出色的“整活”能力,从一开始的社区建设,项目及创始人扶持,到上线前的 Monad Card 活动。最近又和 Solana 梦幻联动,总能掀起一波波小高潮。

拿到了顶级机构的巨额支持,却面临着市场情绪的转变。Monad 是VC时代的遗珠,还是能证明机构价值的最后辉煌?答案或许就在今晚揭晓。

不过,我们也可以先从最近的公募信息里先找到一些线索。

之前结束的 Coinbase 公募,最终募集2.69亿美元,超募144%。根据”底部填充”规则,打满10万美元的用户实际获配约5.7万美元。

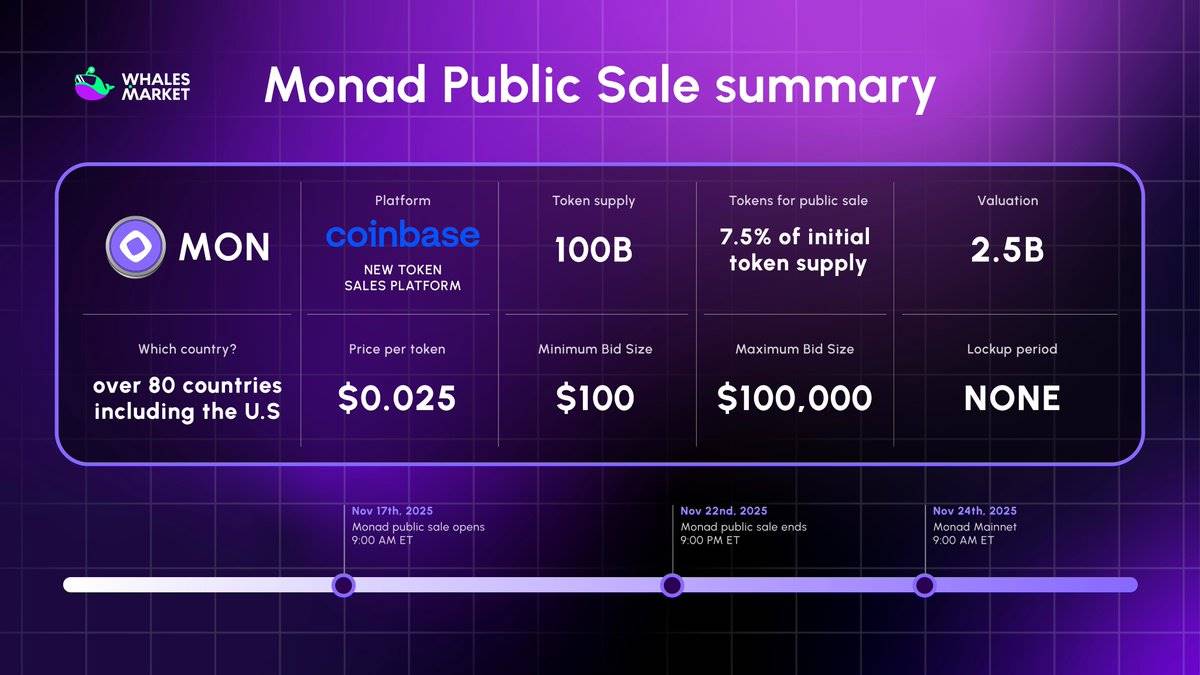

图片来源:Whales Market

按照截止发稿时的盘前市场价格约 $0.032-0.034 计算,公募参与者的账面收益在28-36%之间。

这个收益率谈不上夸张的大赚,但在当前市场环境下已经算是温和的胜利。

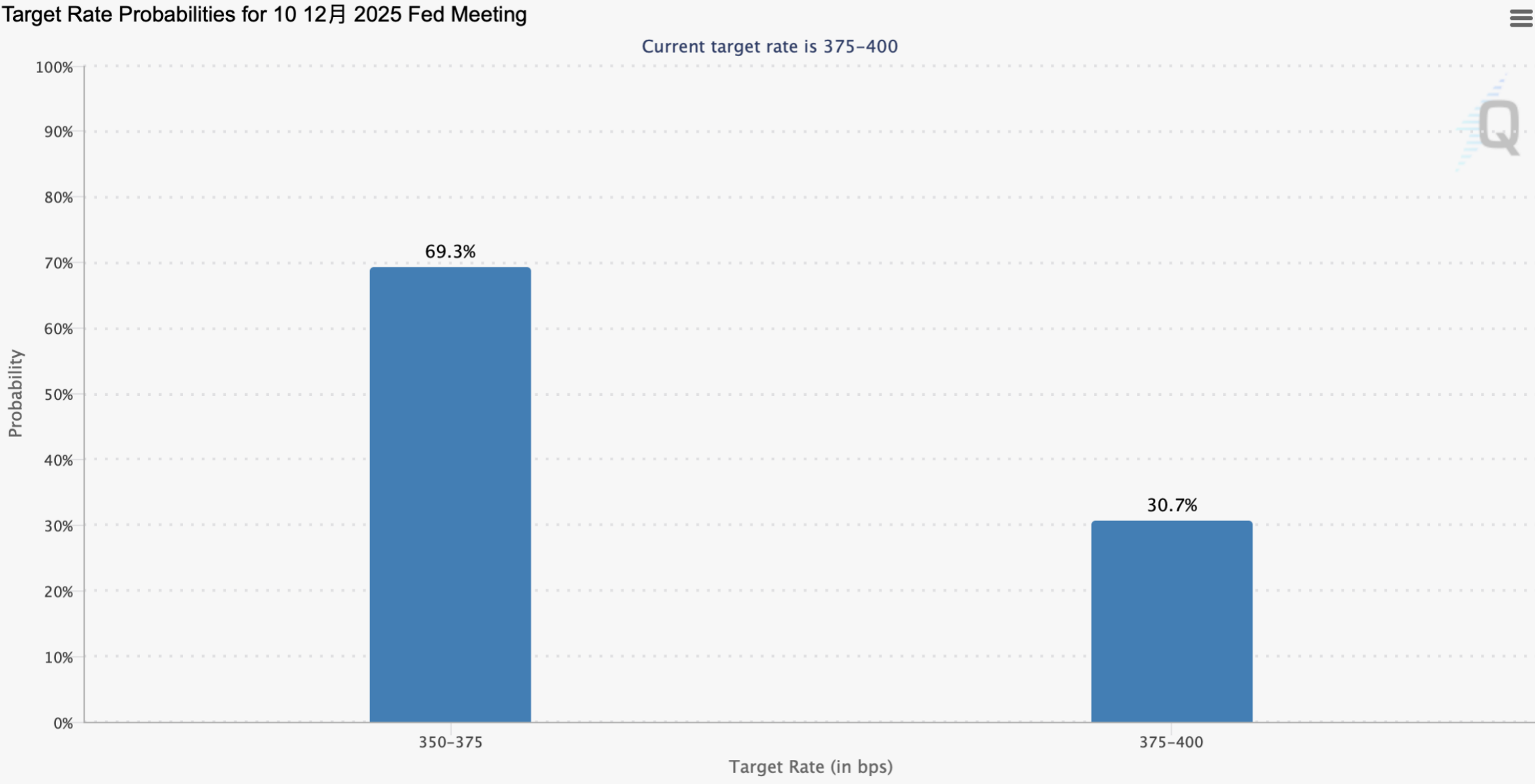

盘前 30亿 FDV,贵不贵?

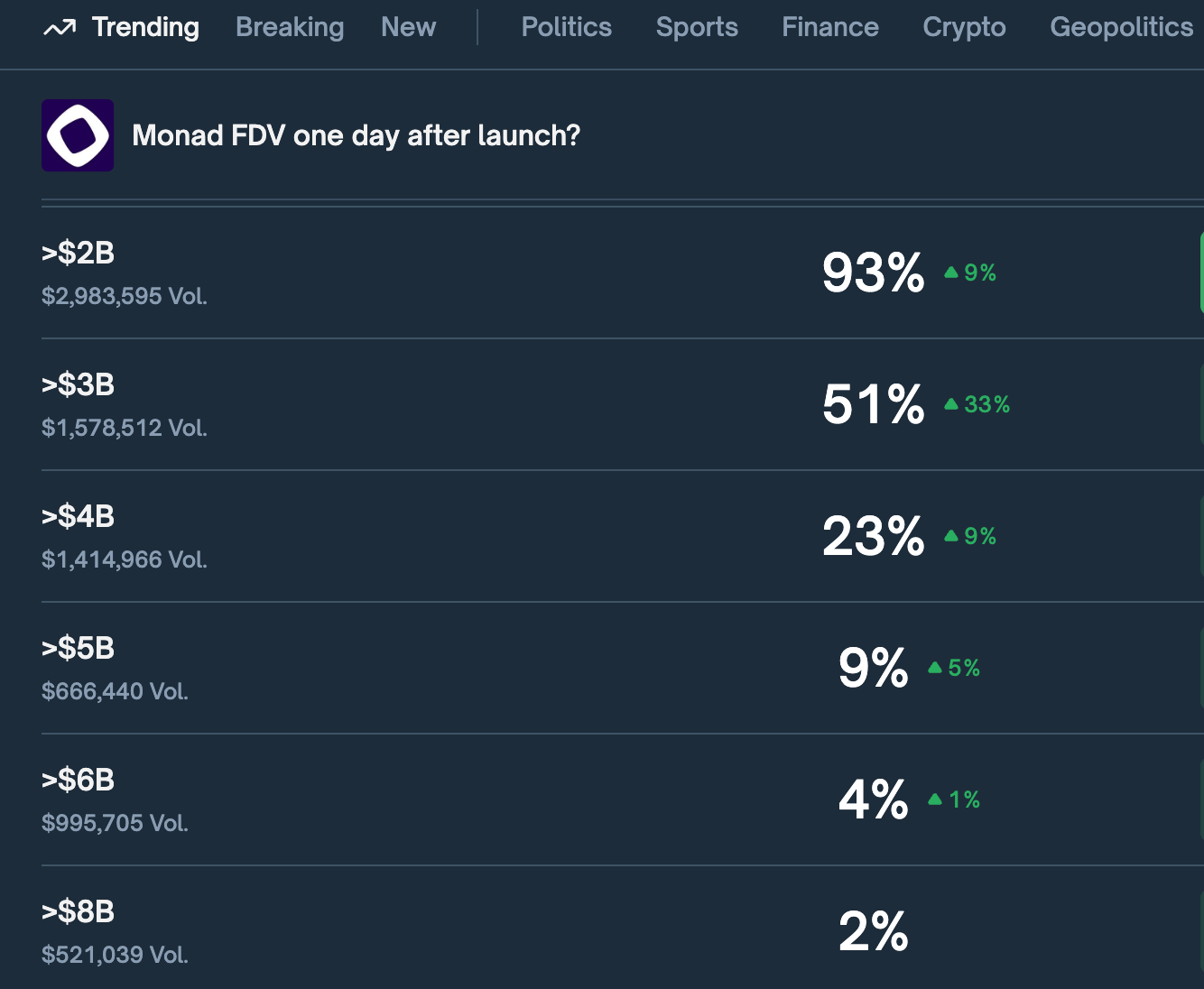

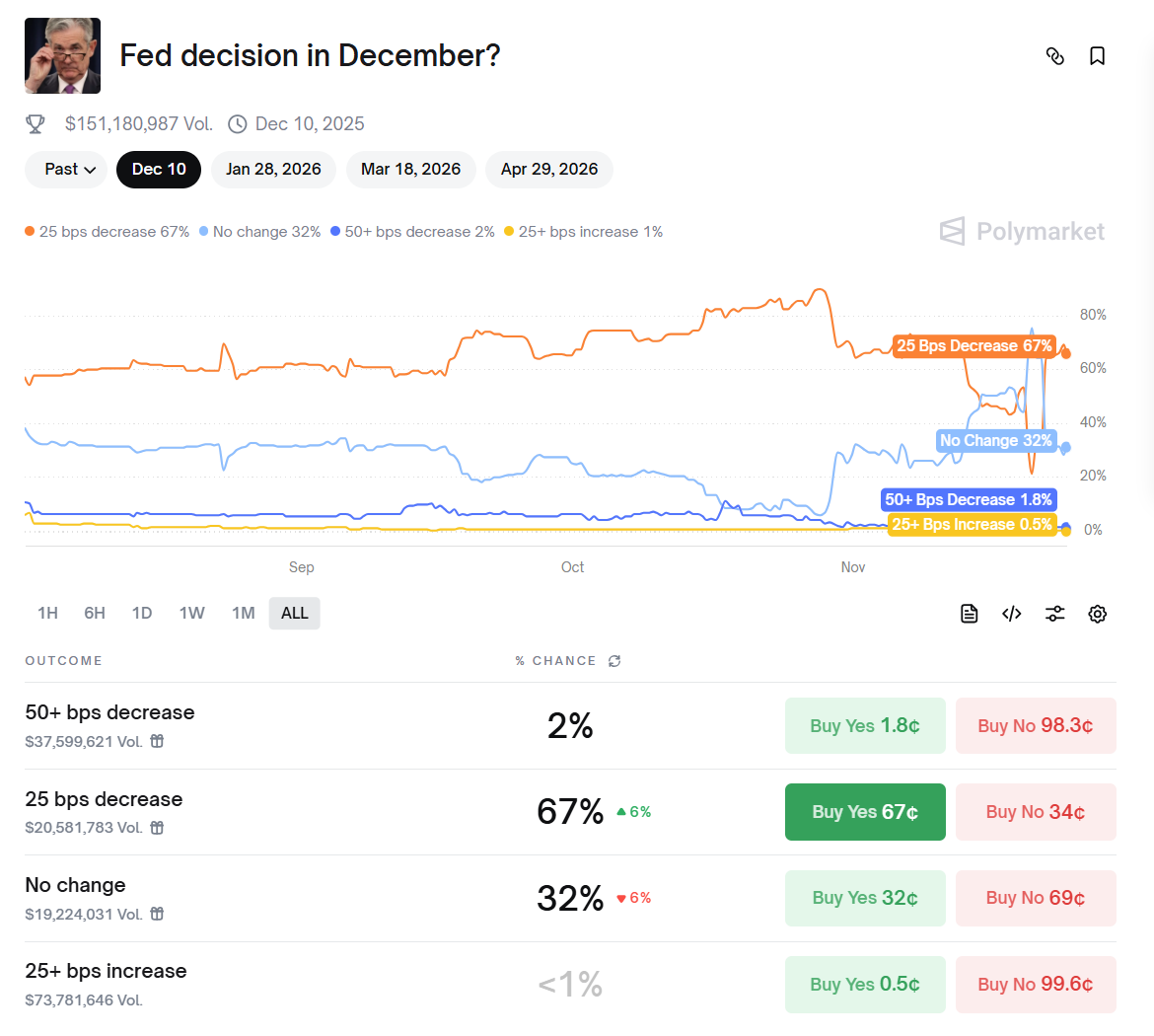

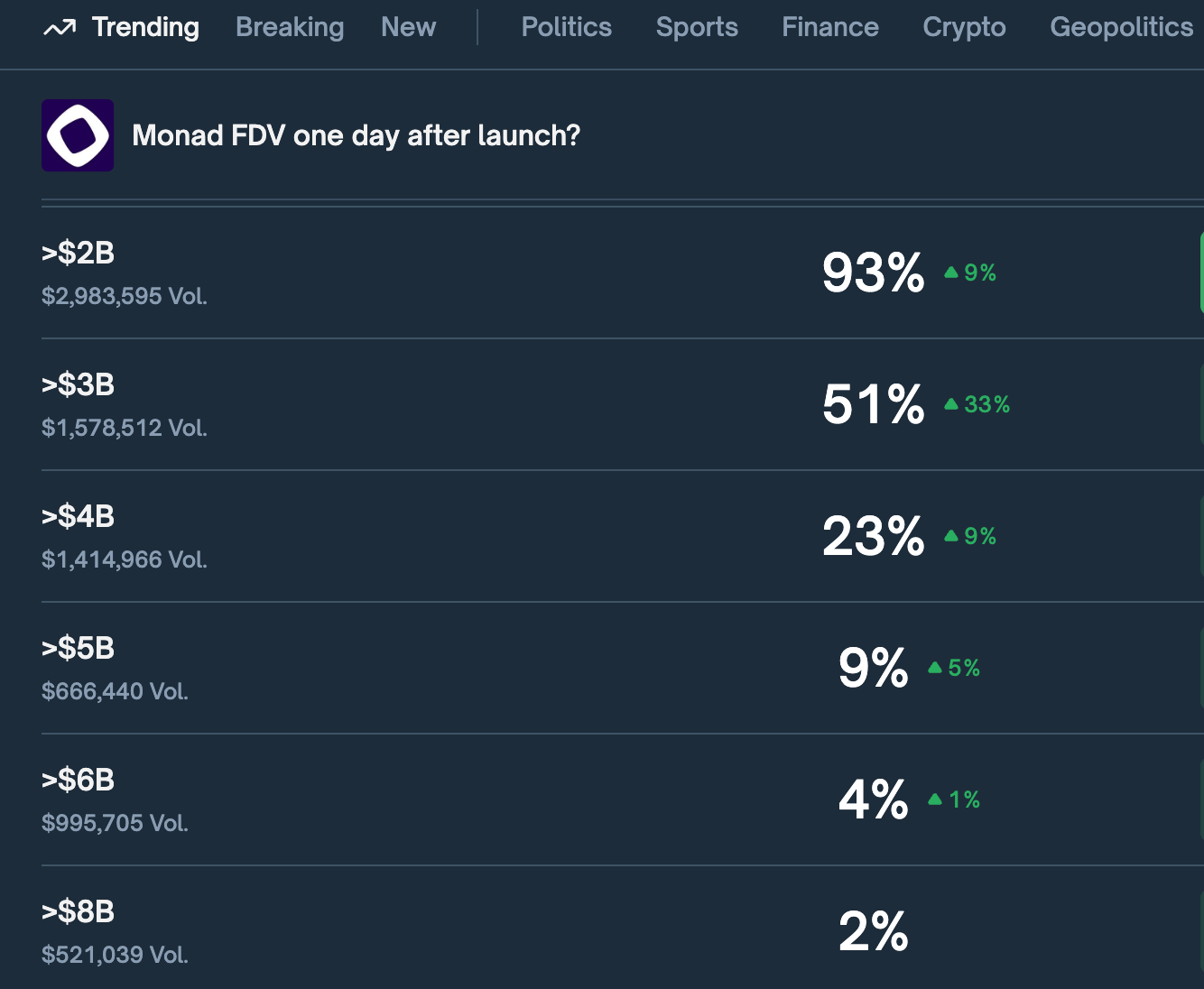

来到 MON 代币的估值部分,更有意思的是市场预期。

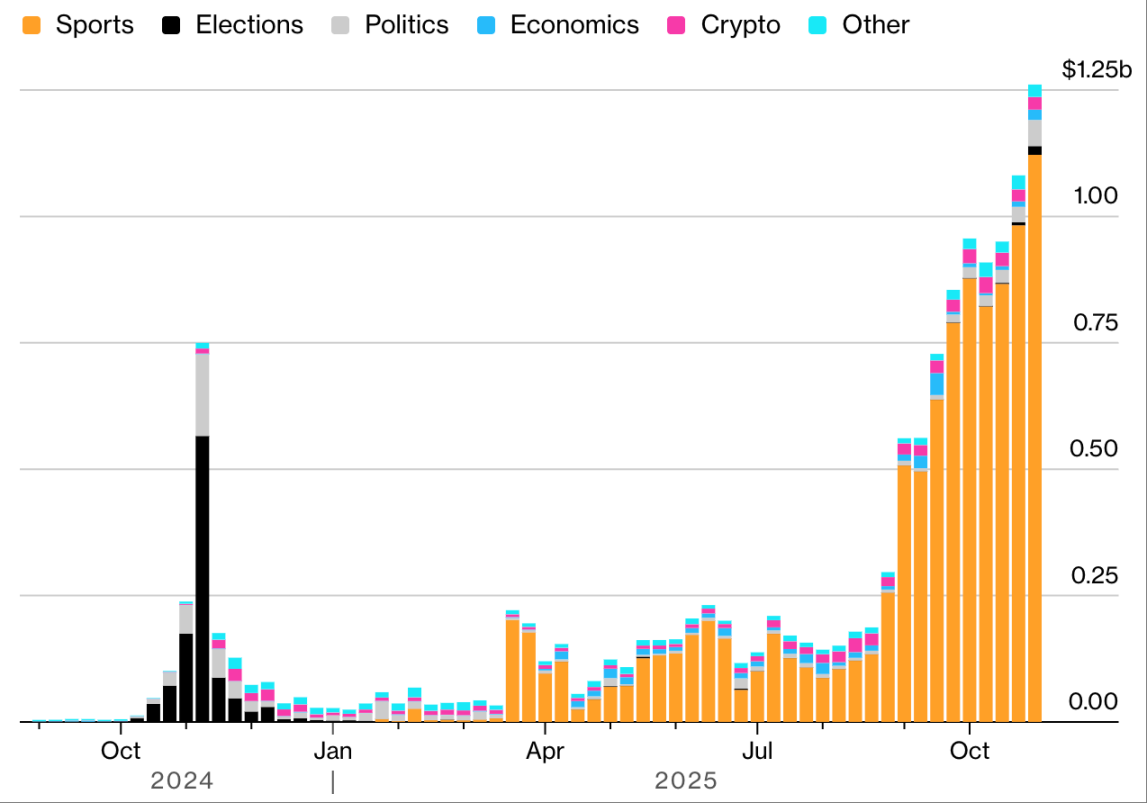

预测平台数据显示,认为$MON上线次日 FDV 会超过30亿的概率超过50%,这个 FDV 略高于公募的25亿。

若按照当前盘前价格0.032美元计算,$MON 的 FDV 约32亿美元;恰好也在预测的主流估值区间中。市场在用真金白银表达一种微妙态度,认可项目,但对过高的估值也保持警惕。

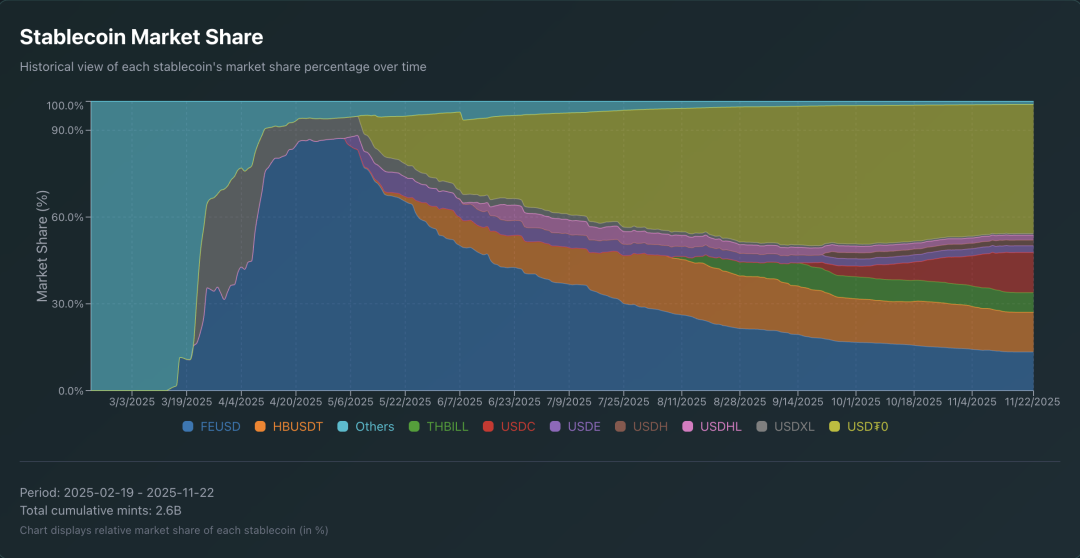

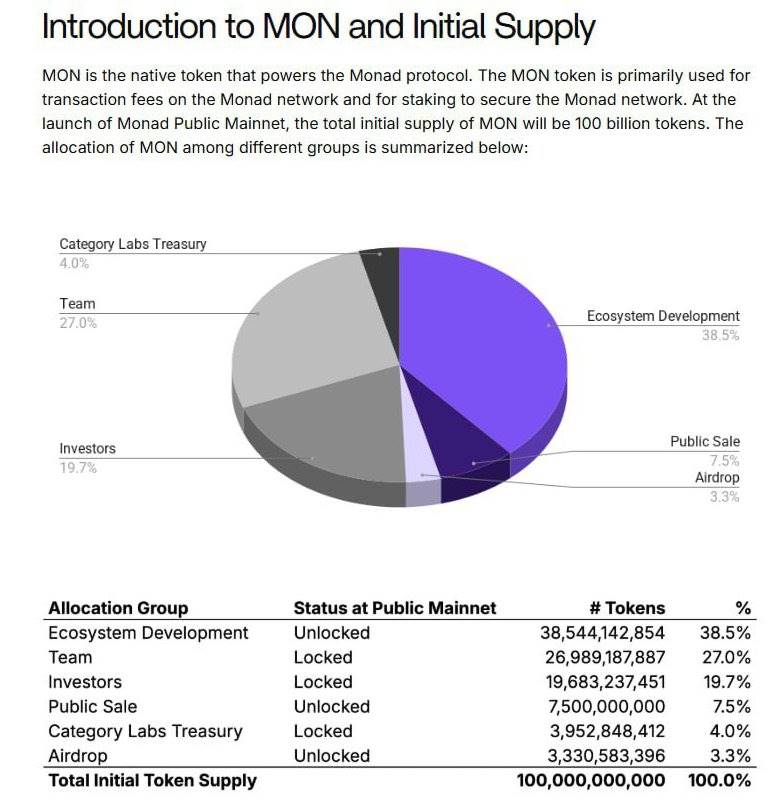

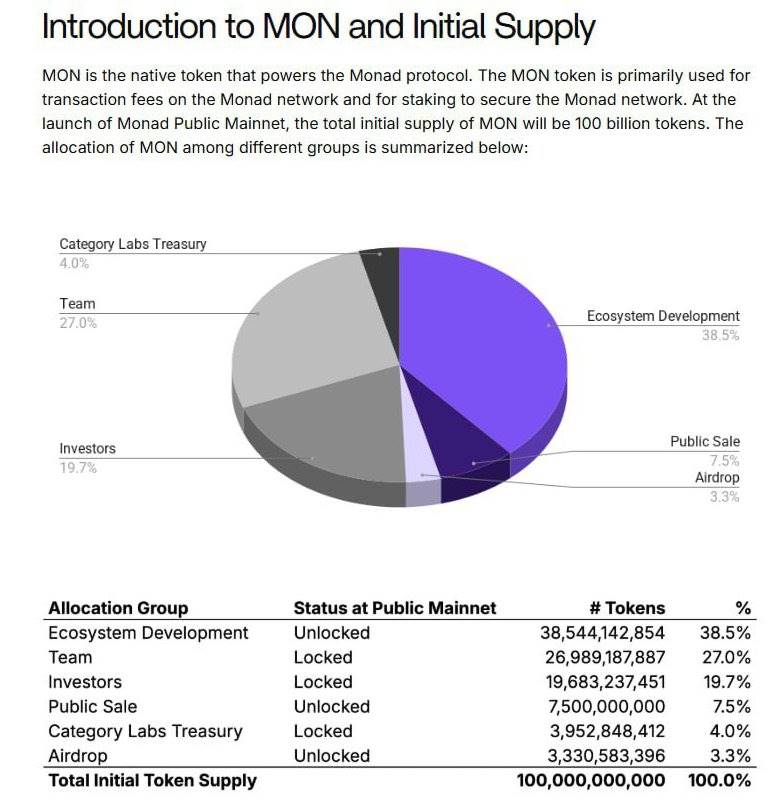

在具体的代币经济上, $MON 的总供应量 1000 亿,初始流通108亿,占比10.8%。这其中既包括公募轮次的7.5%,也包括之前承诺给到的空投部分,占3.3%。

而其他团队和初始投资者的部分有锁仓机制,目前暂未流通。

值得注意的是,目前代币经济中最大的变量是用于生态发展的385亿代币,占总供应量38.5%,且处在已经解锁的状态。

这385亿的生态代币,往好了说,充足的生态激励能够快速吸引开发者和用户,如之前的 Optimism 和 Arbitrum 都是通过大规模生态激励实现了TVL的快速增长。

但往坏了说,如果使用不当,这就是巨大的潜在抛压。关键在于基金会如何使用这笔”弹药”,是精准激励核心项目,还是大水漫灌,决定了 Monad 能否真正建立起生态护城河,也左右着市场对于 $MON 代币的信心。

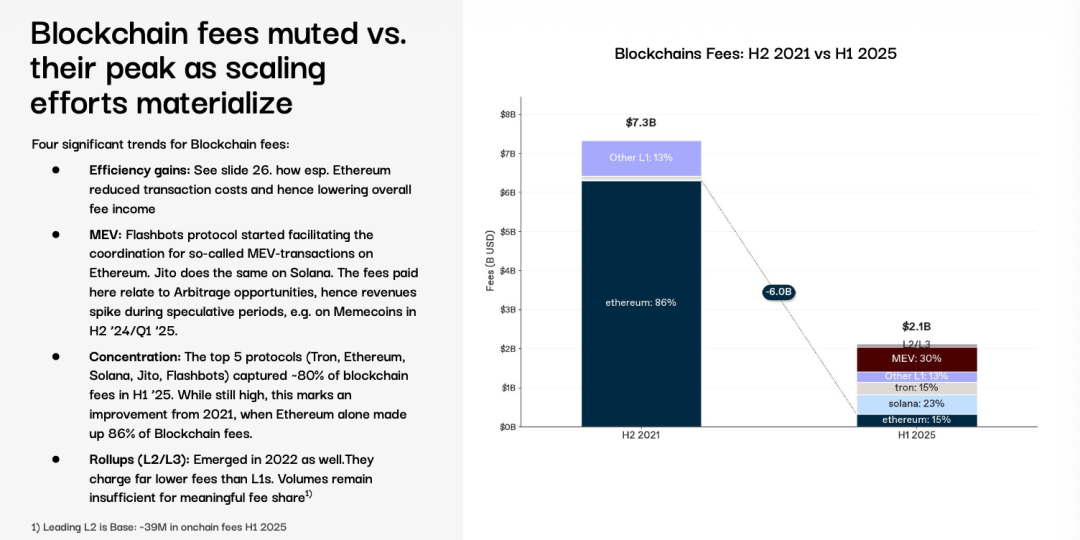

与其他L1项目对比,Monad的估值处于一个微妙位置。

从融资额与估值的关系看,各个项目差异巨大。Monad融资4.31亿美元对应预估30左右的亿FDV,倍数约为8倍。有意思的是Aptos也是类似比例(3.5亿融资对28亿FDV),但Sui则完全是另一个量级,以4亿融资撑起141亿FDV,达到35倍。

市场给项目的估值更多取决于叙事强度、生态发展和市场时机,而非简单的融资额倍数。

Monad当前8倍的估值倍数相对保守,既没有当时Sui那样的高溢价,也说明市场在等待主网表现来决定是否给予更高估值。

当 Solana 为 Monad 站台

加密世界里有太多明里暗里的竞争,你很少见到这样的场面:

Solana官方账号把头像换成了 Monad 的 紫色 Logo,并发推”MON mode activated”(Monad 模式已激活)。

你甚至一时不知道这是 Solana,还是 Molana。

更令人意外的是,Solana官方宣布MON将在主网上线当天同步登陆Solana链,通过Wormhole Labs的Sunrise DeFi实现无需复杂跨链的直接交易。

按照他们的说法:

“MON将兼容大部分Solana DeFi场所和交易平台,包括永续合约,以及即将推出的借贷功能。”

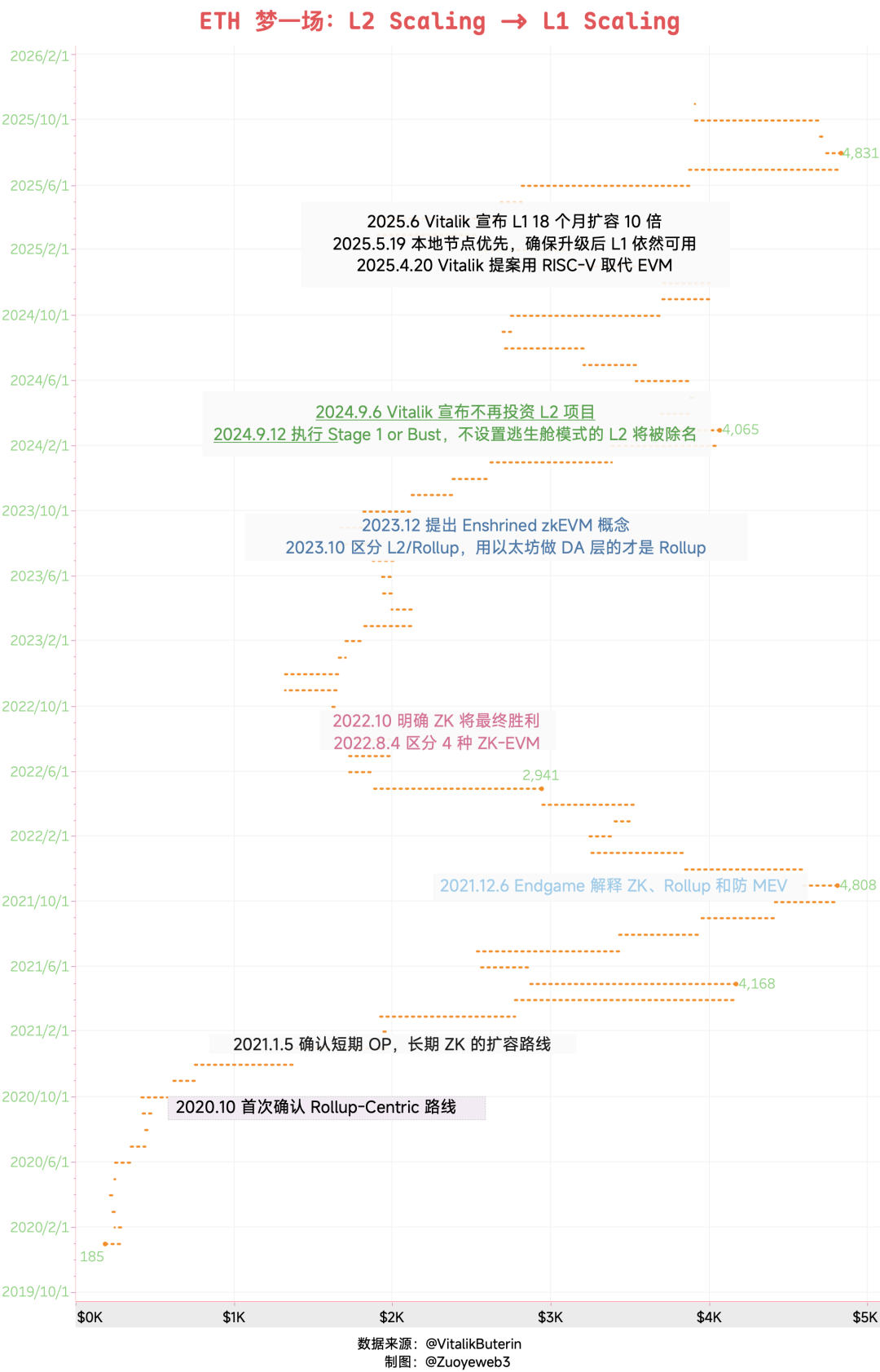

表面看,Solana和Monad都是高性能L1,应该是竞争关系。但深入思考,两者其实处于不同的生态位:

Solana已经建立了自己的非EVM生态,而Monad主打的是EVM兼容。与其说是竞争,不如说是各自占据了高性能公链的不同赛道。

Solana的这波操作,本质上是在展示自己生态的开放性和流动性优势。通过 Sunrise DeFi这 种原生跨链解决方案,Solana正在把自己定位成所有资产的交易中心,而不仅仅是SOL生态内的封闭循环。用他们自己的话说就是,上币不再是中心化交易所的专利。

笔者认为,这种竞合关系也是加密市场新趋势的一种体现。

在流动性分散、用户疲于跨链、没有太多好资产机会的现实下,谁能提供最好的交易体验和流动性,谁就能吸引用户。

Solana选择拥抱 MON,一方面是对自己DeFi基础设施的自信,另一方面也想在上币这个环节里拿到更多流量;而对MON 持有者来说,这意味着除了传统CEX,还多了一个流动性充沛的链上交易场所。

Solana的DeFi生态成熟度仅次于以太坊,日交易量常年保持在数十亿美元级别。MON能在第一天就接入这个生态系统,无疑会对其价格发现和流动性提供另一种支撑。

Day 1 即可参与的机会

Monad主网上线不是空降,当前已有超过300个项目在生态中,其中78个是Monad独有的。

对于拿到 MON 空投或想要早期参与的用户,这里整理了几个主要方向:

DeFi:交易和收益机会

永续合约交易所已经就绪。Perpl和Drake都将在第一天上线,前者获得了DragonFly的925万美元融资,后者主打CLOB+AMM混合模式。想要最佳执行价格的可以关注聚合器 Monorail 和 Mace。

借贷市场选择丰富。Modus引入了密封竞价清算机制,防止MEV套利;Curvance提供97%的LTV;Townsquare主打跨链借贷。每个协议都有自己的特色和激励计划。

质押收益可以通过Fastlane的shMON获得,这是Monad的流动性质押代币,让你在获得质押奖励的同时保持流动性。

篇幅所限,我们在此只是简单的列举,完整项目可以参考这里:

《Monad 生态系统指南:主网上线后您可以做的一切》

此外,官方也发布了一个 Day 1 Consumer App Guide,这些应用主网第一天就能使用:

游戏类:

预测类:

社交挖矿:

你可以在 app.monad.xyz 这个网站中找到更多的消费级应用

Meme和NFT:紫色狂潮

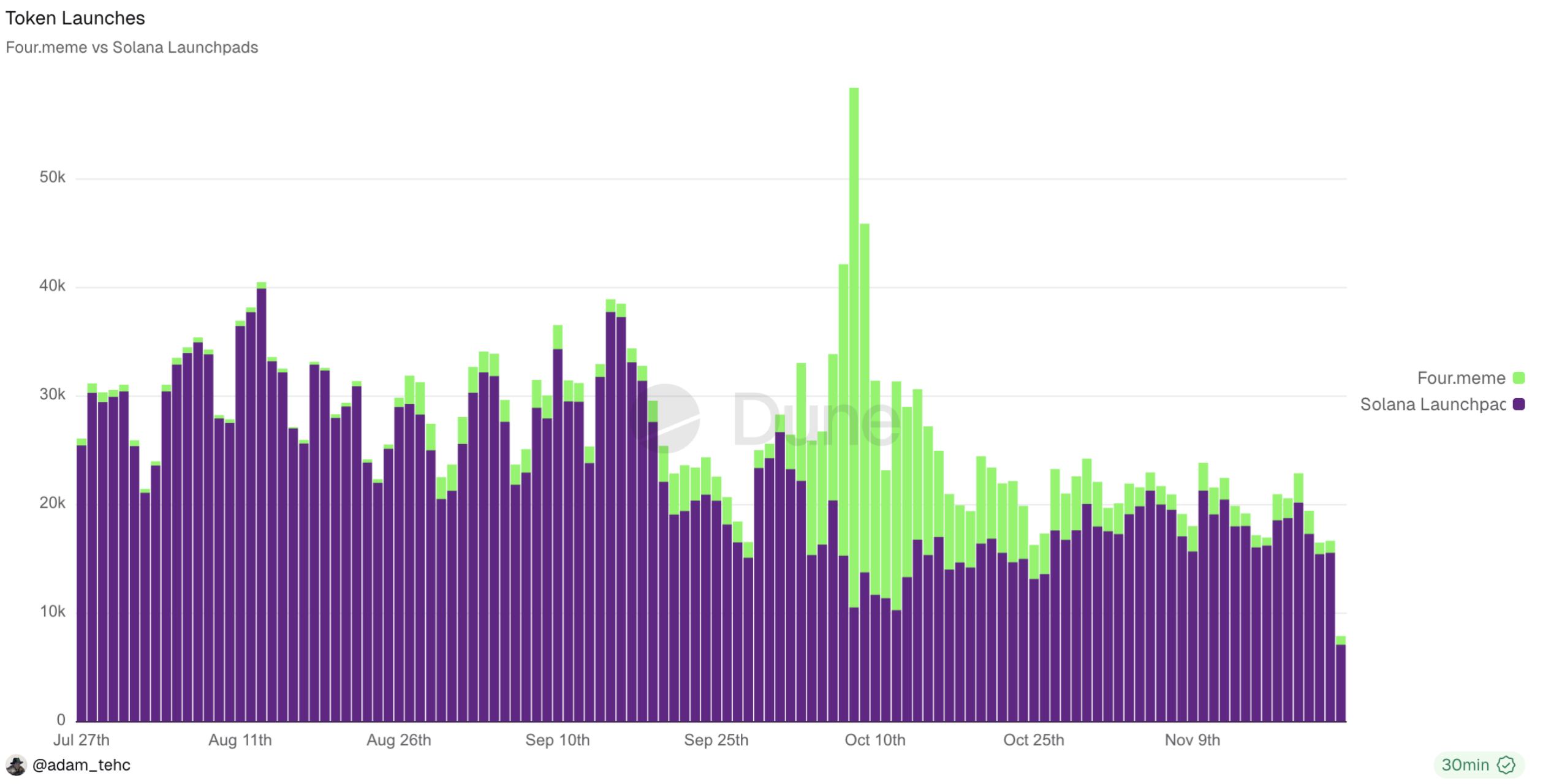

Nad.fun已经准备好成为Monad的pump.fun,主网上线即可发射meme币。NFT方面,Purple Friends(1111个)和Chog是最OG的系列,后者创始人是空投最大接收者之一。

Solana链上也会同步有MON相关的meme交易机会,通过Sunrise DeFi可以直接参与。

完整的指南可以参考这里:

《Monad Day 1 Consumer App Guide》

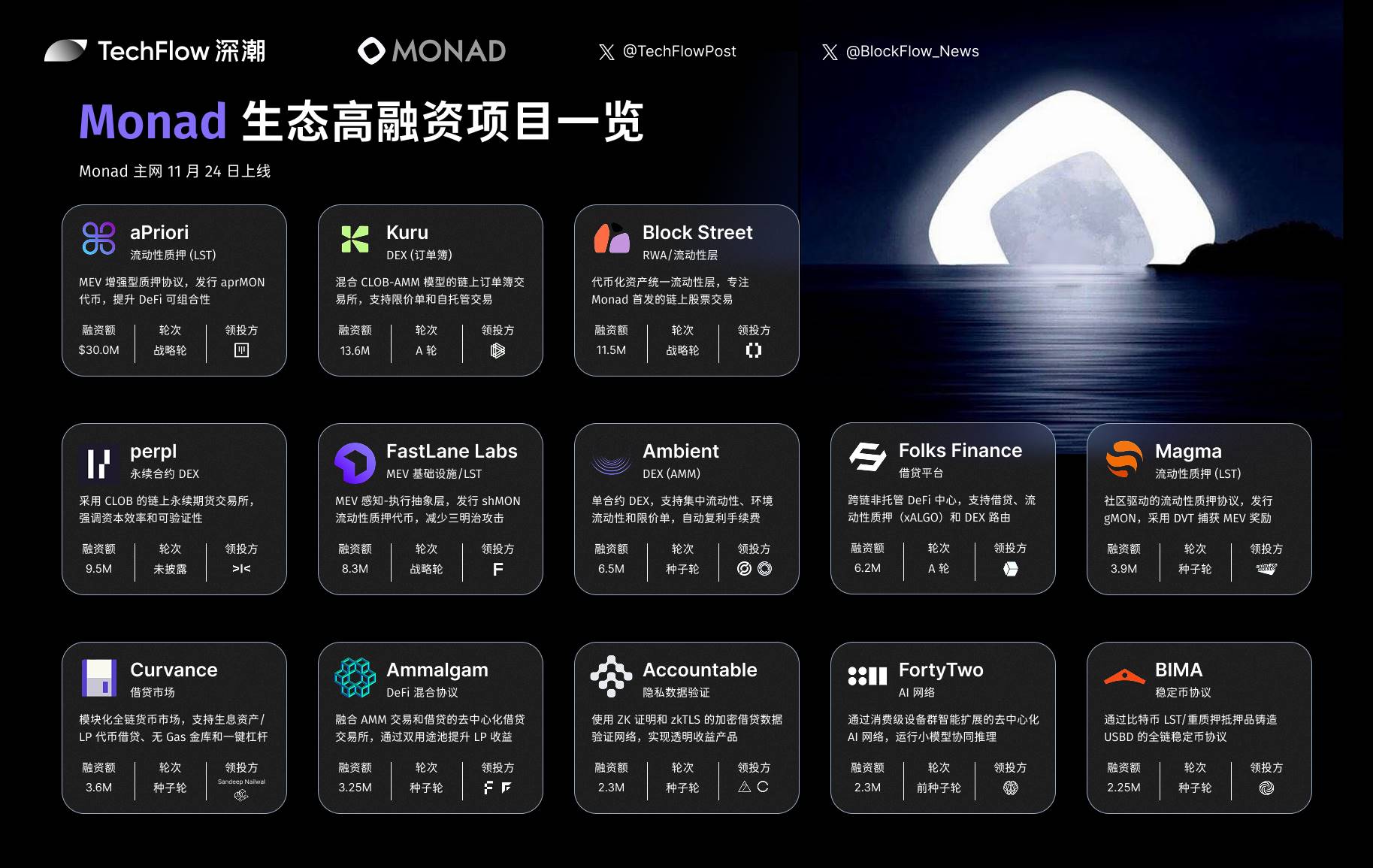

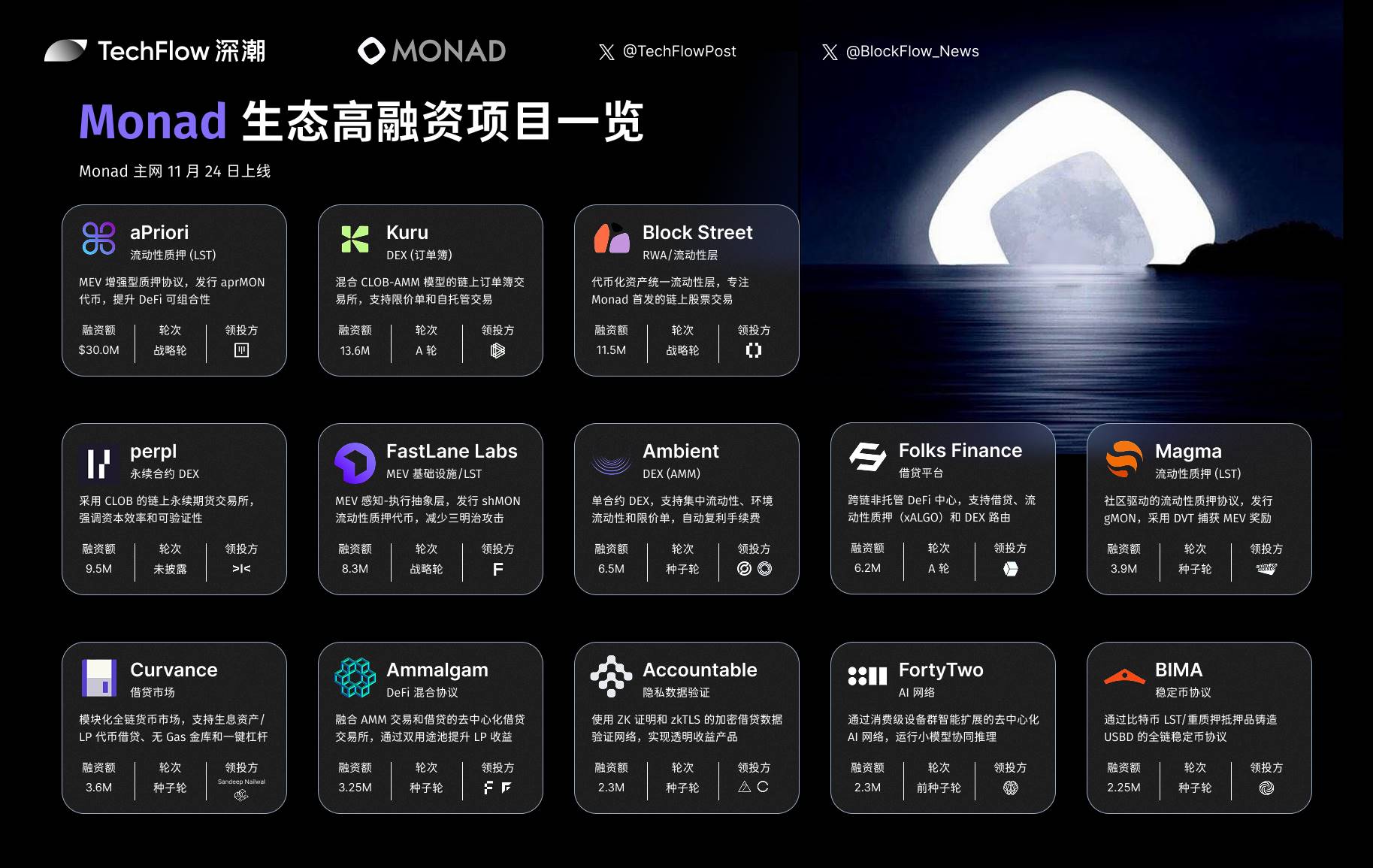

除了这些之外,之前我们也总结过 Monad 生态中的一些高额融资项目,放到现在来看依然有一定参考价值,一图流如下:

生态已经准备就绪,剩下的就看今晚主网表现了。