深潮 TechFlow 消息,10 月 13 日,据Crypto in America通讯报道,白宫即将宣布Mike Selig为商品期货交易委员会(CFTC)主席候选人。Selig现任SEC加密货币工作组首席法律顾问,被认为是协调SEC与CFTC监管的理想人选。

月度归档: 2025 年 10 月

BitMine 以太坊持有量突破300万枚,总资产达129亿美元

深潮 TechFlow 消息,10 月 13 日,BitMine Immersion Technologies (NYSE AMERICAN: BMNR) 今日宣布,其以太坊(ETH)持有量已达303.2万枚,按当前价格计算价值约126亿美元,占以太坊总供应量的2.5%。公司总资产包括加密货币、现金及其他投资共计129亿美元。BitMine主席Thomas “Tom” Lee表示,公司近日趁市场调整之机增持了20.2万枚ETH,正逐步迈向”5%炼金术”目标。

Brevis 启动 The Proving Grounds 活动

2025 年 10 月 13 日 —— 作为领先的区块链零知识证明(ZK Proof)基础设施供应商,Brevis 今日正式宣布推出 「The Proving Grounds」 —— 一项面向社区的综合性活动,该活动覆盖 20+ 区块链协议,旨在展示零知识技术在实际应用中的成果,并通过 Brevis Sparks 奖励活动参与者,这些 Sparks 将决定参与者在 TGE时的空投资格与分配额度。

生产级 ZK 技术的里程碑

「The Proving Grounds」标志着区块链基础设施采用的一个重要阶段性突破,基于 Brevis 在生态系统中长期的实际应用经验:

- 生成超过 1.47 亿个零知识证明(ZK Proofs)

- 通过无需信任的验证机制分发 2.38 亿美元奖励

- 服务超过19.5 万名用户,覆盖多个区块链生态系统

- 深度集成 20+ 主流协议,包括 BNB Chain、 PancakeSwap、Linea、Uniswap、Usual、Euler、MetaMask 等

「The Proving Grounds 并不是一个虚拟交互的测试网活动」,Brevis 联合创始人兼 CEO Michael 表示: 「此次活动让用户能够直接参与已经运行的真实应用:包括基于交易量提供折扣的 DEX、发放数百万奖励的借贷协议,以及持续开展激励计划的稳定币项目。参与者将亲身体验 ZK 技术如何在大规模层面重塑区块链应用」。

活动分为两个独立阶段:Basic Training+Field Operations

Phase 1:Basic Training(2025 年 10 月 13 日 – 11 月 2 日)

为期三周的Basic Training专注于通过社交互动任务来构建社区。

参与者可通过以下方式赚取 Brevis Sparks:

- 每日签到并获得连签奖励

- 与Brevis公告及合作动态互动

- 邀请新成员加入Brevis社区

- 参与特别活动与任务

Phase 2:Field Operations(将于2025 年 11 月 3 日上线)

第二阶段引入与 Brevis 驱动的多链应用的链上交互。

不同于测试网活动,Phase 2 的任务基于真实应用协议,服务真实用户,展示 ZK 智能合约如何在生产环境中稳定运行。

第二阶段具体参与协议与任务机制的详细信息将在上线时公布。

Brevis Sparks:决定代币分配的核心指标

Brevis Sparks 是决定 TGE 阶段代币空投资格与分配额度的关键标准。

Sparks 积分无上限,最终奖励取决于参与者的积极度与投入度。

为了确保公平性,活动将启用严格的反女巫机制,确保奖励仅分配给真实且活跃的社区成员。

推动大规模应用的核心技术

Brevis 通过多项突破性创新,显著提升了区块链应用的能力:

- 历史数据访问能力:智能合约现可无需信任地查询与验证历史区块链数据。

- 个性化 DeFi 体验:DEX 可提供基于交易量的折扣与忠诚度奖励计划,这在链上此前几乎无法实现。

- 无需信任的奖励系统:协议可在数学上保证公平性,安全地分发数亿美元奖励。

- 以太坊实时验证(Real-Time Proving):Brevis 已实现当前以太坊区块的实时验证覆盖,使以太坊基金会提出的 ZK 扩展愿景在经济上成为可行方案。

关于 Brevis

Brevis 是一个高效的可验证链下计算引擎,为现有智能合约区块链带来无限的计算能力。借助零知识证明(ZK Proofs) 技术,Brevis 将数据密集型、高成本的计算从链上迁移至高性能、低成本的链下引擎,让 Web3 应用在保持 L1 安全与信任假设的同时,实现无缝扩展。

Website | Blog | Telegram | Twitter | Github | Discord

了解更多关于 The Proving Grounds 的信息

Brevis 启动「The Proving Grounds」活动

深潮 TechFlow 消息,10 月 13 日,ZK 全链数据计算和验证平台 Brevis 宣布推出「The Proving Grounds」社区活动,展示零知识证明技术在 20 多个区块链协议中的真实应用。参与者可通过完成社交和链上任务来获取 Brevis Sparks,该积分将决定他们在 TGE 时的代币空投资格及分配比例。

活动第一阶段为 10 月 13 日至 11 月 2 日 ,聚焦社区互动;第二阶段将于 11 月 3 日开启,引入与 Brevis 驱动的真实应用进行链上交互。Sparks 获取数量不设上限,参与越积极,奖励越丰厚。

据悉,Brevis 是由零知识证明驱动的可验证链下计算引擎,使 Web3 应用能够将数据密集型、高成本的计算从链上迁移至高性能、低成本的链下引擎,让 Web3 应用在保持 L1 安全与信任假设的同时实现无缝扩展。

美国有钱人困境:财富激增,现金短缺

作者: Andre Tartar, Ben Steverman, Stephanie Davidson

编译:深潮TechFlow

百万富翁家庭数量正在增加,但他们的大部分财富却被困在难以快速变现的资产中。

根据早已停刊的《纽约论坛报》(New-York Tribune)在1892年进行的一项长达18 个月的调查,当时美国正处于镀金时代的巅峰,国内共有4,047位百万富翁,该报还在特别版中逐一列出了他们的名字。

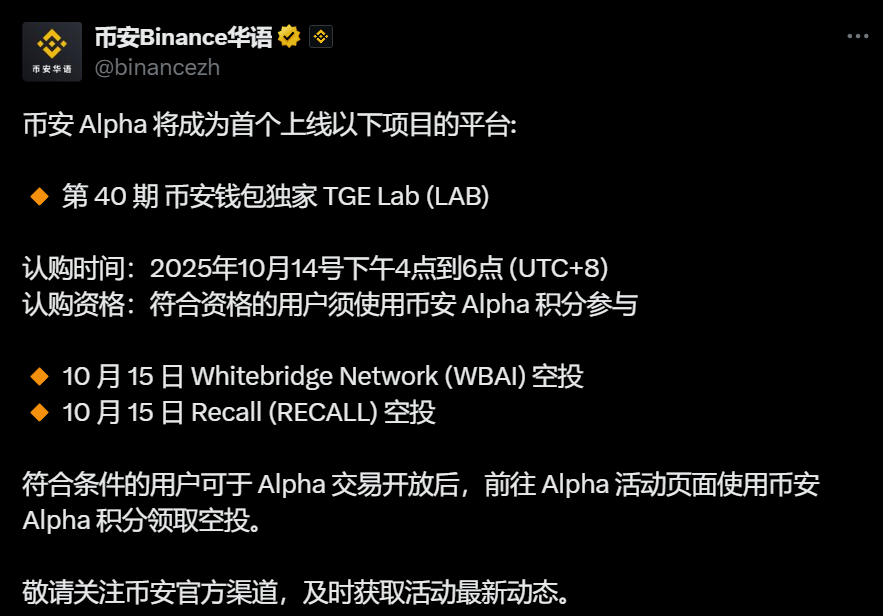

如今,根据彭博社对截至2023年的政府调查数据进行的分析,美国的百万富翁家庭数量已超过2400万,占美国家庭总数的近五分之一。

其中,完全三分之一的现代百万富翁是在2017年之后诞生的,主要得益于房产价值和股市的快速增长。

百万富翁家庭正在崛起

净资产超过 100 万美元的美国家庭比例

资料来源:美国人口普查局收入和项目参与调查(SIPP)

这并不意味着他们手头有充裕的现金。

实际上,越来越多百万富翁的财富被锁定在难以快速或轻松变现的资产中,例如房屋净值(home equity),以及逐渐增多的年龄限制退休资产,如401(k)退休金账户和个人退休账户(IRA)。再加上通货膨胀和更高的利率影响,金融顾问表示,100万美元已不足以保证安稳的退休生活,更不用说成为通往富豪阶层的金钥匙了。

“‘百万富翁’这个词曾经意味着自动的富裕,”位于南卡罗来纳州格林维尔市的Mariner Wealth Advisors顾问阿什顿·劳伦斯(Ashton Lawrence)说道。“现在目标已经改变了。它仍然是一个重要的里程碑,但对大多数人来说,这已经不再足够。”

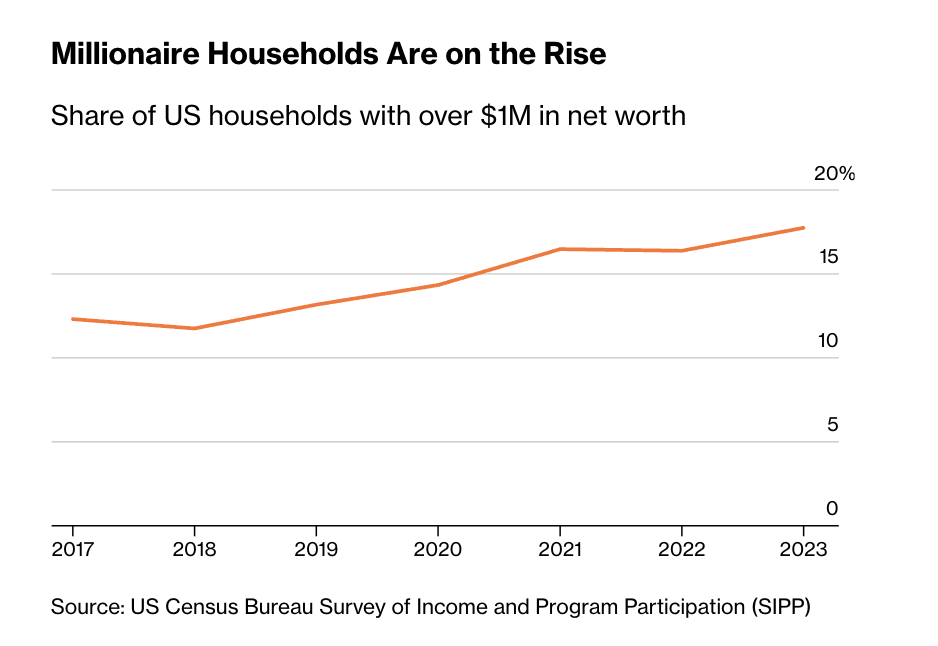

彭博社的分析中所使用的100万美元门槛考虑到了债务和其他负债。尽管如此,今天的百万富翁很少能够随心所欲地支配近100万美元的资金。对于那些“勉强达到百万富翁标准”的家庭来说,其净资产在100万至200万美元之间,其中绝大部分财富是非流动性的。2023年,他们的财富中约66%被绑定在主要住宅和退休账户中,这一比例自2017年以来增加了8个百分点。

要想自由支配财富,百万富翁通常需要更高的资产水平。2023年,净资产达到500万美元或以上的家庭,其财富中约24%存放在更易于获取的银行或经纪账户中,而净资产接近100万美元的家庭这一比例仅为17%。

较少财富的百万富翁拥有更多非流动性资产

2023年各类资产占家庭净资产的比例

资料来源:美国人口普查局 SIPP

注:流动资产是指银行账户以及可随时出售的股票、共同基金和债券。

彭博社的分析使用了美国人口普查局的《收入与项目参与调查》(Survey of Income and Program Participation)数据,这项研究追踪了数万户家庭的长期变化。另一项对1989年至2022年间美联储《消费者财务调查》(Survey of Consumer Finance)的分析显示,近些年百万富翁家庭数量和占比同样迅速增长,并证实了房屋净值和退休账户余额在百万富翁净资产中所占比例不断上升。

当然,对于大多数美国人来说,100万美元仍然是一个改变人生的金额。2024年,美国家庭收入中位数为83,730美元,而先锋集团(Vanguard Group )旗下480万个退休计划去年的账户余额中位数仅为38,000美元。

尽管最新数据显示美国百万富翁数量在六年内跃升了50%,他们仍面临一系列阻碍财富流动的因素。例如,高利率加剧了流动性问题。为了筹集资金应对重大开支,投资者和房主通常可以通过抵押资产借款,但成本显著上升。根据Bankrate对最大贷款机构的最新调查,房屋净值信贷额度(HELOC)贷款的平均利率为7.89%,几乎是2022年初房主支付利率的两倍。而主要零售经纪公司如Fidelity、Vanguard和Charles Schwab的保证金贷款利率如今起步为10%或11%,具体取决于投资组合规模。

“当利率较高时,无论资产价值如何,我们都会感觉自己不那么富有,”繁荣财富策略公司(Prosperity Wealth Strategies)总裁、财务规划师妮可·戈波安·维里克(Nicole Gopoian Wirick)说道。

所谓的“纸上百万富翁”总是可以直接出售资产。然而,现在他们有更多理由犹豫不决。出售房屋不仅涉及到重大麻烦和交易成本。房主还需要在美国住房负担能力急剧下降的时期找到新的居住地。搬家可能意味着放弃远低于当前市场利率的抵押贷款利率。即使他们拥有房屋和年龄限制退休账户以外的可观资产,要动用这些财富也并非易事。顾问警告称,客户如果出售大量股票可能会触发巨额税单。

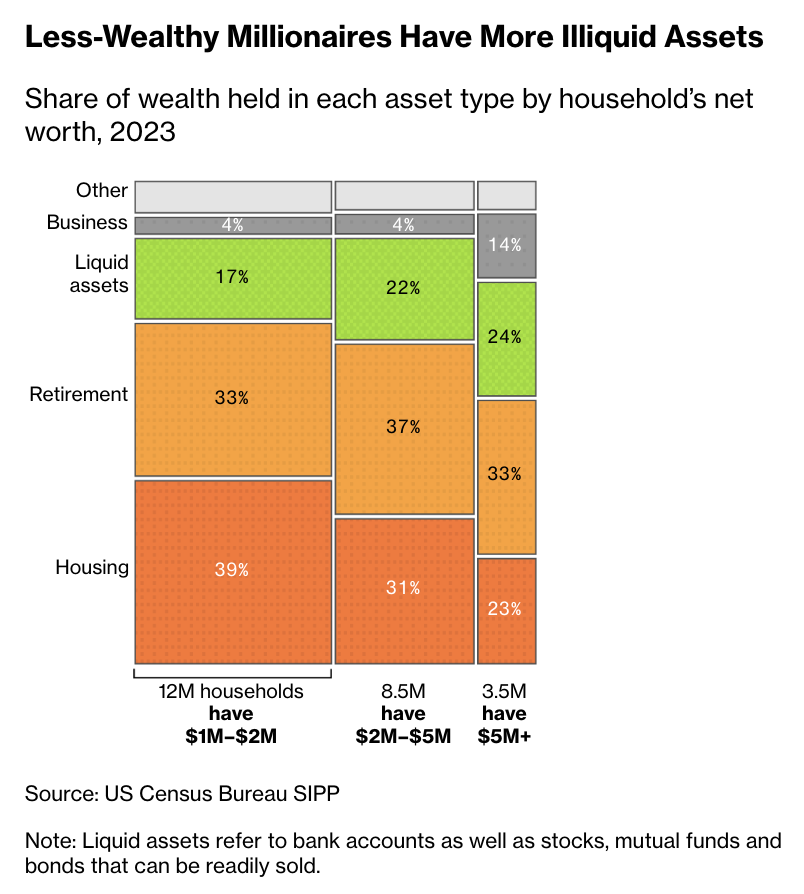

不同世代百万富翁的数量以及他们的财富分布存在显著差异。随着“沉默的一代”(Silent Generation)逐渐离世,唯一呈现数量下降趋势的是1946年前出生的百万富翁。同时,年长的美国人有更多时间积累401(k)或IRA退休储蓄账户,并可以在60岁生日的六个月前开始自由提取这些资金。根据彭博社的分析,千禧一代百万富翁的财富中只有约27%存放在退休账户中,而婴儿潮一代(Baby Boomers)的这一比例则达到了37%。

X世代新增百万富翁家庭数量最多

资料来源:美国人口普查局 SIPP

注:世代划分基于家庭户主的年龄。

顾问们表示,即使拥有百万富翁的身份也不足以让富裕客户考虑辞职。然而,停止工作并维持退休前生活方式所需的资金数额可能因人而异。“通货膨胀、寿命延长、税收和地理位置等因素都会影响你需要多少资金,”阿什顿·劳伦斯(Ashton Lawrence)说道。

百万富翁或许仍能负担舒适的中产阶级生活,但对许多人来说,经典的百万富翁生活方式——如度假屋、私人飞机和游艇租赁、高定时装购物等——正变得愈发遥不可及。

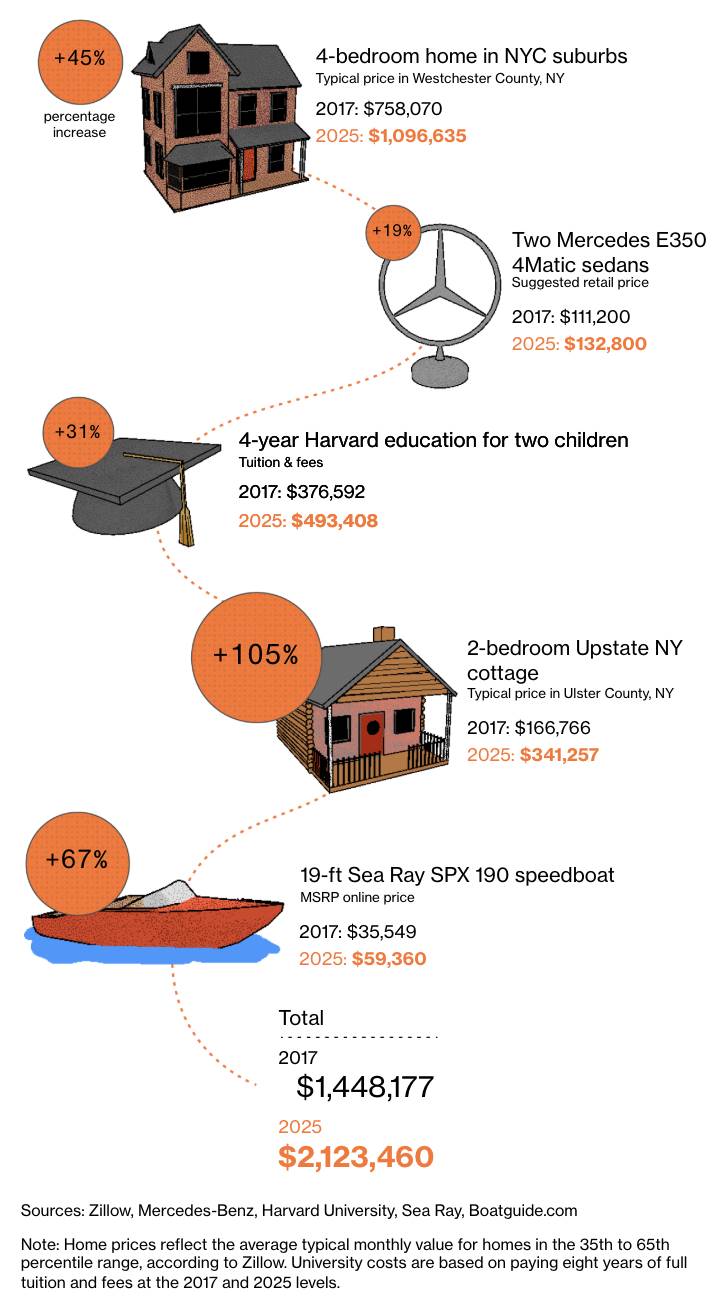

以纽约一个富裕家庭的生活方式为例:一套四居室住宅、两辆全新梅赛德斯轿车、两个孩子的常春藤盟校教育、一处北部小型度假屋以及一艘19英尺的快艇。不到十年前,这些支出总计约140万美元。而到了2023年,同样的生活方式成本已经攀升至210万美元。

百万富翁的生活方式已不复往昔

自2017年以来,富裕生活方式的标志性支出几乎翻倍。

资料来源:Zillow、梅赛德斯-奔驰、哈佛大学、Sea Ray、Boatguide.com

注:房价数据基于Zillow对第35至65百分位区间内房屋的典型月度平均价值。大学费用基于2017年和2025年八年全额学费及费用水平。

“这正是一些年轻人因无法享受父母生活水平感到沮丧的间接原因之一,”达拉斯 Murphy & Sylvest 财富管理公司的高级财务规划师托马斯·墨菲(Thomas Murphy)说道。“他们认为100万美元应该能解决所有的财务问题,而如今,他们真正需要考虑的数字是1000万美元。”

狗狗币基金会商业分支House of Doge将通过合并在纳斯达克上市

深潮 TechFlow 消息,10 月 13 日,据Globenewswire报道,狗狗币基金会官方商业部门House of Doge于2025年10月13日宣布,已与纳斯达克上市公司Brag House Holdings, Inc.(NASDAQ: TBH)达成最终合并协议。该交易获得双方董事会一致批准,将通过反向收购方式进行,预计2026年初完成。合并后的公司将拥有超过5000万美元投资资本支持,管理超过8.37亿个狗狗币资产,成为全球最大的机构狗狗币持有者。House of Doge CEO Marco Margiotta将担任合并后实体CEO。

Strategy增持220枚比特币,总持仓量达640,250枚

深潮 TechFlow 消息,10 月 13 日,据官方公告,Strategy公司宣布以约2720万美元(每枚约123,561美元)购入220枚比特币。截至2025年10月12日,该公司总持有比特币数量已达640,250枚,累计投资约473.8亿美元,平均购入价格为74,000美元/枚。公司2025年迄今比特币收益率已达25.9%。

CZ辟谣收费合影传闻,强调从不向粉丝收取自拍费用

深潮 TechFlow 消息,10 月 13 日,币安创始人赵长鹏(CZ)近日在社交媒体上公开辟谣,否认了有关他在迪拜见面会上收取3万美元合影费用的传闻。CZ表示:”这是骗子的行为。我从不为自拍收费。”他解释通常会在演讲后留出约20分钟时间与粉丝合影,但有时会为了不影响下一位演讲者而跳过此环节。

BscScan将于明日15:00进行服务器维护

深潮 TechFlow 消息,10 月 13 日,据BscScan公告,14-Oct-2025 15:00(UTC+8)进行服务器维护,预计3小时。维护期间网站与API可能暂时不可用。此次为数据库基础设施升级。

STBL 将于 10 月底启动回购计划

深潮 TechFlow 消息,10 月 13 日,STBL 创始人兼 CEO Avtar Sehra 宣布,公司计划于 2025 年 10 月底启动回购计划,回购将以 USST 代币形式支付。持有者可将获得的 USST 质押在即将推出的多因子质押(MFS)模块中以提高收益。同期,STBL 还将公布 USST 流动性渠道,用户可选择提现或继续质押。

黑天鹅暴跌中$ZEC逆势上涨37%,详解隐私赛道及相关投资机会

撰文:伞,深潮TechFlow

2025年10月11日,加密市场遭遇行业有史以来最大的合约清算日,单日合约爆仓量达191亿美元。

这次暴跌是一次加密市场的洗礼,同样也是一面镜子,照出了哪些标的在如此极端行情下拥有更强的韧性。

其中吸引了大量市场目光的是隐私赛道的$ZEC,暴跌当日$ZEC从268美元短时下跌至200美元以下,但在随后的两天迅速完成价格修复上涨至最高293美元,较暴跌前高点上涨37%,率先完成这场黑天鹅之后的“灾后重建”。

黑天鹅后的迅速反弹非常亮眼,但更值得关注的是在10月初$ZEC仅仅只有74美元,在不到半个月的时间里,$ZEC涨幅已经接近400%。

而其背后的隐私赛道在经历2024年的监管围剿后,当前似乎也逐渐显示出强势反弹迹象,在当前这个时间节点,分析这一赛道中的投资标的或许能为投资者带来巨大收益。

隐私赛道的历史进程

纵观隐私赛道的发展历史,可以明显看出其经历的四个阶段。

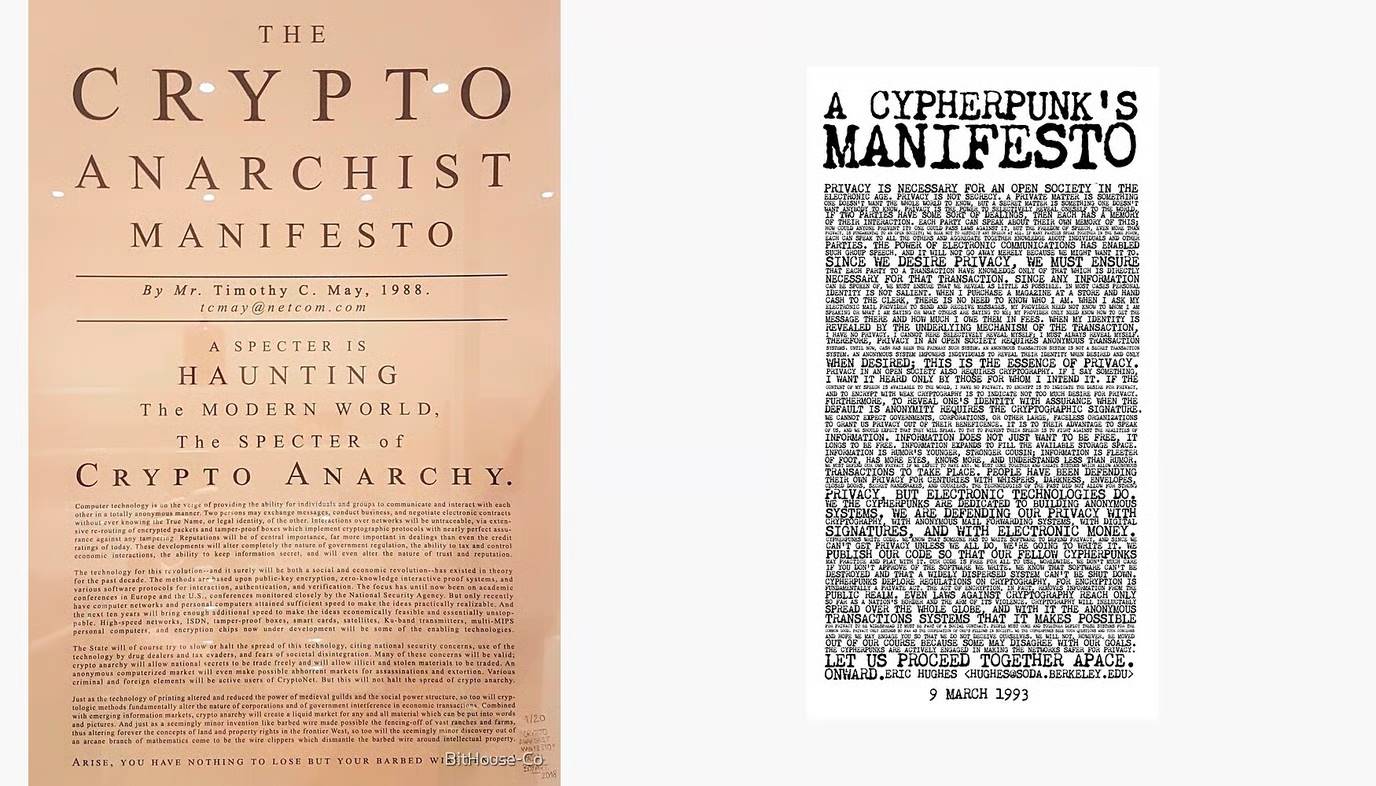

加密史前阶段(1980-2013):加密朋克哲思的提出

隐私货币这一需求早在80年代末被首次提出。

由密码学家、活动家和技术专家组成的松散集体,将“密码学”与“赛博朋克”结合,提出了用强密码学保护个人隐私、挑战中心化监控的理念。

后续《密码无政府主义宣言》(The Crypto Anarchist Manifesto)和《密码朋克宣言》两份文件的发表为隐私赛道的诞生奠定了思想基础:“我们密码朋克致力于构建匿名系统。我们用密码学捍卫隐私。”

《加密无政府主义宣言》和《密码朋克宣言》

第二阶段(2014):初次登场

2014年是隐私币赛道的诞生元年,Dash($Dash)和Monero($XMR)在这一年出现,两个代币在当年都取得了非常高的涨幅,不过很快就回调下跌归于平静。

而这其中$XMR因为其强制匿名性的特性被加入到臭名昭著的暗网的经济体系中,虽然创造了独有的使用场景,但这也为后续隐私币赛道遭遇毁灭性打击埋下了伏笔。

第三阶段(2017-2021):从边缘走向主流

这一时间段中隐私赛道受益于加密市场的快速发展和资金涌入。

隐私币因其独特的价值主张而表现尤为突出。这一时期,“隐私即权利”的叙事开始从技术圈层扩散到主流加密货币投资者群体。

这一阶段$Dash最高涨幅高达135倍,远超同时期的加密世界核心$BTC,最高市值在当年达到110亿美元。$XMR涨幅达24倍,由于其在暗网经济体系中核心位置,2017年Q4季度$XMR日均交易量达45万笔。

也是在这一时期,$ZEC登场,首次提出零知识证明概念,受到技术派投资者和机构的热捧。而其涨幅一度达到29倍,峰值市值达到42亿美元进一步证明了市场对隐私赛道的关注度。

也正是这一时期,各大交易所争相上市隐私币标的助力了整个赛道进一步上涨。并且在DeFi Summer时期隐私币赛道也成功完成蜕变,从2020年初的20亿美元市值增长至2021年中140亿美元。

但悬在隐私币赛道头上的达摩克利斯之剑也开始显现,最终在2022年落下。

第四阶段(2022-2025):至暗时刻、劫后余生与长期监管压力

2022-2024年,隐私币赛道遭遇前所未有的监管打击,迎来赛道的至暗时刻。

2022年8月8日,美国财政部制裁ETH混币器Tornado Cash,释放了明确的监管信号,正式标志着隐私币从“灰色地带”被划入“红线之下”。

随后的交易所下架潮成为推倒大厦的第一块“多米诺骨牌”,Binance在2024年2月6日宣布下架$XMR(Monero),理由是“监管合规要求”。而后Kraken和OKX等主流交易所纷纷跟进,隐私币赛道遭遇全球围剿,到2024年第,全球支持隐私币交易的交易所不超过10个,并且均为小型交易所。隐私币的流动性危机全面爆发。

前几天虽然Naval的喊单让$ZEC一度上涨接近400%,但欧盟也在这一时间宣布将在2027年全面禁止匿名加密货币交易,隐私币的长期监管压力依然存在。

隐私赛道的反弹驱动力

除了Naval喊单带来市场跟随买入的表象之下,隐私赛道还拥有着更深层的原因。

最简单的原因是超跌带来的反弹,隐私赛道总市值从曾经的400亿美元跌至100亿美元,跌幅高达75%,在这种情况下随便一个利好都能带来成倍的效果,而Naval的推文恰好成为了这一“随便的利好”。

而另外一个直接原因则是Grayscale重启带来的实际买盘,10月初,Grayscale Zcash Trust重新开放申购,虽然未披露具体金额,但这一动作带动一大批跟风资金为$ZEC带来实打实的买盘。

近期ETH基金会也下场为Railgun站台,10月9日,ETH基金会宣布Kohaku路线图要求集成Railgun技术。并且Vatalik此前向Railgun发送30万美元也加强了市场对隐私赛道的信心,$RAIL当日快速上涨270%也验证了这一现象背后的逻辑。

此前一众交易所下架隐私币造成的流动性稀缺使筹码变得非常稀缺,供给缺失的情况下一点风吹草动的需求就会让代币价格快速上涨。

在更大的方面,当前世界不断爆发的地缘政治冲突以及特朗普带来的局势不确定性也反向催化了一众机构和投资者对金融隐私的需求,恰逢黑天鹅暴跌事件直接把这一需求摆在了“台面”之上。

隐私赛道当前投资机会

$ZEC

作为近期表现优异的明星项目,$ZEC毫无疑问是行业内的龙头标的,昨日达到近几年内最高点293美元,7日涨幅295%,市值42.6亿美元。

但其全期内的快速上涨也在近日迎来了小幅度回调,当前价格回落至262美元,并且$ZEC的上涨很大程度上来源于Naval的影响力,而Naval作为Zasch的早期投资人其中有很多不为人知的利益牵连。短期内可能面临较大回调压力。

$XMR

相比于$ZEC的近期夸张涨幅,同为隐私币赛道的龙头标的$XMR可能具有更高的上涨潜力。

$XMR当前价格305美元,市值约为56.4亿美元,7日涨幅仅为48%,明显滞后于$ZEC,但也展现出了跟涨的趋势。

另一方面,作为隐私技术最“纯粹”的标的,$XMR致力于打造强匿名性交易,在隐私币赛道中具有独特的叙事魅力。

根据CoinGecko数据显示,近10日$XMR交易额对比上一周期上涨接近170%,这一数据也隐含着$XMR的上涨潜力。

$Dash

作为和$XMR同时期登场的隐私币赛道元老项目,Dash的发展重心在隐私与支付结合的领域,而这又恰好与当前热门的稳定币以及加密支付赛道密切相关,更多的热门标签意味着$Dash可以获得更多被市场关注的机会。

在另外一方面,区别于Monera给出的强制匿名性,Dash采用可选隐私功能使其成为隐私币赛道中少有的“监管友好型”标的,在监管敏感性上拥有绝对的优势。

当前价格38.2美元,市值约为6.55亿美元,7日涨幅48.5%,与$XMR几乎持平,并且当前也展示出补涨趋势。

其他小市值标的

除了以上提到的高市值项目,隐私赛道内还有多个值得关注的小市值项目,理论上具有更强的价格上涨空间,但当前价格表现参差不齐,需要投资者谨慎考虑选择。

Secret Network($SCRT)

Secret Network是一个专注于隐私的Layer1区块链,通过加密智能合约为dAPPs提供可定制的隐私功能。

其核心竞争力在于提供了隐私属性与当前热门标签AI相结合的叙事,其2025年路线图重点关注基础设施、AI模型和隐私计算的融合,旨在构建去中心化、隐私优先的AI应用。

当前$SCRT的价格为0.19美元,市值约为6184万美元,24小时交易量为1485万美元,7日内价格变化为下跌10.91%。

相关阅读:《Secret Labs Mid-Year Roadmap Update》

Pirate Chain($ARRR)

Pirate Chain是一个致力于提供完全匿名交易的纯隐私区块链。

当前$ARRR的价格为0.4316美元,市值约为8469万美元,24小时交易量为58.88万美元,7日价格变化为上涨41.02%。

PirateChain基于Komodo平台的资产链构建,结合Zcash的零知识证明和Monero的隐私特性。其所有交易默认使用屏蔽地址,确保最高级别的金融匿名性。

在刚过去的黑天鹅暴跌中,$ARRR同主流隐私币一样展现了强劲的韧性,经历了接近10%的跌幅后在12日快速反弹37%,叠加其当前小市值特性,或许可以为投资者带来超预期的回报。

赛道展望:在矛盾中前行

尽管隐私赛道当前展现出了强劲的反弹势头,但投资者们也需要注意本次上涨中Naval作为曾经Zcash基金会董事以及其他利益相关性因素,同时监管的阴影从未远离过隐私币赛道。

当前隐私赛道的投资逻辑已经从理想主义转向实际应用,只有真正解决用户痛点的项目才能拥有更强的生命力。

选择面临监管压力但更符合“隐私”本质的强匿名性项目还是监管友好类型的项目是想要投资隐私赛道的投资者需要首要思考的问题。

Solana每周代币发行量创下自2024年10月以来新低

深潮 TechFlow 消息,10 月 13 日,据SolanaFloor报道,Solana链上每周代币发行量已降至略高于17万,创下自2024年10月以来的最低水平。此外,Solana在24小时DEX交易量方面已超越所有L1和L2链。

BTC跌破114000美元,24小时涨幅收窄至1.9%

深潮 TechFlow 消息,10 月 13 日,HTX行情显示,BTC跌破114000美元,现报113940美元,24小时涨幅收窄至1.9%。

ETH跌破4100美元,24小时涨幅收窄至7%

深潮 TechFlow 消息,10 月 13 日,HTX行情显示,ETH跌破4100美元,现报4092美元,24小时涨幅收窄至7%。

孙悟空已上线AIA、COAI、STBL、AVNT合约交易

深潮 TechFlow 消息,10 月 13 日,全球首个中文去中心化永续合约交易所孙悟空已新增USDT本位合约交易对:AIA/USDT、COAI/USDT、STBL/USDT、AVNT/USDT,支持最高20倍杠杆。

据官方社媒消息,孙悟空于10月12日上线迎新盛典特别活动,为用户提供500万枚SUN代币空投奖励,目前奖池已被领取86%。活动将持续72小时,目前仍在进行中。

圆桌Space预告:链上“冰与火之歌”主题论坛即将开启

深潮 TechFlow 消息,10 月 13 日,在Perp DEX酝酿新一轮生态竞争与Meme币引爆市场狂热的行业背景下,由SunPump、SunPerp与1783DAO联合主办的专题圆桌将于10月14日晚8点正式举行。本次对话将深度聚焦衍生品赛道发展机遇、Meme现象底层逻辑与资金流动新范式,共同探讨DeFi世界秩序重构路径,见证链上冰火交织的行业变革。

用户关注官方账号 @sunpumpmeme 与 @Agent_SunGenX,转发推文并 @ 三位好友,官方将从参与者中抽取 5 位幸运用户,送出每人 10 USDT 奖励。

纽约期金突破4100美元

深潮 TechFlow 消息,10 月 13 日,纽约期金突破4100美元/盎司,日内涨2.49%。现货黄金刷新史高至4081.6美元/盎司,日内上涨1.7%。(金十)

某比特币 OG 增加做空仓位至 1,823 枚 BTC,价值约 2.1 亿美元

深潮 TechFlow 消息,10 月 13 日,据链上分析师 Onchain Lens(@OnchainLens)监测,某比特币 OG 增加了其比特币做空仓位,目前价值约 2.1 亿美元,并将杠杆率从 10 倍提高到 20 倍。该做空仓位详情:持仓量 1,823 枚 BTC,入场价 116,812 美元,强平价 120,990 美元,目前盈利 380 万美元。

加密大暴跌后,DAT 公司们的股票还好吗?

10日下午,特朗普总统在Truth Social上宣布对中国商品征收100%关税。这个消息瞬间引爆了全球金融市场的恐慌情绪。

随后的24小时内,加密货币市场经历了历史上最大规模的清算事件,超过190亿美元的杠杆头寸被强制平仓。比特币从117,000美元急速下挫,一度跌破102,000美元,当日跌幅超过12%。

美股市场同样难逃厄运。10月10日收盘时,标普500指数下跌2.71%,道琼斯工业平均指数下跌878点,纳斯达克综合指数下跌3.58%,均创下4月以来最大单日跌幅。

然而,真正的重灾区,是那些将加密资产作为财库储备的 DAT(Digital Asset Treasury)公司。

MicroStrategy 作为最大的企业比特币持有者,其股价同样未能幸免;其他的加密资产储备公司,跳水情况更加明显。根据盘后交易数据,投资者还在持续抛售。

对于这些同时暴露在加密市场和股票市场双重风险下的公司来说,最坏的时刻已经过去了么?

为什么DAT公司跌得更狠?

DAT公司首先要面对的是资产负债表的直接冲击。以MicroStrategy为例,该公司持有约639,835枚比特币,当比特币价格下跌12%,意味着其资产价值瞬间蒸发近100亿美元。

这种损失在会计准则下必须计入“未实现损失”。虽然只要不卖出就不是真正的亏损,但财报上的数字却是实实在在的。

作为投资者,你看到的是一家公司的核心资产在快速贬值。这里面还有关于市场信心的乘数效应。

2025年初,MicroStrategy股票的净资产价值(NAV)溢价曾高达2倍,但到9月底已经压缩到1.44倍;目前差不多在1.2左右。

其他的一些公司,mNAV几乎都在朝着1回归,有些已经跌到了1以下。这些数字的变化反映了一个残酷的现实,市场对 DAT 模式的信心,在极端行情中正在动摇。

在牛市中,投资者愿意给予这些公司溢价,叙事可以是加密创新的先锋。但当市场转向时,同样的故事变成了不必要的风险敞口。

非比特币一类的加密货币,在这轮杠杆导致的大暴跌中遭受了巨大的技术性损害,有的甚至瞬间砸到归零;即使是大市值的山寨币,也因为流动性不足出现腰斩甚至更多跌幅。

而持有这些资产的公司股票,成为了市场情绪恶化的首选做空标的。

当市场恐慌时,投资者需要快速减仓。比特币市场虽然是24/7交易,但大额卖出会严重影响价格。相比之下,在纳斯达克卖出MSTR或COIN这样的股票要容易得多。

卖出价值数百亿美元的黄金不会扰乱市场,但卖出700亿美元的比特币可能会导致价格崩溃并引发大规模清算;这种流动性差异让DAT公司的股票成为了资金快速撤离的通道。

更糟糕的是,许多机构投资者有严格的风控红线。当波动率超过某个阈值时,他们必须减仓,不管愿不愿意。而DAT公司恰恰是波动率最高的标的之一。

说个不恰当的比喻,如果普通科技公司是坐在一条船上,那么DAT公司就像是把两条船绑在了一起,一条在股市的波涛中航行,一条在加密市场的风暴中挣扎。

当两边同时遭遇恶劣天气时,它们承受的冲击不是相加,而是相乘。

谁最惨,谁最抗跌?

翻看前一个交易日的DAT公司跌幅榜单,你能明显发现的规律是,越小的公司,跌得越狠。

Forward Industries跌了15.32%,它的mNAV只有0.053。BTCS Inc.跌了12.70%,Helius Medical Tech跌了12.91%。

这些市值不到1亿美元的小公司,在恐慌中几乎找不到买家。相比之下,MicroStrategy虽然是最大的比特币持有者,跌幅却只有4.84%。

这背后的逻辑很简单:流动性。

当恐慌来临时,小盘股的买卖价差会急剧扩大,一个稍大的卖单就能把股价砸穿。

这份榜单中,Tesla 显得格格不入。它跌了5.06%,几乎是最小的跌幅,但如果算数据,它的mNAV高达985.96。这个数字意味着,市场给Tesla的估值是其持币价值的近1000倍。

因为 Tesla 本质上不是DAT公司,囤币只是副业。投资者买Tesla是看好电动车相关业务,比特币涨跌对其估值影响微乎其微;同样的道理也适用于Coinbase,它跌了7.75%,但作为交易所,它有实实在在的手续费收入。

反观那些纯粹的DAT公司,情况就完全不同了。

MicroStrategy的mNAV只有1.28倍,几乎是按照持币价值在交易。Galaxy Digital的mNAV是5.49倍,MARA Holdings是1.29倍。市场给这些公司的估值,基本就是其加密资产价值加上一点点溢价。当加密市场崩盘时,它们没有其他业务可以缓冲。

当一家公司的市值几乎等于其持有的加密资产价值时(mNAV接近1),这意味着市场认为这家公司除了囤币之外,没有任何附加价值。

Bitmine的mNAV是0.98,American Bitcoin没有披露但估计也很低。这些公司实际上已经变成了披着上市公司外衣的比特币ETF。

问题是,既然现在有真正的比特币ETF可以买,投资者为什么还要通过这些公司来间接持有?

这可能解释了为什么在恐慌中,这些低mNAV的公司跌幅反而更大。它们既承担了加密资产的风险,又承担了股票市场的风险,却没有提供任何额外价值。

再过几个小时美股就要开盘。经过周末的冷静期,市场情绪是否会好转?那些跌幅超过10%的小型DAT公司,会继续被抛售还是会有抄底资金进场?

从数据来看,mNAV低于1的公司可能存在超跌的机会,但也可能是价值陷阱。毕竟,当一种商业模式本身就受到质疑时,便宜未必是买入的理由。

币安钱包:系统暂时出现卡顿,正在解决中

深潮 TechFlow 消息,10 月 13 日,据官方公告,币安钱包由于网络拥堵,系统暂时出现卡顿,导致部分用户暂时无法看到活动的互动信息。 此信息需要一些缓冲时间才能显示。官方正在积极解决此问题。

华兴资本拟筹集 6 亿美元投资 BNB,YZI Labs 将参与其中

深潮 TechFlow 消息,10 月 13 日,据彭博社报道,China Renaissance Bank(华兴资本)正与投资方洽谈筹集约6亿美元,拟设立专项投资载体用于投资BNB,YZI Labs预计参与该项目。

币安钱包疑似宕机

深潮 TechFlow 消息,10 月 13 日,据社区反映,币安钱包疑似宕机,资产显示为零。

多点数智:拟潜在收购两家持牌法团 100% 股权

深潮 TechFlow 消息,10 月 13 日,据港交所公告,据港交所公告,多点数智有限公司董事会宣布,已就潜在收购两家香港法例第 571 章证券及期货条例下持牌法团的 100% 股权,交付一份不具法律约束力的意向书。潜在收购事项的目标公司之一获发牌从事第 4 类(就证券提供意见)、第 5 类(就期货合约提供意见)及第 9 类(提供资产管理)受监管活动,另一家公司则持有第 1 类(证券交易)牌照。

截至公告日,各方尚未就潜在收购事项签署任何具约束力的协议,仍在进行条款磋商。此次潜在收购事项被视为战略性布局,有助于公司迅速进入受监管的金融服务领域,并为后续升级第 1 类、第 4 类及第 9 类牌照提供基础,以提供虚拟资产交易服务。该公司计划在潜在收购事项完成后,升级相关牌照,以开展核心虚拟资产业务。董事会表示,潜在收购事项的条款和条件仍在磋商中。

BiyaPay分析师:上周五精准做空比特币获利2亿,巨鲸再押1.6亿美元空单

深潮 TechFlow 消息,10 月 13 日,Hyperliquid平台上那位上周五“精准做空”比特币、获利超2亿美元的神秘巨鲸,再次引发市场震动。该交易员10月12日投入1600万美元开设10倍杠杆空单,押注比特币在117,370美元附近下跌,清算价设定在123,500美元,目前未实现收益已超400万美元。

上周五的市场崩盘导致191亿美元杠杆头寸被清算,162万人爆仓,比特币单日损失超53亿美元。而这位交易员恰在特朗普宣布征收关税前一分钟建仓,引发内幕交易猜测。币安创始人赵长鹏对此回应称:“不确定有效性,希望有人交叉核实。”

BiyaPay分析师指出,此次事件暴露出加密市场高杠杆风险与流动性脆弱性。面对剧烈波动,投资者应控制仓位、降低杠杆,并通过 BiyaPay平台实现0手续费数字货币交易,或使用USDT 交易美股、港股与期货进行多元化资产对冲,以更稳健地应对风险。

ETH 全网合约持仓量 24 小时增长 8.55%,Bitget 持仓量为 54.85 亿美元

深潮 TechFlow 消息,10 月 13 日,据 Coinglass 数据显示,ETH 全网合约持仓量在过去24小时增长8.55%。当前总持仓量为 484.28 亿美元。其中 Binance 持仓量为 84.77 亿美元,Bitget 持仓量为 54.85 亿美元。

中文去中心化合约交易所孙悟空单日交易额达 1 亿 USDT

深潮 TechFlow 消息,10 月 13 日,据官方社媒消息,全球首个中文去中心化合约交易所孙悟空多项数据持续攀升。10月12日,平台单日交易额达1亿USDT,累计交易额(与SunPerp数据累计)达17亿USDT。孙悟空上线4日以来,新注册用户超6,500人,累计用户数(与SunPerp数据累计)超19,500人。

JustLendDAO × TokenPocket 回购销毁共识季 3000 USDT等你来赢

深潮 TechFlow 消息,10 月 13 日,据官方消息,JustLendDAO 与 TokenPocket 强强联手,正式启动JST 回购销毁共识季。为庆祝 JST 回购与销毁提案发布,双方共同推出社区激励活动,总奖池高达 3,000 USDT 等值 TRX。活动时间为 10 月 13 日至 10 月 20 日(SGT),参与任务、传播共识,即可瓜分奖励,共同助力 JST 生态价值增长。

USDD 2.0 供应挖矿 Phase X 重磅上线

深潮 TechFlow 消息,10 月 13 日,据官方消息,USDD 2.0 供应挖矿第十阶段已正式上线,活动自北京时间2025年10月11日20:00开启,直至11月8日结束。

参与者通过存入USDD即可享受最高5%的阶梯式年化收益,奖励每周发放,后续将持续为用户提供稳健收益。

美银:将明年黄金价格预期上调至5000美元/盎司

深潮 TechFlow 消息,10 月 13 日,美国银行:上调明年黄金和白银价格预期至每盎司5000美元(平均为每盎司4400美元)和每盎司65美元(平均为每盎司56美元)。实体白银市场的极端失衡可能会在某个阶段恢复正常,从而加剧波动性。

(金十)

EUL短时突破11美元,24小时涨幅为29%

深潮 TechFlow 消息,10 月 13 日,行情显示,EUL短时突破11美元,现报11.2美元,24小时涨幅为29%。

币安HODLer空投上线Euler (EUL)

深潮 TechFlow 消息,10 月 13 日,据官方公告,币安宣布推出第51个HODLer空投项目——Euler(EUL),这是一个整合借贷和交易功能的DeFi超级应用。于2025年10月13日14:30(UTC)开放USDT、USDC、BNB、FDUSD和TRY交易对。

符合条件的用户(在2025年10月4日至6日期间将BNB订阅到Simple Earn或On-Chain Yields产品)将获得空投奖励,总量为543,657 EUL,占代币总供应量的2%。空投信息预计在24小时内公布,代币将在交易开始前至少1小时分发到用户的现货账户。

DEX 有可能取代 CEX 吗?

撰文:A1 Research

编译:Saoirse,Foresight News

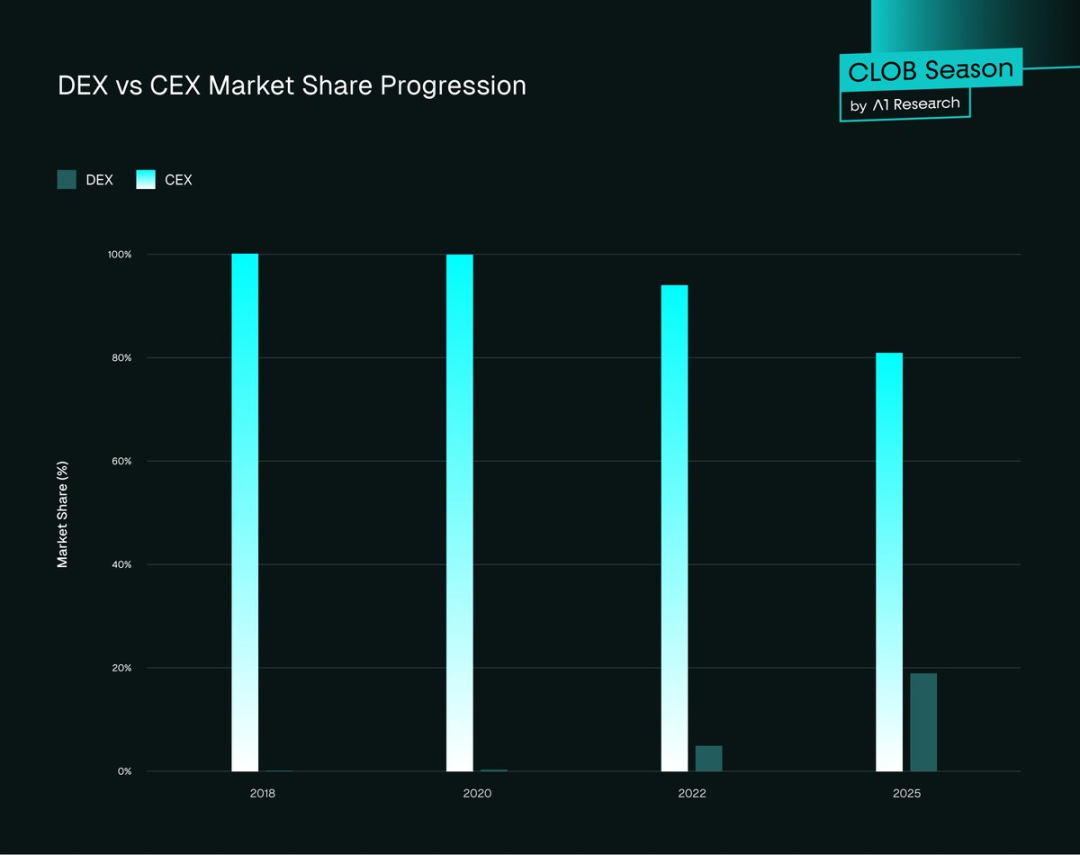

去中心化金融(DeFi)在一轮又一轮的市场周期中,经历了重大的结构性演变。尽管中心化交易所(CEX)在交易量上始终占据领先地位,但去中心化交易所(DEX)在每个周期都在从 CEX 手中夺取市场份额 —— 而这一次,两者的竞争差距已缩小到前所未有的水平。

这种持续的市场份额差异,核心原因十分明确:去中心化本身带来了根本性的基础设施限制。区块链作为新型金融基础设施,在过去十年的大部分时间里,在速度、流动性和用户体验上都无法与 CEX 相媲美。

然而,每一轮周期中,DEX 都在明显发力缩小这一差距。到 2025 年,我们有理由提出这样一个问题:去中心化交易所(DEX)最终会取代中心化交易所(CEX)吗?

周期性困境:DEX 为何尚未实现赶超?

对多轮市场周期的研究表明,DEX 的基础设施正逐步成熟,而每一轮周期都为当前的格局奠定了基础。

2017-2018 年:实验探索期

早期的 DEX(如 EtherDelta)直接运行在以太坊 Layer1 上,结算需耗时数分钟,用户界面简陋,流动性也严重不足。与之形成鲜明对比的是,币安的规模扩张如同 Web2 应用一般 —— 速度快、流动性充足且用户友好,迅速吸引了散户与机构用户。

-

DEX 市场份额:约 0%

-

CEX 市场份额:约 100%

这一早期阶段印证了一个关键结论:去中心化的实现是可行的,但性能与易用性是亟待突破的主要障碍。

2020 年:DeFi 夏季突破期

Uniswap 推出的自动做市商(AMM)模式具有革命性意义。它无需订单簿,任何人都能「无许可」地提供流动性 —— 这是 DEX 设计中首次出现的实质性架构创新。但当时,AMM 主要服务于「长尾代币」(交易活跃度较低的小众代币),无法覆盖流动性深厚的主流代币。

随着以太坊网络拥堵加剧,Gas 费从不到 20 gwei 飙升至 400 多 gwei,每笔交易成本大幅增加;同时交易界面延迟严重,专业交易者仍坚定选择 Bybit、币安等 CEX。

-

DEX 市场份额:0.33%

-

CEX 市场份额:99.67%

为解决流动性问题,Uniswap V3 在 2021 年推出「集中流动性池」—— 这一架构复杂的方案允许流动性提供者(LP)在自定义价格区间内分配流动性。尽管「无常损失」(IL)问题仍未解决(导致许多人不愿为小额代币提供流动性),但这仍是一次巨大突破:DEX 从「实验性协议」转变为「特定市场板块与部分交易者的可行交易场所」。

2022 年:FTX 事件后的信任危机期

2022 年 11 月,FTX 交易所破产,整个行业为之震动:数十亿美元用户资金一夜蒸发,市场对中心化托管机构的信任彻底崩塌。此后数周,「不是你的私钥,就不是你的币」成为加密货币领域推特(现 X 平台)的热门话题,交易者纷纷转向「自我托管」。

受此影响,Uniswap、dYdX 等 DEX 的交易量激增:Uniswap 交易量突破 50 亿美元,dYdX 交易量飙升 400%,大量用户从 CEX 转移至 DEX。但即便势头向好,核心问题仍未解决 —— 钱包用户体验差、跨链流动性分散、缺乏法币出入金通道。随着短期恐慌情绪消退,用户行为逐渐回归常态,许多人重新选择 CEX。

-

DEX 市场份额:约 5%

-

CEX 市场份额:约 95%

对此,DeFi 生态进一步创新:推出跨链 Uniswap 路由功能,并通过 Rabby Wallet、Phantom 等钱包优化用户体验。

然而,DEX 仍无法达到 CEX 级别的低延迟。每一轮周期的改进虽有增量,但性能差距依然显著:区块链尚不能支持专业级交易,而具有超低延迟的「订单簿架构」,与 AMM 的设计约束存在根本性冲突。

2025 年:转折点

2025 年的市场环境发生了质的转变 —— 基础设施首次成熟到足以支撑 DEX 与 CEX 的「真正竞争」。高性能区块链、链上中央限价订单簿(CLOB)、直接法币整合功能,以及接近 CEX 的低延迟,已全面融入链上协议。像 Hyperliquid、Paradex、Lighter 等永续合约 DEX(Perp DEX),正提供「接近 CEX 功能水平」的链上交易体验。

流动性聚合、更快的区块确认时间、统一保证金系统,让交易者能直接在链上执行从现货到衍生品的各类策略,无需再面对以往链上交易的繁琐阻碍。

-

DEX 市场份额:约 19%(2025 年第二季度峰值达 23%)

-

CEX 市场份额:约 81%

尽管尚未实现「功能对等」,但 DEX 已不再是「替代方案」,而是成为了 CEX 的「直接竞争对手」。

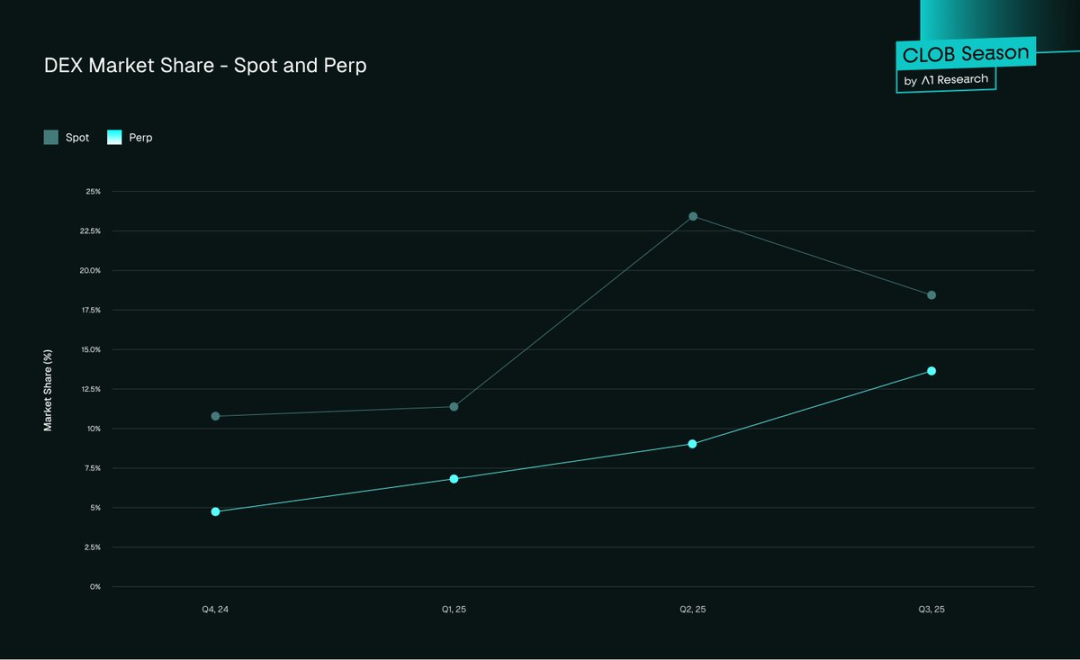

图 1. DEX 与 CEX 市场份额变化趋势

2025 年数据一览:CEX 仍占主导,DEX 追赶速度加快

数据清晰显示:尽管 CEX 仍主导全球流动性,但 DEX 正一轮周期接一轮周期、一个季度接一个季度地缩小差距。从现货到衍生品,所有细分领域都呈现「交易向链上转移」的迹象。

-

现货市场:DEX 的市场份额从 2024 年第四季度的 10.5%,上升至 2025 年第三季度末的 19%。

-

期货市场:2025 年第三季度末,DEX 占比约 13%,较 2024 年第四季度的 4.9% 大幅增长。

图 2. DEX 市场份额——现货与永续合约

-

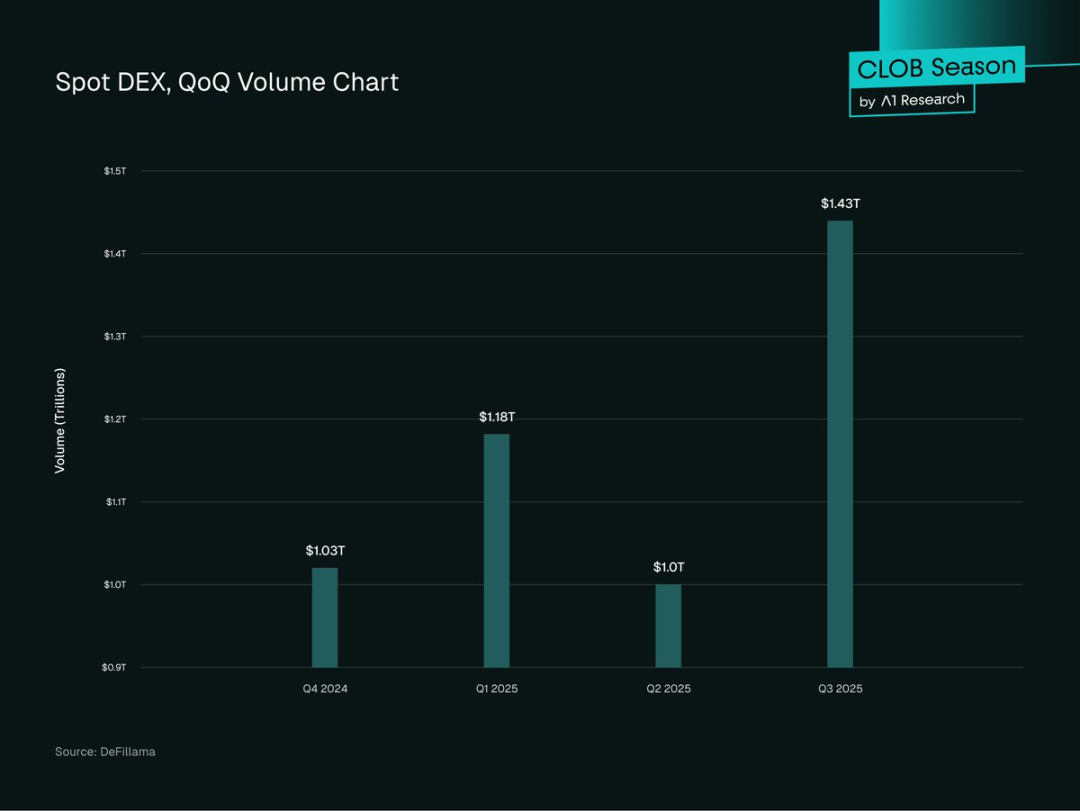

现货交易量:2025 年第三季度,DEX 现货交易量达 1.43 万亿美元,创历史新高 —— 较 2025 年第二季度的 1 万亿美元环比增长 43.6%,超过 2025 年第一季度 1.2 万亿美元的此前峰值。

图 3. 现货 DEX,季度环比交易量图表

-

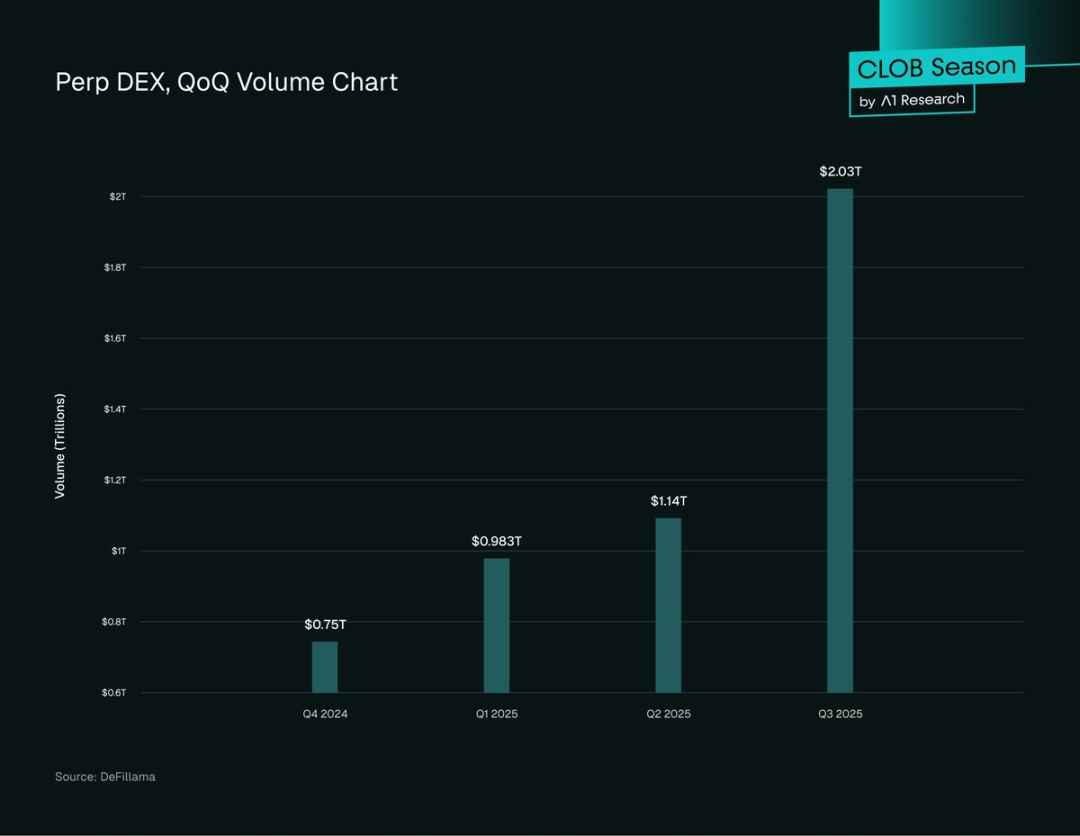

永续合约交易量:2025 年 DEX 永续合约交易量大幅扩张,截至第三季度链上累计达 2.1 万亿美元—— 较 2025 年第二季度增长 107%,且超过 DEX 自身的现货交易量。

图 4. Perp DEX 季度环比交易量图表

-

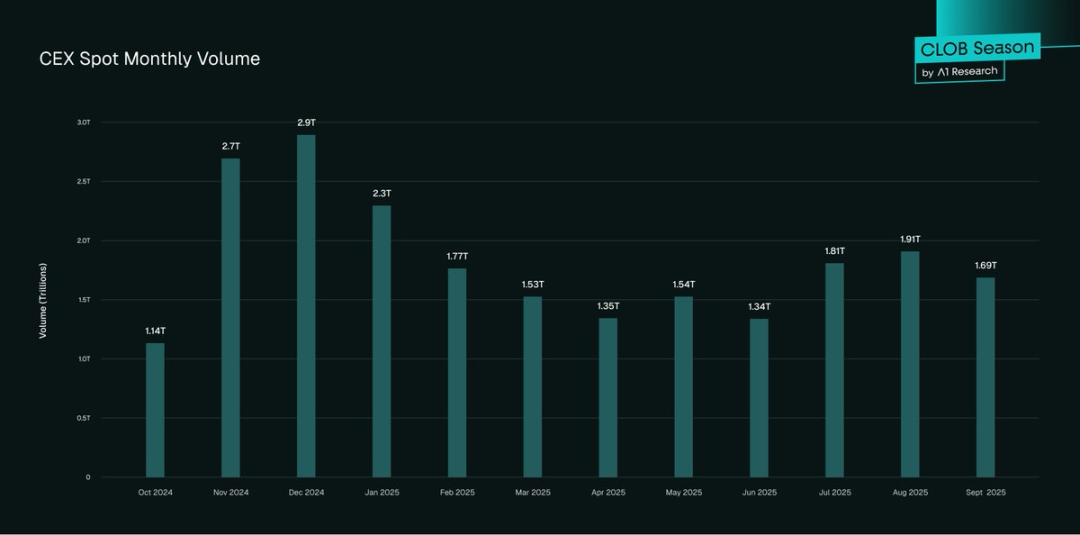

CEX 表现:2025 年第三季度,CEX 现货交易量估计超 5.4 万亿美元,仍保持主导地位,较 2025 年第二季度增长 25%。

图 5. CEX 现货月度交易量

-

趋势方向明确且持续加速:DEX 现货交易量环比增长 43.6%、同比增长 33%;永续合约交易在过去 12 个月激增超 5 倍,在期货交易总规模中的占比从 3.45% 升至 16.7%。若当前趋势持续,2025 年将成为 DEX 市场定位的「拐点」。

采用模式

尽管 DeFi 的采用率稳步提升,但在不同地区、不同用户群体间的增长并不均衡。不同市场、用户特征与机构行为,正塑造着 DeFi 的全球演进路径。以下模式揭示了 DeFi 的增长热点、专业用户与散户的参与差异,以及这些趋势对下一阶段增长的意义。

-

全球分布不均:亚太地区是增长最快的区域,链上活动同比增长 69%,其次是拉丁美洲和撒哈拉以南非洲;北美与欧洲在绝对交易量上仍占主导,但增长率较低(约 42%-49%)。亚洲与非洲的增长势头强劲,尤其体现在低手续费链上的小额交易中 —— 这反映出「散户驱动的自然增长」特征。

-

机构参与特征:机构的 DeFi 采用呈现独特模式。大型交易公司越来越多地使用「跨平台路由」—— 即将 CEX 与 DEX 的流动性整合,以优化交易执行效率并对冲头寸。这种「混合模式」表明,专业交易者已不再将 DEX 视为「高风险替代方案」,而是将其作为「互补性交易场所」。

-

代币发行偏好:大多数新项目选择「先在 DEX 发行」—— 利用 DEX 进行初始价格发现,之后再寻求 CEX 上市。原因在于 DEX 的代币发行「无需许可且无手续费」;但资金充足的项目通常会选择 CEX 上市,以实现更广泛的代币分发。

-

DeFi 总锁仓量(TVL):2025 年第三季度,DeFi 协议总锁仓量达 1570 亿美元,创历史新高 —— 其中超 50% 的 TVL 与 DEX 协议及流动性池相关。以太坊以约 63% 的占比,主导 DeFi 总锁仓量。

-

活跃交易者规模:CEX 仍在用户数量上占优,全球注册用户超 3 亿(仅币安就有 2.9 亿用户);相比之下,DEX 月活跃用户约 1000 万 – 1500 万 —— 数量虽少,但用户更具「DeFi 原生属性」,且交易经验更丰富。

综上,DEX 持续缩小与 CEX 的竞争差距,但真正让 DEX 接近 CEX 性能水平的,是其核心交易架构的演进。下一次突破将由「链上订单簿(CLOB)模式」推动 —— 这种模式融合了去中心化的优势,以及 CEX 与传统金融(TradFi)的效率。

打破 AMM 壁垒:高性能 CLOB DEX 时代

自动做市商(AMM)推动了 DeFi 的第一波浪潮,实现了「无许可交易」,但在效率、价格发现与资金利用率上存在明显短板。新一代「链上中央限价订单簿(CLOB)DEX」,标志着 DEX 架构的结构性飞跃。

以 Hyperliquid 为例,其展示了「CEX 级性能与链上透明度结合」的可能性:通过将订单簿机制重新引入去中心化系统,解决了交易者对 CEX 的核心依赖痛点 —— 延迟、执行精度、资金效率,尤其是在限价单与衍生品交易中的关键问题。

-

延迟:平均确认时间 [仅 0.07 秒](通过 HyperBFT 共识机制实现)—— 与主流 CEX 相当,远快于 AMM DEX(2-30 秒)。

-

流动性深度:Hyperliquid 等链上 CLOB 为去中心化流动性设立了新基准 —— 平台每秒可处理多达 20 万个订单,未平仓合约价值达 [65 亿美元],深度订单簿能承接大额交易且对价格影响极小。对于比特币(BTC)、以太坊(ETH)等主流交易对,滑点(交易价格与预期价格的偏差)低于 0.1%,可与 CEX 媲美。这与 AMM 形成鲜明对比:即便 AMM 通过 ve (3,3) 机制等架构优化,滑点与无常损失问题仍未解决。不过,Hyperliquid 上交易不活跃的「小众交易对」仍面临较宽点差,表明不同市场的流动性深度仍存在差异。

-

交易费用:Hyperliquid 的 CLOB 设计大幅降低了交易成本 —— 期货交易平均吃单费率约 0.035%-0.045%,现货交易约 0.07%,挂单者还可获得小额返佣。这一费率水平与顶级 CEX 相当,且远低于 AMM 的典型 swap 费用(0.3%-0.5%)。与 AMM 不同,交易者无需承担无常损失或路由效率低下的成本,因此 CLOB 对活跃交易者与机构交易者而言,资金效率更高。

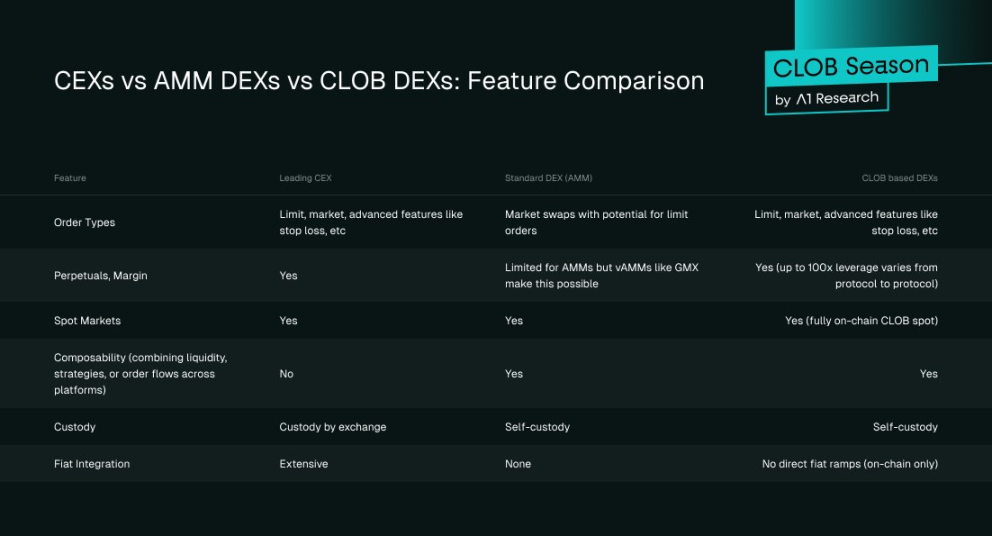

图 6. CEX vs 自动化做市商 DEX vs 订单簿 DEX:功能对比

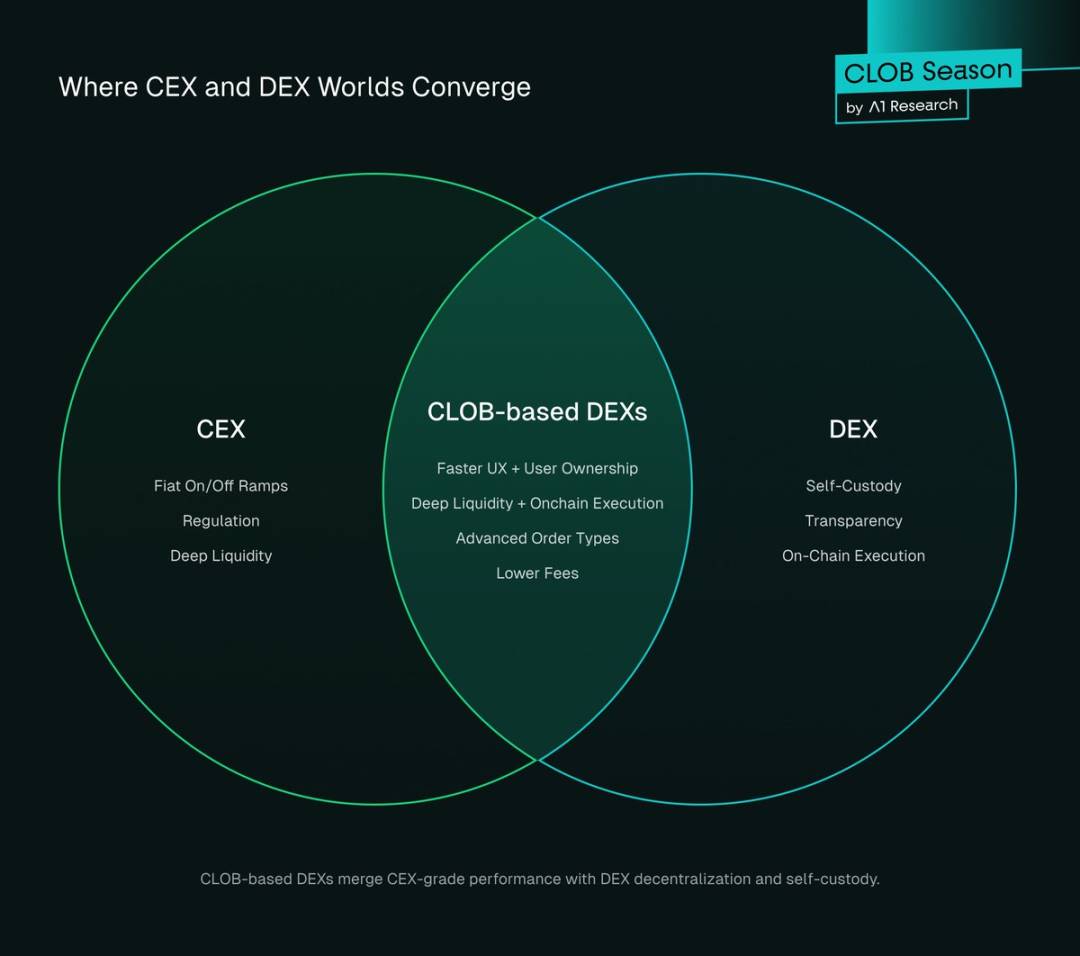

基于 CLOB 的 DEX,代表了 CEX 与 DEX 的「融合方向」—— 既具备 CEX 的高性能与深厚流动性,又拥有 DEX 的自我托管、透明度与链上执行优势。

图 7. CEX 与 DEX 领域的交汇点

交易者为何转向 DEX?

交易者可能因「意识形态认同」选择去中心化平台而非托管平台,但真正驱动迁移的,是 DEX 在安全性、成本效率或操作便利性上的「切实改进」。CEX 过去能主导市场,核心在于其更流畅的用户体验与更深厚的流动性。

如今,DEX 已逐步追赶 —— 到 2025 年,DEX 不仅实现了「接近 CEX 的功能对等」,更在特定领域建立了竞争优势。当前的 DEX 展现出三大结构性优势:具备 CEX 级用户体验的去中心化特性、极低(甚至零)手续费、安全性,以及对「公平市场」的访问权。

1、去中心化 + CEX 级用户体验

DEX 天生具备两大优势:

-

透明度:链上结算让交易可追溯、流动性可验证,且通常提供「储备证明」,用户可自主审计协议活动;

-

自我托管:交易者始终掌控资产,彻底规避 CEX 被黑客攻击的风险 —— 仅截至 2025 年中期,CEX 因黑客攻击被盗的资金总额已超 [21.7 亿美元]。

但过去,DEX 的「执行基础设施」始终是短板:用户界面简陋、流动性高度分散(导致滑点成本高)、结算慢且费用高。交易者之所以容忍 CEX 的风险,仅是因为 CEX 能提供速度与易用性。随着 dYdX 的推出,基础设施短板开始改善;而 Hyperliquid 的出现,让 DEX 的体验实现了「指数级提升」。

2025 年,以 Lighter、Paradex、Bullet 为代表的 CLOB DEX 兴起 —— 这些 DEX 在速度与效率上与 CEX 相当(部分场景甚至更优),同时保留了去中心化的核心优势。

现代 DEX 的体验升级包括:

-

用户体验 / 界面革新:Hyperliquid、Paradex、Lighter 的交易仪表盘,在设计与响应速度上可与币安媲美;

-

流动性转型:AMM 逐步被链上 CLOB 取代,实现深度订单簿、窄点差与低滑点;

-

无缝入门流程:钱包集成、一键交易、法币入金通道与引导式教程,让 DEX 的开户流程有时比 CEX 的 KYC 流程更快。

例如,Hyperliquid 在 2025 年第二季度的交易量达 6555 亿美元 ——DEX 能实现如此庞大的交易量,核心原因在于:它在不牺牲资产托管权与透明度的前提下,提供了 CEX 级的用户体验与易用性。

2、零手续费模式

DEX 与 CEX 商业模式的最大差异,在于交易费用结构。CEX 长期依赖「吃单 / 挂单佣金、返佣、联盟营销收入」盈利,而 DEX 正重构这一经济框架。

以永续合约为例:币安对挂单收取 0.020% 手续费,对吃单收取 0.040% 手续费;而 Paradex、Lighter 等新兴 DEX 则彻底取消了交易手续费。它们采用 Robinhood(美国零佣金券商)的模式 —— 不向用户收取直接交易费,而是通过「做市商付费获取订单流访问权与执行优先级」来创收。

例如,Paradex 首创了「零售价格改善(RPI)」与「订单流付费(PFOF)」等结构化模式:既提升了用户的交易执行质量,又保障了协议的可持续收入。这种模式复制了罗宾汉对零售股票交易的革新逻辑,但完全基于链上环境,且更透明。

零手续费 DEX 的影响深远:

-

颠覆 CEX 联盟经济:零手续费改变了 CEX 的传统收费模式 —— 尽管交易者无需支付吃单 / 挂单费,但协议仍可通过 PFOF、RPI、高级功能等方式创收,降低了对联盟佣金的依赖,重塑了交易生态的奖励机制;

-

降低市场参与门槛:CEX 的专业 / VIP 交易者可通过「高额交易量」获得返佣优惠,但大多数用户需支付标准费率,且对「手续费减免」或「零手续费」高度敏感 —— 零手续费 DEX 恰好满足了这部分用户的需求;

-

重构激励机制:DEX 提供链上推荐计划、治理奖励、代币空投、流动性奖励等激励 —— 虽不如 CEX 的联盟分成稳定,但与用户的实际活动更贴合。

尽管交易手续费看似小额,但大规模交易中会产生显著影响:对活跃用户而言,即便费率差异微小,长期累积也会形成巨大成本(尤其在永续合约市场)。零手续费或超低手续费 DEX 的兴起,可能迫使 CEX 重新审视定价模式 —— 这与罗宾汉对股票经纪费率的冲击逻辑一致。长远来看,「手续费压缩」将让竞争焦点从「定价」转向「流动性深度、执行质量与综合金融服务」。

值得注意的是,主流 CEX 正战略性布局去中心化基础设施,这可能最终影响其市场主导地位:例如,币安联合创始人 CZ 为基于 BNB 链的 DEX Aster 提供咨询,同时公开表示币安正加大对「非托管业务」与「链上业务」的投入。

Bybit 等其他大型 CEX 也已开始行动:要么整合链上交易功能,要么直接投资新兴 DEX 基础设施。对这些机构而言,此举既是「风险对冲」,也体现了它们的认知 —— 交易所行业的下一阶段增长,可能将围绕「链上化、互操作性、社区对齐」展开。

3、安全性、可访问性与市场公平性

DEX 具有「无需信任」与「抗风险」的核心特性:用户始终掌控资产,资金不会被扣押,协议规则不可篡改;审计记录永久保存在链上,即便平台团队消失,市场仍能正常运行,用户也无需担心「任意规则变更」或「歧视性对待」。

同时,DEX 提供「无许可的全球访问」:交易者可 24 小时不间断操作,无需完成 KYC、无需申请上市许可,也不受地理区域限制;任何代币都能即时上线,无需支付费用,也不存在中心化审核环节;此外,DEX 可与其他 DeFi 协议、智能合约应用无缝集成,形成「高度可组合的生态系统」。

DEX 的市场机制还具备透明性:开源代码、可验证的流动性、链上订单簿,大幅降低了「选择性操纵市场」的可能性;其架构能减少「市场波动期的操作失误」,让交易者确信 —— 在最需要市场稳定的时刻,DEX 能可靠运行。

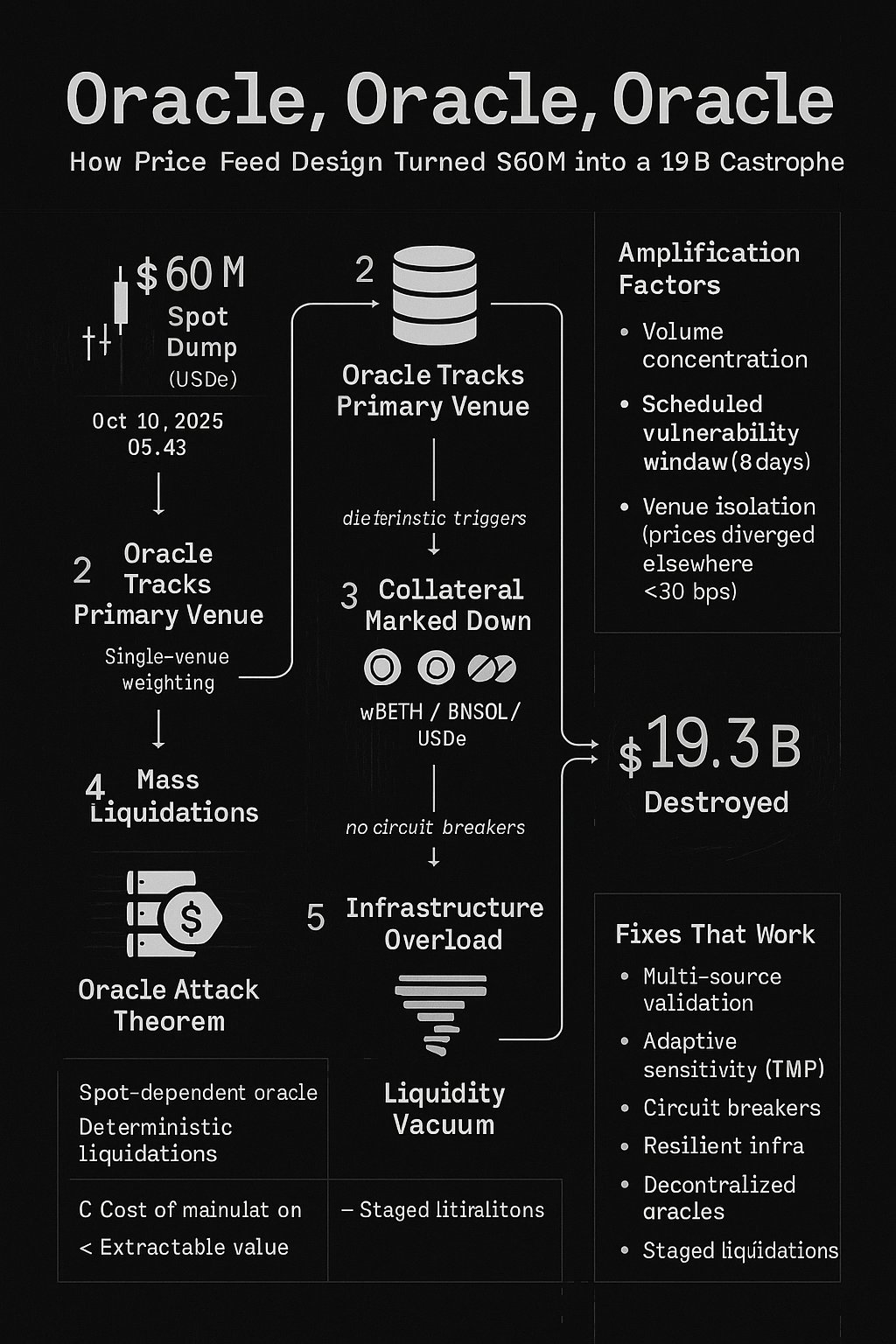

2025 年 10 月 9 日 – 10 日(此处为作者所在时区时间),加密货币市场遭遇「史上最大规模平仓事件」:受特朗普总统宣布「对中国进口商品征收 100% 关税」影响,超 190 亿美元杠杆头寸被平仓,波及 160 万交易者。在此期间,币安等 CEX 出现系统不稳定,而 Aave 等去中心化协议通过「抗风险预言机」保护了 45 亿美元资产,Hyperliquid 则全程保持透明运行与稳定上线。

这一事件凸显了「信任与稳定性」的鲜明对比:CEX 公信力受损,而链上平台维持了运营连续性。它证明了「透明结算机制在市场冲击中的运营优势」,并加速了「交易向 DEX 迁移」的趋势。

这些特质进一步印证了 DEX 的「结构性优势」,同时也与现代 CLOB、AMM 改进所带来的「性能与成本优势」形成互补,共同推动 DEX 竞争力提升。

前路展望

CEX 在「法币出入金通道、合规产品、保险服务、新用户 / 机构可信入门」等领域仍不可或缺;而 DEX 则在「去中心化核心价值场景」中表现突出 —— 如链上透明、用户自主托管、创新金融产品发行、隐私保护功能等。

如今,越来越多的交易者(尤其是成熟交易者与机构)开始「跨生态运作」:利用 CEX 的流动性完成「法币与加密货币的兑换」(出入金),同时依靠 DEX 执行交易、实施 DeFi 策略、实现资产自我托管。这种「双平台模式」正迅速从「特例」变为「常态」。但如果技术进步与 DEX 采用率保持当前速度,DEX 有望最终实现「市场主导地位」。

值得关注的催化剂

技术进步已大幅提升 DEX 的实力;若能在「流动性深度、资金效率、法币无缝整合、监管框架清晰度」等领域持续突破,将进一步加速 DEX 普及,缩小与 CEX 的差距。以下是关键催化剂:

-

链上 CLOB 扩容:Hyperliquid 等现有网络,或未来的「应用链」,已能提供「深度流动性 + 亚秒级延迟」;若它们能为「交易不活跃的小众交易对」也实现同等流动性深度,剩余的「执行差距」将大幅缩小,吸引更多成熟日内交易者转向 DEX。

-

可组合性与新产品类别:永续合约已成为 DEX 的「差异化优势领域」;目前,「链上期权交易」仍基本不可行 —— 若这一领域实现突破,有望吸引大量散户与机构的 TVL(总锁仓量)涌入 DEX。

-

监管清晰度与趋同:随着币安等 CEX 在多个司法管辖区面临限制,监管机构正开始探索「将非托管平台认定为合法市场场所」的框架。新加坡、日本已启动「合规 DeFi 沙盒」的测试或研究,预计其他国家也将跟进。这类监管清晰度将「推动 DEX 主流化」—— 用户与机构可在「无监管不确定性」的前提下参与,进而增强对 DeFi 生态的信任。

-

链上暗池与隐私保护:链上暗池为 DEX 提供「保密交易场所」,支持大宗交易在「不披露公开订单簿」的情况下执行。这种隐私性可防止「抢先交易」与「清算狙击」,吸引那些「追求高效交易且规避恶意操作」的机构参与者。通过提升保密性、降低操纵风险,暗池 将加速机构对 DEX 的采用。

-

品牌与法币创新:PayPal、Stripe 等新兴「去中心化金融科技」初创公司,可能将「银行级支持」与「无缝法币通道」结合 —— 这将进一步削弱 CEX 在「法币出入金」领域的优势。

结论:DEX 的必然崛起

从数据来看,DEX 市场份额的扩张趋势明确:2024 年第四季度,DEX 占现货交易的 10.5%、永续合约的 4.9%;到 2025 年第三季度,这两个比例分别飙升至 19% 与 13.3%—— 按细分领域不同,平均季度增长率约 25%-40%。根据当前增长轨迹推算,可得出以下预测:

-

到 2027 年中期,DEX 现货交易量市场份额或突破 50%;

-

到 2027 年初,DEX 永续合约交易量市场份额或突破 50%。

即便在「保守增长场景」下,DEX 也将在两年内突破 50% 市场份额门槛,彻底完成从「小众替代方案」到「主导平台」的转型。

各国政府正越来越多地介入 DeFi 框架建设:新加坡、日本已启动 DeFi 沙盒测试,SEC、MiCA 等机构也预计将推出类似框架。这将推动「非托管平台合法化」,让更多个人与机构能「无法律顾虑」地参与 DEX。

类似 10 月 9 日 – 10 日的「黑天鹅事件」已证明:在「透明处理清算」方面,DEX 的结构性优势远超 CEX—— 当 CEX 陷入系统故障时,Hyperliquid 等 DEX 仍能保持全面正常运行。这表明,DEX 不仅在「意识形态」上更优,在「实际运营」层面也更可靠。

展望未来,链上暗池、更具可组合性的流动性层即将落地,将进一步吸引成熟交易者与机构;基于 CLOB 的 DEX 已接近 CEX 级执行效率,若再整合隐私保护功能,将形成「CEX 难以匹敌的价值主张」。

竞争轨迹清晰表明:2025 年是 DEX 发展的「拐点」—— 它已从「实验性替代方案」转变为「可信竞争对手」,并有望在未来 2-3 年内占据市场多数份额。

ZEROBASE发布$ZBT代币经济学,总供应量10亿枚

深潮 TechFlow 消息,10 月 13 日,ZEROBASE正式公布其网络核心资产$ZBT的代币经济学模型。$ZBT将作为ZEROBASE验证网络的关键资产,用于访问网络服务并激励参与,总供应量固定为10亿枚。

代币分配方案包括:43.75%用于节点质押(TGE后一个月开始线性释放);11.25%分配给早期投资者(1年锁定期后24个月线性释放);2%用于初始流动性(TGE时完全解锁);8%用于空投和早期采用者;15%作为生态基金(TGE时完全解锁);20%分配给团队和顾问(1年锁定期后48个月线性释放)。

ZEROBASE表示,这一分配结构旨在确保网络可持续发展,并将贡献者、投资者和社区成员的长期利益相结合,支持其构建全球金融可验证信任层的使命。社区对此消息反应积极,期待参与。

CoinShares:数字资产投资产品上周净流入 31.7 亿美元

深潮 TechFlow 消息,10 月 13 日,据 CoinShares 周度报告,尽管上周美国对华关税威胁导致市场价格大幅回调,数字资产投资产品仍录得31.7亿美元的资金流入,2025年累计流入已达创纪录的487亿美元。交易量创下历史新高,周交易量达530亿美元,单日最高达153亿美元。

比特币领跑,吸金26.7亿美元;以太坊紧随其后,流入3.38亿美元,但在周五出现1.72亿美元流出,显示投资者认为其在此轮调整中更为脆弱。尽管即将推出美国ETF,SOL和XRP的资金流入已放缓至9330万美元和6160万美元。

总资产管理规模因价格回调下滑7%至2420亿美元,但整体表现显示数字资产市场面对外部冲击时展现出较强韧性。

Bitget 已上线 U 本位 MET 盘前合约,杠杆区间 1-25 倍

深潮 TechFlow 消息,10 月 13 日,据官方公告显示,Bitget 宣布已上线 U 本位 MET 盘前合约,杠杆区间 1-25 倍。用户可通过官方网站或 Bitget APP 进行交易。

BlackRock CEO:加密货币的作用与黄金的作用相同

深潮 TechFlow 消息,10 月 13 日,据BitcoinMagazine报道,贝莱德(BlackRock)首席执行官Larry Fink近日表示:”加密货币的作用与黄金的作用相同,这不是一项不良资产。”

通俗理解 Hyperliquid 今天的 HIP-3 升级

作者:nairolf

编译:深潮TechFlow

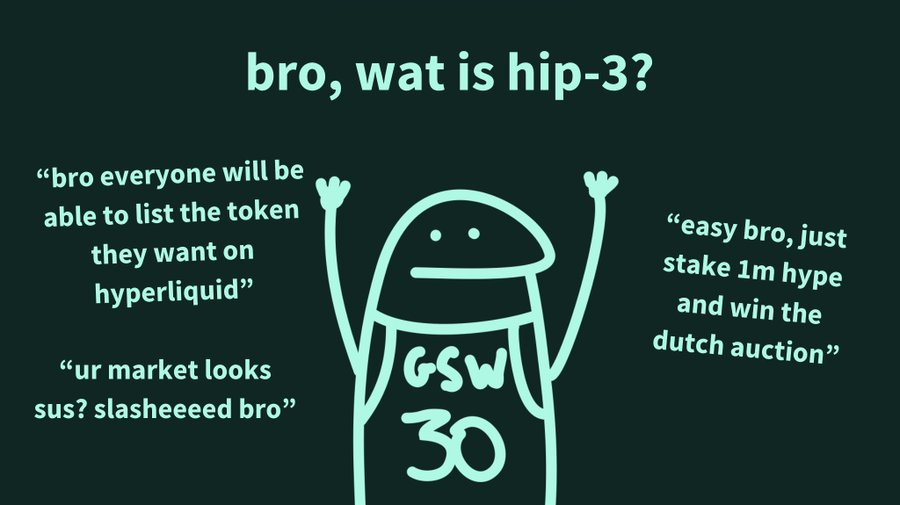

HIP-3是啥?

以下是 @HyperliquidX 的 HIP-3 用非常简单的语言解释。

HIP-3允许开发者在 HyperCore 上部署永续合约市场。

为了确保市场质量和保护用户,部署者必须质押100万HYPE。如果出现恶意市场操作,验证者有权削减部署者的质押。

你应该已经熟悉HyperCore了吧?它包括保证金和匹配引擎的状态。

简单来说,它是 Hyperliquid 的交易所后端。

HIP是改进提案(Improvement Proposals)的简称。简单来说,就是协议如何进行变更的方式。

HIP-3 的主要目的就是允许任何人部署永续合约市场。

目前,向永续合约交易所添加新代币的流程是有权限的。

这意味着核心团队会根据需求、交易量以及其他标准决定添加哪些代币。

HIP-3允许任何人上线自己选择的代币。是的,字面意义上的任何代币。

不过,也有一些限制。每31小时只能上线一个代币。而且,你需要通过荷兰式拍卖(深潮注:Dutch Auction,也称为”降价拍卖”,具有价格递减,首个接受价格者成交和时间压力的特点)(使用HYPE)来赢得部署资格。

你需要质押100万HYPE,并负责设置市场。

这意味着选择一个预言机,定义杠杆限制,处理结算逻辑,并确保一切安全运行。

100 万 HYPE 这是安全保障,也是协议保护自己的方式。

如果你的代币市场发生奇怪的操纵行为,验证者可以投票削减你的 HYPE。

简而言之,这些 HYPE 就是保证你上线的代币是合法的。

作为代币的部署者,你可以拿走市场总费用的50%。你甚至可以额外设置自定义手续费。

换句话说,你可以从用户交易你所上线的代币中赚取一部分费用。

HIP-3 让任何人都可以在 Hyperliquid 永续合约交易所上线代币。

为了确保市场安全,必须质押 100 万 HYPE,若发生可疑行为,这些质押可能被削减。

香港立法会发布数字资产最新发展专题快讯:建议发展离岸人民币稳定币

深潮 TechFlow 消息,10 月 13 日,香港立法会发布金融科技和数字资产最新发展专题快讯,其中指出港府因应议员的建议对《稳定币条例草案》提出多项修正案,包括在原有建议的四类认许提供者之外,容许储值支付工具持牌人亦可销售法币稳定币,未来建议争取中央支持,在香港发展离岸人民币稳定币。

快讯中还提到,香港透过发行代币化绿色债券推动绿色和可持续金融发展,至今在香港安排发行的绿色和可持续债券总额约430亿美元。

SNX上涨突破2美元,24小时涨幅为54.5%

深潮 TechFlow 消息,10 月 13 日,HTX行情显示,SNX上涨突破2美元,现报2.0023美元,24小时涨幅为54.5%。

币安将于10月14号上线 Lab (LAB) 独家 TGE 活动

深潮 TechFlow 消息,10 月 13 日,据官方公告,币安将于10月14号上线 Lab (LAB) 独家 TGE 活动:

认购时间:2025年10月14号下午4点到6点 (UTC+8)

认购资格:符合资格的用户须使用币安 Alpha 积分参与