深潮 TechFlow 消息,6 月 26 日,赵长鹏评论比特币可用作美国抵押贷款资产的消息表示,「看到比特币被当作抵押贷款资产很棒。当前的美国梦是拥有一套房子,未来的美国梦将是拥有 0.1 枚比特币,其价值将超过美国的一套房子。」

月度归档: 2025 年 6 月

「内幕哥」一小时前将空单仓位增加至 2.46 亿美元,目前浮盈 109.4 万美元

深潮 TechFlow 消息,6 月 26 日,据链上分析师 Ai姨 (@ai 9684xtpa) 监测,「内幕哥」再次将空单仓位增加至 2.46 亿美元,目前整体浮盈 109.4 万美元,其目前持有:

BTC 40 倍杠杆空单:持仓 1400 枚,价值 1.5 亿美元,开仓价 106,808 美元;

ETH 25 倍杠杆空单:持仓 4 万枚,价值 9689 万美元,开仓价 2,454.91 美元。

法国“蜘蛛人”攀登摩天大楼,推出全球首个行动代币

在全球首次将人类极限挑战与区块链创新结合的活动中,传奇城市攀爬者阿兰·罗伯特(Alain Robert)——全球公认的法国蜘蛛人——正在攀爬116米高的梅利亚巴塞罗那天空酒店,完全不使用绳索、安全带或任何安全设备。

身穿定制的Tigershark品牌装备,罗伯特与他的儿子朱利安·罗伯特(Julien Robert)——前法国海军陆战队员——共同正式推出了$TIGERSHARK,这是全球首个由现实世界行动驱动的加密货币。

用户可以在X平台上观看直播:@TigersharkHQ

历史上最危险的加密货币发布

身穿Tigershark品牌装备的罗伯特父子不仅在攀爬,他们正在发起一场运动。

使命1:蜘蛛人和儿子——这是Tigershark众多高调极限任务中的第一个,标志着这一开创性运动的开始,融合了极限运动的刺激与区块链技术,汇聚了一群全球运动员、愿景者和冒险者。

“我们正在重新定义加密货币发布的样子——不是空投,不是烟雾和镜子,而是真正的极限行动,真正的肾上腺素,”Tigershark发言人莉莉·道斯(Lilly Douse)表示。

加密货币的新前沿:行动与实用的结合

Tigershark不仅仅是一个代币——它是一个行动经济。无论是冲浪、屋顶自由跑,还是穿越峡谷的翼装飞行,每一项壮举都推动着经济的发展。持有代币使用户更接近这些行动:私密活动、幕后任务、运动员专属福利,以及接触这一重新定义规则的运动的核心。

“我们把所有赌注押在今天世界上稀有的东西上:勇气和毅力,”道斯补充道。

攀爬之后:接下来会发生什么

阿兰·罗伯特的攀爬是众多高调任务的第一步。Tigershark已经与来自基地跳伞、翼装飞行、跑酷和摩托越野的精英运动员进行讨论,以策划未来的壮举。

随着战略赞助、品牌商品、全球活动和运动员支持产品的路线图,Tigershark正在发展成为一个由加密货币驱动的全面行动运动品牌。

关于Tigershark

Tigershark是极限运动与区块链交汇处的先锋运动。从摩天大楼攀爬到惊险任务,Tigershark将人类的勇气转化为真实的加密价值。用户可以了解更多信息,访问 www.tigershark.global。

关于阿兰·罗伯特

阿兰·罗伯特现年60多岁,已无安全装备攀爬超过150座世界最高建筑,包括哈利法塔、埃菲尔铁塔和双子塔。今天的攀爬标志着一个新的篇章——将他的冒险遗产与加密货币世界相连接。

Lion Group完成首笔HYPE代币收购,启动6亿美元资金计划

深潮 TechFlow 消息,6 月 26 日,据Prnewswire报道,Lion Group Holding Ltd.(纳斯达克:LGHL)今日宣布完成首笔Hyperliquid(HYPE)代币收购,以约37.30美元/枚的均价购入价值200万美元的代币。此举标志着公司此前宣布的6亿美元可转换债务融资计划正式启动,首期已完成1100万美元融资。

LGHL计划将大部分资金用于扩充其代币储备,包括进一步购买HYPE、Solana(SOL)和Sui(SUI)。根据协议条款,后续每笔融资的至少75%净收益将用于代币收购,剩余资金将支持加密业务运营和链上项目。

LGHL首席执行官Wilson Wang表示,此次收购是公司建立”下一代Layer-1代币储备”承诺的第一步,公司视HYPE为去中心化金融的基础性资产。

Coinbase(COIN.O)股价上涨3.6%,创下2021年上市以来的最高水平

深潮 TechFlow 消息,6 月 26 日,据金十数据报道,Coinbase(COIN.O)股价上涨3.6%,创下2021年上市以来的最高水平。

BTC跌破107000美元,24小时跌幅为0.83%

深潮 TechFlow 消息,6 月 26 日,HTX行情显示,BTC跌破107000美元,现报106983美元,24小时跌幅为0.83%。

Ethena Labs 公布 USDe 代币持有者赎回计划详情

深潮 TechFlow 消息,6 月 26 日,Ethena Labs 公布 USDe 代币持有者的赎回计划详情,USDe 代币持有者需填写电子兑换表格,提供全名、地址、联系方式、持币公链地址 / 钱包 ID 及代币数量。须附证明材料:钱包界面截图、签名消息或托管提供商账户报表。支付地址可与当前持有 USDe 的地址相同或同一钱包 / 托管账户的另一地址。完成 KYC/AML 审核后将收到确认邮件,包含赎回钱包地址。确认 USDe 转入后,Ethena 将支付 USDC 到指定地址。

印度执政党发言人呼吁启动比特币储备试点计划

深潮 TechFlow 消息,6 月 26 日,据Cointelegraph报道,印度执政党BJP发言人普拉迪普·班达里近日在《印度今日》发表文章,呼吁印度考虑启动比特币储备试点计划。班达里表示,美国战略性比特币储备和不丹国家主导的挖矿业务表明全球金融正在向加密货币转变。他指出,印度目前对加密资产征收30%的高额税收但尚未建立监管框架,处于”征税但未监管”的尴尬状态。班达里认为,印度拥有不断扩大的可再生能源基础设施,有条件制定主权比特币战略,这将是增强经济韧性和展示现代化形象的战略性举措。

美股开盘,道指涨0.24%

深潮 TechFlow 消息,6 月 26 日,据金十数据报道,美股开盘,道指涨0.24%,标普500指数涨0.37%,纳指涨0.45%。

Bitget 已上线 SAHARA 永续合约,杠杆区间1-50倍

深潮 TechFlow 消息,6 月 26 日,据官方公告显示,Bitget 宣布已上线 U 本位 SAHARA 永续合约,杠杆区间1-50倍。合约交易 BOT 将同步开放。

BNB Chain 近两月稳居稳定币交易量与用户数第一,USDT 与 USD1 零 Gas 转账活动延长至 7 月 31 日

深潮 TechFlow 消息,6 月 26 日,BNB Chain 宣布将“Gas-Free Carnival 零 Gas 嘉年华”活动延长至 2025 年 7 月 31 日 23:59(UTC),用户可继续享受 USDT 和 USD1 稳定币在多个主流 CEX 和钱包上的零 Gas 转账体验。

作为当前全球稳定币交易量和月活跃用户数(MAU)排名第一的区块链,BNB Chain 自 2024 年 9 月启动该活动以来,已为用户覆盖超 400 万美元的稳定币 Gas 费用,显著降低了使用门槛,推动生态快速增长。

活动范围涵盖:

• 主流 CEX 稳定币零手续费提现:用户可从 Binance、Bitget、MEXC、Bitmart、Ourbit、BingX、LBank、HTX 等中心化交易所将 USDT 和 USD1 提现至 BSC 和 opBNB,无需支付手续费。

• 合作钱包 Gas 费用全免:用户每日可通过Binance Wallet、Trust Wallet、Bitget Wallet、SafePal、TokenPocket、Wello、Mathwallet、UXUY、imToken 等合作钱包享受 2 次 USDT 和不限次数的 USD1 零 Gas 转账。

• 跨链转账免 Gas 费:通过与 Celer cBridge 和 Meson.fi 的合作,用户可从 Ethereum、Polygon、Arbitrum 等链将 USDT 免 Gas 转入 BSC,实现低成本跨链操作。

除了转账功能,用户还可将稳定币用于 Lista、Aave、PancakeSwap、Thena、Aster、Uniswap 等主流 DeFi 协议的质押、挖矿和流动性操作,进一步提升资产效率。

Fragmetric:FRAG 空投查询页面已上线

深潮 TechFlow 消息,6 月 26 日,Fragmetric 发文表示 FRAG 空投查询页面现已上线。

深潮提醒:查询需连接钱包,用户注意资金安全。

SOL Strategies宣布战略生态系统储备计划,首次收购52,181枚JTO

深潮 TechFlow 消息,6 月 26 日,SOL Strategies(CSE: HODL | OTCQB: CYFRF)今日宣布推出战略生态系统储备(SER)计划,首批收购了52,181枚JTO代币。作为深度嵌入Solana的基础设施建设者,该公司将投资于推动生态系统发展的基础项目,特别关注Jito Network的MEV基础设施,后者对Solana的性能和验证者经济至关重要。该储备由验证者收入的一部分提供资金,使SOL Strategies能够在保留核心SOL资金的同时战略性地支持关键基础设施。

Kraken推出全球金融应用”Krak”,支持300多种资产跨境交易

深潮 TechFlow 消息,6 月 26 日,据 CoinDesk 报道,加密货币交易所Kraken推出区块链驱动的全球金融应用”Krak”,允许用户几乎零成本进行跨境即时交易,并对账户余额获得有竞争力的收益。该应用覆盖110个国家,支持超过300种资产,包括加密货币、稳定币和法定货币,无需填写银行信息或钱包地址即可完成点对点转账。Kraken表示,Krak旨在解决传统金融体系过时规则的问题,结合了加密技术与Kraken的银行关系网络及支付合作伙伴关系。

美法院驳回Ripple与SEC联合动议

深潮 TechFlow 消息,6 月 26 日,据EleanorTerrett披露,美国纽约南区地方法院法官Analisa Torres于2025年6月26日驳回了Ripple Labs与美国证券交易委员会(SEC)的联合动议。该动议请求法院表明其将(1)解除要求Ripple 遵守法律的永久禁令,以及(2)将对Ripple处以的罚款减半以上。此案源于2020年SEC起诉Ripple未注册XRP代币违反《1933年证券法》第5条,法院于2023年7月13日裁定Ripple向机构买家销售XRP时违反了证券法。

FTX/Alameda地址清仓1.46亿枚BOBA代币

深潮 TechFlow 消息,6 月 26 日,据分析师余烬监测,Boba Network宣布代币进入全流通状态后,FTX/Alameda地址在22小时内清仓所持有的1.46亿枚$BOBA(价值1222万美元),全部归集转入Coinbase Prime。这些BOBA代币占总量5亿枚的29%,而目前BOBA在二级市场每日交易量仅几百万美元。

报告:Circle成为韩国投资者当月最受欢迎外国股票

深潮 TechFlow 消息,6 月 26 日,据彭博社报道,Circle 自 6 月 5 日上市以来,其股价已上涨逾 6 倍,根据韩国证券托管机构的数据,韩国投资者已净投资 4.43 亿美元购买 Circle 股票,成为韩国 6 月份购买量最大的外国证券。目前,Circle 已成为韩国今年迄今为止购买量第四大的海外股票。在韩国投资者的外国证券购买量中,VolatilityShares 的 2X Ether ETF (ETHU) 排名第四,这是一只追踪以太坊的杠杆基金,Coinbase Global Inc. 则位列第六。

美联储古尔斯比:特朗普提前宣布鲍威尔的继任者不会对FOMC产生任何影响

深潮 TechFlow 消息,6 月 26 日,据金十数据报道,美联储古尔斯比表示特朗普提前宣布鲍威尔的继任者不会对FOMC产生任何影响。如果通胀率保持在2%的范围内且不确定性得到解决,美联储将走上降息的路径。

美联储戴利:秋季降息看起来是有希望的

深潮 TechFlow 消息,6 月 26 日,据金十数据报道,美联储戴利表示秋季降息看起来是有希望的。

加拿大比特币储备公司Neptune目前共持有404枚比特币并质押超3万枚SOL

深潮 TechFlow 消息,6 月 26 日,加拿大比特币储备公司Neptune Digital Assets Corp.(TSXV: NDA)发布最新公司进展,宣布通过自动化定投和比特币挖矿持续增加比特币持有量,目前共持有404枚比特币。公司还加强了Solana质押,已质押33,312枚Solana,并通过卖出Solana期权获得高达年化50-100%的收益,进一步用于购入比特币或公司运营。Neptune表示,未来将继续依靠多元化策略扩大比特币储备,并利用现有信贷额度以增强财务灵活性。

LBank将首发上线Moonveil(MORE)

深潮 TechFlow 消息,6 月 26 日,据官方消息,LBank将于2025年6月27日20:00(SGT)首发上线Moonveil(MORE),并开放MORE/USDT交易对。目前,充币业务已开放,提币业务将于6月28日20:00(SGT)开放。

美国至6月21日当周初请失业金人数23.6万人,预期24.5万人

深潮 TechFlow 消息,6 月 26 日,据金十数据报道,美国至 6 月 21 日当周初请失业金人数 23.6 万人,前值为24.6万人,预期 24.5 万人。

阿联酋注册的Web3投资基Aqua1 Fund认购8000万美元WLFI代币

深潮 TechFlow 消息,6 月 26 日,据链上分析师 Ai姨 (@ai 9684xtpa) 监测,阿联酋注册的Web3投资基金Aqua1 Fund(ENS域名为aqua1.eth)认购了价值8000万美元的$WLFI代币。Aqua1 Fund官方宣布总投入1亿美元,但另外2000万美元的认购地址尚未找到。

受YZi Labs 投资影响,IDOL短时涨超20%

深潮 TechFlow 消息,6 月 26 日,行情显示,受 YZi Labs 投资 MEET48 消息影响,IDOL短时涨超20%,最高触及0.018美元,现报0.0163美元。

YZi Labs 宣布投资去中心化娱乐平台 MEET48

深潮 TechFlow 消息,6 月 26 日,据官方消息,YZi Labs 投资于 MEET48——一个来自 BNB Chain MVB(最有价值建设者)加速器的去中心化娱乐平台,旨在通过代币驱动的解决方案应对粉丝互动中的挑战。

本轮融资将加速 MEET48 的发展,并通过虚拟演出、偶像养成游戏及现实世界活动,进一步丰富其 Web3 粉丝体验。

Hazeflow创始人:Polychain未售出原始投资却通过Celestia质押获利超4倍

深潮 TechFlow 消息,6 月 26 日,据Hazeflow创始人Pavel Paramonov披露,Polychain在Celestia项目上投资约2000万美元,在不出售任何原始投资的情况下,仅通过质押奖励就售出价值超8000万美元的代币,Celestia目前已从历史高点下跌92.2%。

特朗普急了,考虑今夏就宣布「影子联储主席」

撰文:龙玥,华尔街见闻

面对美联储迟迟不降息的局面,特朗普坐不住了。他又一次考虑打破常规,准备提前宣布下任美联储主席人选,试图用「影子主席」策略倒逼现任主席鲍威尔加快降息进程。

据华尔街日报报道,特朗普正考虑最早今夏或秋天就宣布接替鲍威尔的美联储主席人选,远早于传统的 3-4 个月过渡期。知情人士透露,特朗普对美联储谨慎降息的立场日益不满,希望通过提前宣布继任者,让「影子主席」在鲍威尔任期结束前就开始影响市场预期和货币政策走向。

知情人士透露,最近几周,特朗普一直在考虑在 9 月或 10 月之前选定并宣布鲍威尔的继任者,他对鲍威尔的愤怒可能会导致他在今年夏天的某个时候更早地宣布继任者人选。而新任美联储主席要到明年 5 月才上任。

特朗普在北约峰会新闻发布会上暗示进程可能加速:

我知道在 3-4 个人中我将选择谁。幸运的是,他很快就要离任了,因为我认为他很糟糕。

不过,美联储政策由 12 名决策者组成的委员会制定,特朗普无法任命多数成员,除非现任理事提前离职。这使得新主席必须具备说服更广泛委员会的能力。提前宣布也存在风险。候选人可能陷入公开批评未来同事的尴尬境地,或因为市场视其为「马屁精」而失去公信力。

候选人浮出水面

华尔街见闻此前文章提及,据媒体报道,主要候选人包括前美联储理事沃什、美国国家经济委员会主任哈塞特、现任美联储理事沃勒以及美国财政部长贝森特:

特朗普第一任期内提名的官员之一美联储理事沃勒在上周五接受 CNBC 采访时表示,由于担心劳动力市场过度疲软,他可能支持下个月降息。

过去两个月,下任美联储主席的热门人选之一、美联储前理事沃什,多次发表演讲,他称美联储自己要为这些攻击负责。「我看到媒体激动地报道政治家如何对美联储无情,我只想说:成熟点!硬气点。」

鲍威尔回应

面对政治压力,鲍威尔在周三的参议院听证会上重申美联储独立性:「如果我们在这里犯错,人们将长期承担代价。」他表示今年降息是可能的,但「我们将采取谨慎的方法」。

鲍威尔的美联储主席任期明年 5 月结束,但其理事任期要到 2028 年才到期,这意味着他可以选择在卸任主席后继续担任理事 1 年半。鲍威尔在周二的国会听证会上表示,他只专注于「在美联储剩余时间里让经济保持强劲,通胀得到控制」。

黑石传奇联手 Tether 之父:这不是一支基金,而是一个加密世界的「伯克希尔」?

撰文:Luke,火星财经

据彭博社报道,前黑石集团的并购传奇郑志亮(Chinh Chu),正与稳定币帝国 Tether 的联合创始人里夫·柯林斯(Reeve Collins)联手,计划通过一家特殊目的收购公司(SPAC)M3-Brigade Acquisition V Corp. (MBAV) 筹集高达 10 亿美元,打造一支公开上市的多元化加密基金。

当「华尔街老钱」的顶级操盘手与「加密新贵」的底层架构师站在一起时,市场的目光自然聚焦。这并非简单的资本聚合,而是两种截然不同的权力范式——建立在无可挑剔的履历和机构信任之上的「声誉权力」,与根植于市场底层基础设施的「结构性权力」的首次深度融合。但如果仅仅将其解读为又一支「一篮子」加密 ETF 的跟风者,那就可能错过了这盘大棋的关键。这更像是一次精心设计的「结构性收购」——他们收购的不仅是比特币、以太坊和 Solana 等资产,更是在试图构建一个全新的、能够被传统资本市场理解和交易的「加密资产管理平台」。

这不禁让人发问:当机构资金在比特币 ETF 的大门前完成「新手任务」后,郑志亮和柯林斯联手打造的这个「进阶版」投资载体,其真正的价值是否被市场低估了?它究竟是华尔街资本收编加密世界的新工具,还是一个旨在创造长期价值、堪比加密世界「伯克希尔·哈撒韦」的全新物种?

当「华尔街防火墙」遇到「加密原生 OS」

任何颠覆性的产品,其基因都源于创始人。郑志亮与柯林斯的组合,堪称完美地融合了两种市场最需要的信任凭证:无可挑剔的合规血统与深入骨髓的原生洞察力。

郑志亮是谁?他是黑石 25 年的老将,是主导过对德国化工巨头 Celanese 和金融软件公司 SunGard 等百亿美元级别并购案的「价值猎手」。这些交易以其复杂的结构、激烈的谈判和对长期价值的精准挖掘而著称,为黑石带来了数十亿美元的利润。他的名字,对于传统机构投资者而言,就是一道「信誉防火墙」。他代表着最严苛的尽职调查、最成熟的风险控制和最顶级的机构人脉,这种由辉煌战绩铸就的「郑氏溢价」(Chu Premium)是市场无法忽视的光环。

离开黑石后,他创办的 CC Capital 延续了这种「建筑师」般的投资哲学,通过 SPAC 成功将图片库 Getty Images 等实体企业推向公开市场,证明了他早已是玩转上市金融工具的大师。他的入局,本质上是对整个多元化加密赛道的一次「权威尽调」,向市场宣告:这片领域,已经过华尔街顶级头脑的审视,具备可供分析、可被定价、可被长期持有的价值。对于那些仍在犹豫的基金经理来说,跟随郑志亮的脚步,无疑是降低职业生涯风险的明智之举。

而里夫·柯林斯,则掌握着另一套操作系统。他联合创立的 Tether(USDT),尽管在其发展历程中围绕储备金透明度的争议从未停息,甚至招致过监管机构的巨额罚款,但这丝毫没有动摇其作为加密世界不折不扣的「底层金融 OS」的地位。在大多数交易日,USDT 的交易量远超比特币与以太坊的总和,构成了加密交易的「结算层」。市场的真实流动性在哪里?交易结构的脆弱点是什么?链上世界的潜规则如何运作?这些是任何外部研究报告都无法提供的「内测版」信息。

柯林斯的价值,就在于他能为这支基金导航,避开那些看不见的暗礁。他后续创办的 BLOCKv 等项目,也证明他是一位持续走在技术前沿的加密原生创新者。这正是此次联姻最精妙之处。郑志亮的「信誉防火墙」完美对冲了柯林斯背景中的不确定性风险,使得后者深度的「加密原生 OS」知识得以被安全地封装,并出售给主流世界。他们构建的,不再是一个简单的资产组合,而是一个拥有顶级「产品经理」(柯林斯)和顶级「首席风控官」(郑志亮)的资产管理公司。

借壳的艺术:被「武器化」的 SPAC

顶级玩家的对决,不仅看战略,也看战术。他们没有选择传统的 IPO,也没有从零发起一个新的 SPAC,而是直接「劫持」了一家已上市的「空壳公司」——M3-Brigade Acquisition V Corp. (MBAV),将 SPAC 这一金融工具的效率发挥到了极致。

SPAC,即特殊目的收购公司,本质上是一家只有现金、没有实际业务的上市公司,其唯一目的就是在规定时间内(通常为两年)与一家私营公司合并,帮助后者实现「借壳上市」。在经历了 2021 年的狂热与泡沫破裂后,2025 年的 SPAC 市场已经回归理性,由郑志亮这类经验丰富的「连续发起人」主导。他们深知,对于一个加密基金而言,速度就是生命线。传统的 IPO 流程不仅耗时 6 至 12 个月,且在面对加密业务时,会面临美国证券交易委员会(SEC)极其严格和不可预测的审查。

而郑志亮和柯林斯的操作,则堪称将 SPAC「武器化」的教科书式案例。他们通过收购发起人权益,直接取得了这家已上市公司(MBAV)的控制权。这一系列操作行云流水:收购、清洗管理层、改名 CCRC Digital Assets Corp.,并迅速掉转船头,从原定的能源行业直奔加密资产。这意味着他们完全绕过了 SPAC 的 IPO 流程,几乎是「即插即用」地获得了一个公开市场的交易席位。这让他们能以最快的速度启动 10 亿美元的募资,并抢在市场风口上完成资本部署。这种对效率的极致追求,本身就是一种强大的竞争壁垒。

机构投资的「价值发现 2.0」

如果说 2024 年的现货比特币 ETF,是机构完成了对加密资产的「价值发现 1.0」,那么这支基金瞄准的,则是「价值发现 2.0」——即从单一的「数字黄金」,扩展到对整个 Web3 基础设施生态的价值押注。

正如贝莱德 CEO 拉里·芬克所言,行业的未来在于更广泛的「资产代币化」,而不仅仅是比特币。以太坊作为智能合约平台的领军者,是去中心化金融(DeFi)和 NFT 的基石,代表了下一代互联网的「应用层」;Solana 则以其高吞吐量和低交易成本,在支付、游戏等高频场景展现出巨大潜力,代表了「性能层」的突破。投资它们,相当于从押注「数字价值存储」,转向押注「下一代互联网的基础设施」。安永、Coinbase 和富达等机构的调查也证实,机构投资者的兴趣正迅速从比特币扩展到其他「山寨币」、DeFi 和代币化资产。

在此之前,寻求多元化配置的机构大多只能选择灰度(Grayscale)的 GDLC 或 Bitwise 的 BITW 等信托产品。但这些在场外市场(OTC)交易的产品,长期面临流动性不足以及价格与资产净值(NAV)之间存在大幅折价或溢价的问题,这种结构性缺陷劝退了许多追求精准风险敞口的机构。

CCRC Digital Assets Corp.则提供了一种结构上的「升维打击」。作为一家将在纳斯达克主板上市的运营公司,它的治理、信披和流动性都将对标普通股票。股东拥有投票权,公司治理结构更加透明,且其股价将更紧密地围绕其资产净值波动,消除了困扰信托产品的折溢价问题。更重要的是,它不再是一个被动追踪指数的信托,而是一家由两位行业巨擘亲自掌舵的主动管理型公司。这意味着在市场剧烈波动时,它具备灵活调仓、主动避险和捕捉阿尔法收益的潜力,这正是被动型 ETF 所不具备的、机构投资者梦寐以求的特性。

价值发现,因为结构对了

在投资的世界里,最精明的猎手寻找的并非是低估的价格,而是被忽略的结构。价格会波动,但一个正确的结构,能持续不断地创造价值。这正是郑志亮与柯林斯联手打造的这艘价值 10 亿美元的巨轮,其核心价值所在。

它的颠覆性不在于它持有了多少比特币或以太坊,而在于其前所未有的独特「结构」:

-

治理结构:华尔街传奇的信誉背书 + 加密世界缔造者的原生智慧。这解决了投资加密世界最大的两个痛点:信任赤字与信息不对称。

-

资本结构:通过 SPAC 快速上市,具备公开市场的高流动性与高透明度。这解决了传统加密基金退出渠道不畅、估值不透明的问题。

-

投资结构:主动管理,能够灵活捕捉整个加密生态(而不只是单一资产)的增长红利。这解决了被动指数基金无法应对市场剧变、无法获取超额收益的局限。

这个三位一体的结构,使得 CCRC Digital Assets Corp.超越了普通基金的范畴。当下的市场,或许还在计算这支基金可能持有的加密资产净值。但更聪明的投资者,已经开始审视其作为一家上市资产管理公司的「平台价值」。它更像是一个加密世界的「伯克希尔·哈撒韦」——一个由顶级管理人掌舵,旨在长期持有并管理最优数字资产的控股平台。

故事才刚刚开始。在一个监管环境日趋明朗、机构需求持续井喷的时代,这个「结构对了」的资产,无疑将成为检验市场成熟度的关键标的。它的诞生与发展,将成为衡量新监管环境下机构风险偏好的一支实时「温度计」,或许将引领资本,从加密世界的门口,真正走进大厅。

币安:CESS代币空投延迟,正在处理以确保尽快恢复

深潮 TechFlow 消息,6 月 26 日,据官方公告,币安表示CESS代币空投延迟,正在处理以确保尽快恢复。具体日期待通知。

SAHARA币安开盘触及0.149美元,现报0.143美元

深潮 TechFlow 消息,6 月 26 日,行情显示,SAHARA币安开盘触及0.149美元,现报0.143美元。

某交易员过去 40 分钟在链上以均价 0.1479 美元买入 338 万枚SAHARA

深潮 TechFlow 消息,6 月 26 日,据链上分析师 Ai姨 (@ai 9684xtpa) 监测, 某交易员过去 40 分钟花费 50 万美元在链上以均价 0.1479 美元买入 338 万枚SAHARA代币,目前浮亏 2.38 万美元。

币安将上线SAHARA U本位永续合约,最高支持75倍

深潮 TechFlow 消息,6 月 26 日,据官方公告,币安宣布币安理财、一键买币、闪兑交易平台、杠杆和币安合约将上线 Sahara AI(SAHARA),其中币安将于 2025 年 6 月 26 日 20:00 上线 SAHARA 1-75 倍 U 本位永续合约。

美股加密狂热升级,「山寨 Summer」行情爆发在即

撰文:Golem(@web3_golem)

美股加密板块热度狂飙!上市公司已不满足于效仿「微策」囤积比特币,正将热情倾注于 ETH、BNB、SOL 等热门山寨币——市场狂欢进入全新阶段!

在第一阶段,「比特币财库股」凭借股价狂飙引爆眼球,但信息差让不少人错失良机。如今,FOMO 情绪高涨,市场目光转向那些大胆储备多元山寨币的美股公司,「美股版山寨 Summer」即将席卷而来!

Odaily 星球日报盘点了已宣布持有 ETH、BNB、SOL、TRX、HYPE 等山寨币的多家上市公司名单,帮助读者抢占先机。

以太坊财库上市公司

SharpLink Gaming(美股代码:SBET)

-

储备总量: 194000 枚 ETH(价值约 4.76 亿美元)

-

股价(截止 6 月 26 日): 10.28 美元

-

市值: 6.2612 亿美元

SharpLink Gaming 是一家纳斯达克上市公司,此前该公司是一家专注于美国体育博彩和全球 iGaming 行业的在线技术公司,但经营状况并不理想, 2023 年和 2024 年均遭遇亏损,现金流紧张。

直到 5 月 27 日,SharpLink Gaming 宣布发行以每股 6.15 美元的价格向投资者发售 69, 100, 313 股普通股或等价证券,预计总收益约为 4.25 亿美元,开启了购买 ETH 作为公司主要储备资产的历程。消息宣布首日,SharpLink Gaming 股价上涨超 650% ,此后在 5 月 29 日股价达到近日最高点 79.21 美元。

6 月 2 日,据美国 SEC 文件,SharpLink Gaming 计划抛售股票购买价值 10 亿美元的 ETH 作为其储备。6 月 13 日,SharpLink Gaming 正式开始储备 ETH,当日花费 4.63 亿美元已均价为 2626 美元购入 176, 270.69 枚 ETH,随后在 2025 年 6 月 16 日至 2025 年 6 月 20 日期间花费 30, 674, 829 美元以均价 2513 美元再次增持 12, 207 枚 ETH, 6 月 26 日再度购入 5, 989 枚 ETH。目前该公司已累计投入约 5.07 亿美元购入并持有 194, 000 枚 ETH,综合建仓成本约为 2, 611 美元 / 枚,当前整体浮亏约 3, 600 万美元。

Siebert Financial Corp.(美股代码:SIEB)

-

储备总量: 未披露

-

股价(截止 6 月 26 日): 4.41 美元

-

市值: 1.7821 亿美元

Siebert Financial Corp.是一家纳斯达克上市公司,该公司主体是一家银行控股公司,主要从事经纪和财务咨询服务。通过全资子公司开展零售经纪业务、投资咨询服务、保险服务等业务。

6 月 9 日,Siebert Financial Corp.宣布其 S-3 表储架注册声明已获美 SEC 生效,可借此通过出售多种证券筹集最多 1 亿美元资金,并且所得款项或用于潜在收购、购买比特币、以太坊、Solana 等数字资产,以及投资人工智能等技术服务线,包括但不限于 AI 解决方案。

或许是还没正式披露购买情况,此消息公布后该公司股价并未上涨。

Treasure Global, Inc.(美股代码:TGL)

-

储备总量: 未披露

-

股价(截止 6 月 26 日): 1.07 美元

-

市值: 407 万美元

Treasure Global, Inc. 是一家纳斯达克上市公司,该公司主要运营一个电子商务平台,从事支付解决方案的提供,但经营状况并不理想, 2021 年至 2024 年持续亏损,净利润为负。

6 月 4 日,Treasure Global Inc.宣布启动 1 亿美元数字资产资金库计划,以强化其数字基础设施并支持 AI 消费者智能平台的推出。该计划资金由两部分组成: 5000 万美元来自现有股权融资协议,另 5000 万美元通过战略机构投资者新注资获。资金将分阶段用于配置比特币、以太坊及受监管稳定币等区块链原生资产,旨在提升资金效率并为未来代币化、忠诚度计划及区块链结算系统奠定基础。

但该公司股价并未因此消息公布而有明显波动。

Solana 财库上市公司

Upexi(美股代码:UPXI)

-

储备总量: 679677 枚 SOL(价值约 9938.9 万美元)

-

股价(截止 6 月 26 日): 3.33 美元

-

市值: 1.2626 亿美元

Upexi 是一家纳斯达克上市公司,此前该公司专注于消费品的研发、制造与分销,其旗下品牌涵盖药用蘑菇产品 Cure Mushrooms、宠物护理品牌 LuckyTail,以及以能量软糖为主的 Prax 系列,但其经营状况并不理想,旗下业务处于持续净亏损状态。

4 月 21 日,Upexi 宣布获得由知名加密做市商 GSR 领投的 1 亿美元融资,并将其中 95% 资金用于设立和运营 Solana 财库储备,消息一出,Upexi 股价当日涨幅超 600% 。同时 Upexi 决定向加密全面转型,根据其公布的 2025 年路线图,未来公司还会涉及比特币与山寨币挖矿、多元加密投资组合和 DeFi 等方向。

但 Upexi 股价在 4 月 25 日达到最高点 17.71 美元后便开始震荡,如今因遭遇投资者大量抛售已跌至 3.33 美元。

DeFi Development Corp.(美股代码:DFDV)

-

储备总量: 621313 枚 SOL(价值约 9000 万美元)

-

股价(截止 6 月 26 日): 18.86 美元

-

市值: 2.7801 亿美元

DeFi Development Corp.是一家纳斯达克上市公司,原名为 Janover Inc.,该公司 2018 年成立以来主要从事商业地产金融科技业务,但其经营情况同样不容乐观, 2022 至 2024 年均处于亏损状态。

4 月 8 日 Janover Inc.宣布首次以均价 134 美元购入 2858 枚 SOL,标志着开始转型为 Solana 财库公司, 4 月 22 日 Janover Inc.正式更名为 DeFi Development Corp.,并将纳斯达克股票代码由 JNVR 变更为 DFDV。6 月 12 日,DeFi Development Corp.宣布获得 50 亿美元的股权融资额度,以支持继续增持 SOL。

在 DeFi Development Corp.宣布 SOL 财库计划后,其股价于 5 月 22 日达到最高点 50.28 美元,现已回落。

DeFi Technologies(美股代码:DEFT)

-

储备总量: 208.8 枚 BTC(价值 2236.6 万美元)、 14, 375 枚 SOL(208.4 万美元)、 121 枚 ETH(价值 29.3 万美元)、、 1, 642, 703 枚 CORE(价值 88.7 万美元)、 433.322 枚 AVAX(价值 7756.4 美元)

-

股价(截止 6 月 26 日): 2.88 美元

-

市值: 9.6216 亿美元

DeFi Technologies 是一家纳斯达克上市公司, 2021 年公司主要业务转型为是为传统投资者提供安全、合规的去中心化金融(DeFi)市场接入服务。

2024 年 DeFi Technologies 通过其旗下子品牌 Valour 开始实施加密资产财库计划,根据其披露的信息,截止 2025 年第一季度,除了持有 208.8 枚 BTC 外,还持有 121 枚 ETH、 14, 375 枚 SOL、 433.322 枚 AVAX 和 1, 642, 703 枚 CORE。SOL 是其第二大持仓。

该公司股价自 6 月 21 日以来有上涨趋势, 5 日涨幅为 4.73% 。

Sol Strategies Inc.(加拿大股票代码:HODL)

-

储备总量: 420706.82 枚 SOL(价值约 8396 万美元)

-

股价(截止 6 月 26 日): 2.3 加元(约等于 1.676 美元)

-

市值: 3.9847 亿加元(约等于 2.9 亿美元)

Sol Strategies Inc.是一家加拿大证券交易所上市公司,原名为 Cypherpunk Holdings Inc.,该公司自 2018 年以来专注于区块链生态系统中的股权投资、私募股权和基础设施运营, 2024 年 9 月公司更名为 Sol Strategies Inc.。

该公司从 2024 年 10 月分批购买积累 SOL,目前该公司共持有 420706.82 枚 SOL(价值约 8396 万美元), 6 月 19 日 Sol Strategies Inc.宣布正在申请纳斯达克上市,代码为「STKE」,并且已经向美 SEC 提交了 40-F 表格。如若成功,Sol Strategies Inc.将成为同时在美股和加拿大上市的 SOL 财库公司。

Sol Strategies Inc 股价于 2025 年 1 月 22 日达到最高点 6.1 加元(CAD),现已回落。

SOL Global Investments Corp.(加拿大股票代码:SOL)

-

储备总量: 40350 枚 SOL(价值约 590 万美元)

-

股价(截止 6 月 26 日): 0.075 加元(约等于 0.0546 美元)

-

市值: 1008 万加元(约等于 734 万美元)

SOL Global Investments Corp. 是一家加拿大证券交易所上市投资公司,该公司业务此前涵盖广泛,包含零售(快餐与酒店)、农业、科技(聚焦清洁能源与电动车)及加密货币等板块。但 2024 年年末该公司宣布将逐步剥离非区块链资产,专注于 Solana 区块链技术与代币投资。

2025 年 2 月 4 日,SOL Global 以均价 192 美元购入 12828 枚 SOL,持仓增至 30, 601 枚;据官网披露最新数据,SOL Global 目前共持有 40350 枚 SOL。SOL Global 股价于 2025 年 1 月 20 日达到最高点 5.47 美元,现已回落。

MemeStrategy(港股代码: 2440)

-

储备总量: 2440 枚 SOL(价值约 35.6 美元)

-

股价(截止 6 月 26 日): 2.56 港元(约等于 0.326 美元)

-

市值: 8.1683 亿港元(约等于 1.04 亿美元)

MemeStrategy 是一家港股上市公司,原名为濠暻科技控股,此前该公司主要业务为提供数据传输与处理服务,涵盖物联网天线、 5 G 设备及维护、服务制造、交通、能源等行业。2025 年 4 月 1 日,Memeland 母公司 9 GAG 联合创办人陈展程完成对濠暻科技控股公司的控制性收购, 5 月 6 日公司更名为 MemeStrategy,并且公司定位也变成了亚洲首家上市数字资产生态企业。

6 月 16 日,MemeStrategy 宣布通过持牌加密资产平台 OSL Group,以约 290 万港元(约合 36.88 万美元)的价格购入 2440 枚 SOL,成交均价约为 151.7 美元。自宣布购买后,其股价于 6 月 24 日最高达 2.72 港元,暂无明显回落。

BNB 财库上市公司

Nano Labs Ltd(美股代码:NA)

-

储备总量:未披露

-

股价(截止 6 月 26 日): 11.35 美元

-

市值: 1.9459 亿美元

Nano Labs 是一家纳斯达克上市公司,自 2019 年成立以来主要业务为从事无晶圆厂集成电路产品解决方案的设计和提供,同时拥有 Nano、iPollo、iPolloverse 和元宇宙方面的业务。

6 月 24 日,Nano Labs 宣布已签署一份可转换债券认购协议,公司将发行总本金为 5 亿美元的可转换本票债券,用于 BNB 储备策略。同时其表示,第一阶段计划是通过可转债及私募方式,购入价值 10 亿美元的 BNB,长期目标是持有 BNB 总流通量的 5% 至 10% 。

虽然还没正式开始购买,但此消息一出 Nano Labs 股价大涨,单日涨幅超 36% 。

Tron 财库上市公司

SRM Entertainment, Inc.(美股代码:SRM)

-

储备总量:未披露

-

股价(截止 6 月 26 日): 8.68 美元

-

市值: 1.548 亿美元

SRM Entertainment, Inc. 是一家纳斯达克上市公司,该公司 2022 年成立,主要从事玩具、纪念品和毛绒玩具的设计、制造和销售业务。6 月 16 日,SRM 宣布已与一位私人投资者签署了一份证券购买协议(「SPA」)拟募资 1 亿美元,SRM 将利用这笔资金启动波场代币(TRX)财库策略。

同时,该公司将把名称更换为 Tron Inc.,据 SEC 文件披露,孙宇晨父亲孙伟科通过价值 1 亿美元的 TRX 代币 PIPE 交易获得上市公司 SRM Entertainment 控制权,交易完成后,孙伟科出任董事会主席,Tron 系高管加入审计、薪酬和提名委员会。该公司未来将持有最多 2.1 亿美元 TRX 作为战略资产,但目前仍未开始购买。

储备 TRX 消息一出后,SRM 当日上涨至 8.72 美元,并于 6 月 20 日达至最高点 11.39 美元,现已回落。

Ripple 财库上市公司

Trident Digital Tech Holdings Ltd.(美股代码:TDTH)

-

储备总量:未披露

-

股价(截止 6 月 26 日): 0.233 美元

-

市值: 1677 万美元

Trident Digital Tech Holdings Ltd.是一家纳斯达克上市公司,此前主要从事商业咨询服务和信息技术定制解决方案的提供。

6 月 12 日 Trident 宣布将通过发行股票、战略配售和结构化融资工具等多种方式募资 5 亿美元建立 XRP 财库,预计在 2025 年下半年推出,并任命 Chaince Securities LLC 为战略顾问。该计划将专注于收购 XRP 代币作为长期战略储备,部署质押机制以创造收益,并深入参与 Ripple 生态系统。

但或许是还未有实际行动,其股价并未有明显波动。

VivoPower International(美股代码:VVPR)

-

储备总量:未披露

-

股价(截止 6 月 26 日): 3.67 美元

-

市值: 3711 万美元

VivoPower International 是一家纳斯达克上市公司,专注于可持续能源解决方案,主要业务涵盖关键电力服务、电动汽车、可持续能源解决方案、太阳能开发和企业办公室。

5 月 29 日,VivoPower International 向美国证券交易委员会(SEC)提交文件称计划募资 1.21 亿美元,启动以 XRP 为核心的加密国库资产策略。此次融资由沙特王子 Abdulaziz bin Turki Abdulaziz Al Saud 领导,其担任 Eleventh Holding 主席。

但此消息宣布后,该公司股价当日大幅下跌。

Wellgistics Health(美股代码:WGRX)

-

储备总量:未披露

-

股价(截止 6 月 26 日): 0.92 美元

-

市值: 6611 万美元

Wellgistics Health 是一家纳斯达克上市公司,该公司主要从事药品和医疗保健服务,其业务组合包括药房、批发业务和技术部门。但该公司 2023 年至 2024 年连续亏损,经营状况不佳。

5 月 8 日,Wellgistics Health 宣布使用 XRP 作为资金储备和实时支付基础设施。该 XRP 支付计划得到了 Wellgistics Health 的 5000 万美元股权信用额度(ELOC)支持,这些资金可用于进一步开发和释放可编程流动性和按需金融基础设施,将消除银行延误,降低成本,并提高其全国医疗保健网络中的透明度。

但此消息并未给其股价带来拉升效果。

Webus International(美股代码:WETO)

-

储备总量:未披露

-

股价(截止 6 月 26 日): 2.27 美元

-

市值: 4994 万美元

Webus International 是一家纳斯达克上市公司,该公司主要从事向客户提供通勤班车、定制包车、打包旅游和其他出行服务。该公司 2022 年至 2024 年均处于亏损状态。

5 月 30 日,Webus International 宣布计划通过非股权融资方式筹集最多 3 亿美元,用于建立 XRP 战略储备,并将其整合进全球专车支付网络中。

该消息一出,Webus International 股价大涨至 3.3 美元,此后开始震荡下跌。

Hyperliquid 财库公司

Eyenovia(美股代码:EYEN)

-

储备总量: 1040584.5 枚 HYPE(价值约 3850.16 万美元)

-

股价(截止 6 月 26 日): 9.55 美元

-

市值: 2753 万美元

Eyenovia 是一家纳斯达克上市公司,该公司自 2014 年成立以来主要从事眼科产品的研发,其产品包括 MicroProst、MicroStat、MicroTears 和 MicroPine,同时也专注于治疗老花眼、近视和散瞳的微量药物开发,但该公司 2024 年净利润为负 5000 万美元,现金流枯竭,即将面临退市。

6 月 17 日,Eyenovia 完成 5000 万美元融资并启动 HYPE 代币的财库策略,成为首个将 HYPE 纳入公司资产负债表的美国上市公司。同时该公司还计划将公司名称更改为 Hyperion DeFi,股票代码也将更新为 HYPD。此消息发布后,Eyenovia 股价单日飙涨 134% ,截至 6 月 25 日,其股价再创新高达 9.02 美元。

6 月 23 日,Eyenovia 宣布完成 5000 万美元私募,并以 34 美元的均价购买了 1040584.5 枚 HYPE。

Lion Group Holding Ltd.(美股代码:LGHL)

-

储备总量:未披露

-

股价(截止 6 月 26 日): 2.57 美元

-

市值: 202 万美元

Lion Group Holding Ltd.是一家纳斯达克上市公司,该公司是一个证劵交易平台,主要业务为期货与证券经纪服务、差价合约(CFD)交易、总回报服务(TRS)交易和场外股票期权交易,但公司经营情况并不理想, 2020 年至 2024 年连年亏损,现金流紧张。

6 月 19 日,Lion Group Holding 宣布获得 6 亿美元资金支持,将 HYPE 作为其主要储备资产,并与 SOL 和 SUI 共同推出下一代 Layer 1 国库。但或许是还未有实质性的行动,消息宣布后,该公司股价并未大幅波动。

结语

这个夏天,山寨季也许真的要来了,只是换了一个股票的壳子。虽然已经有一些宣布山寨币财库的上市公司股价经历了一轮暴涨暴跌,并且这些上市公司质量参差不齐,有点甚至濒临倒闭,但这场流动性盛宴实际远远未结束。

新的资产类别和叙事更容易引发牛市,如果币股转换、加密财库策略等并不是最新诞生的概念,但随着全球加密监管逐渐放松、传统市场对加密的接受度提高、加密公司 IPO 暴涨出圈等因素的发酵,加密概念股这次有望真正吸引传统股票投资者「接盘」,一次合规背景下的币股牛市将在这个夏天爆发。

硅谷 vs 华盛顿,Polymarket 与 Kalshi 决生死

撰文:kkk、Ryo,BlockBeats

近日,Kalshi 宣布完成由 Paradigm 领投的 1.85 亿美元 C 轮融资,估值跃升至 20 亿美元;与此同时,Polymarket 也正筹备完成一轮近 2 亿美元的融资,估值突破 10 亿美元。

预测平台赛道融资消息频出,不免让人联想到平台间暗流涌动的竞争与火药味,一场围绕未来信息定价权的对决,正悄然展开。

预测市场的爱恨情仇

Kalshi 成立于 2020 年,总部位于纽约,是目前唯一一个获得美国商品期货交易委员会(CFTC)批准的合法预测市场平台。其投资方包括 Y Combinator、Charles Schwab 前 CEO David Pottruck,以及加密风投 Paradigm,最新一轮融资估值已达 10 亿美元。

Polymarket 则代表了去中心化预测市场。该平台允许用户使用加密稳定币 USDC 在区块链上进行事件预测交易,支持链上结算,流动性极强。其投资阵营同样豪华,包括 Founders Fund、Polychain Capital、Naval Ravikant、Balaji Srinivasan 等。新一轮融资金额预计为 2 亿美元,融资前估值也接近 10 亿美元,由 Founders Fund 领投。

今年 6 月,Polymarket 宣布与马斯克主导的社交平台 X 达成合作,结合其预测市场数据与 xAI 推出的 AI 工具 Grok,打造「实时预测资讯流」。此前,Kalshi 曾率先与 X 洽谈类似合作,甚至一度「官宣」,但该合作不到 24 小时即撤回。

外界普遍认为,这一「闪电转向」背后隐藏着浓厚的政治意味——特朗普长子 Donald Trump Jr. 正是 Kalshi 的高级顾问。马斯克与特朗普的社媒冲突正值高峰,X 放弃 Kalshi、转而拥抱尚未合规的 Polymarket,被解读为其对政治倾向的战略回应,同时也体现出马斯克对传统监管的不满。

相关阅读:《X 与 Polymarket 合作,马斯克离「万物 App」又近了一步》

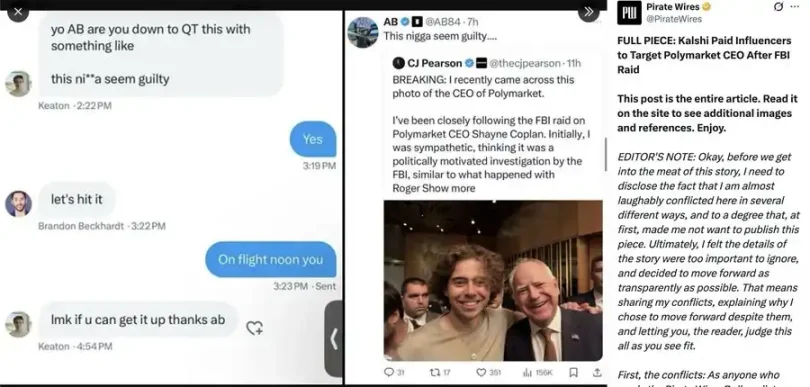

近日,加密领域投资人 Tom Schmidt 爆料,Kalshi 方面可能私下协调前 NFL 球员 Antonio Brown (AB) 对 Polymarket 进行有组织的舆论攻击。

在 Pirate Wires 披露的一组截图中,Kalshi 增长部门员工 Keaton 被曝曾私信 AB,请求其转发并配文「这哥们看起来有罪」,以影射 Polymarket CEO Coplan 涉嫌犯罪。随后,AB 按照指示发布了相关推文,证实了 Kalshi 组织操纵舆论、借社交影响者发动抹黑战的事实。

除 Antonio Brown 外,Pirate Wires 还发现多位拥有大量粉丝的 KOL 也在 FBI 突袭 Polymarket CEO 后发布负面内容,比如 meme 账号 Clown World 在 FBI 突袭发生后一天发布推文,嘲讽 Polymarket CEO Coplan 为「非法博彩版的 SBF」,并与 Kalshi 存在付费合作关系。该账号在大选期间亦多次发布与 Kalshi 相关内容。

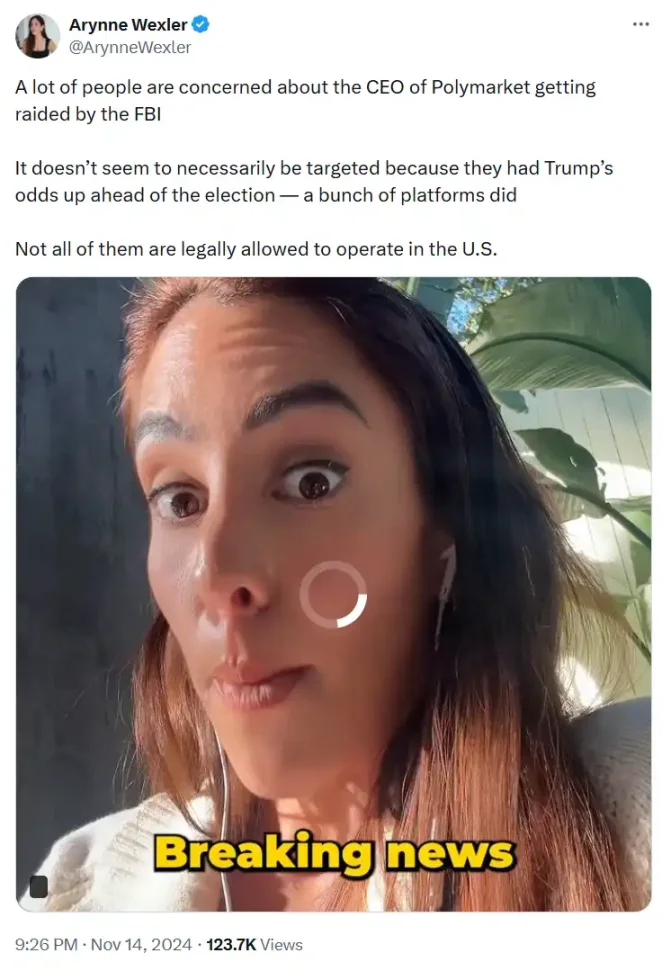

迈阿密网红 Arynne Wexler 则发布视频强调 Polymarket 在美非法,反复推荐 Kalshi 并提示观众「选择合规平台」。相关截图显示,Arynne Wexler 此前已与 Kalshi 私下展开合作。

Kalshi VS Polymarket,谁更胜一筹?

融资背景:一线资本高度追捧

Kalshi 与 Polymarket 均获得资本市场的青睐,背后云集了顶级 VC 与行业级人物押注,显示出预测赛道正在从「小众投机」走向「下一站基础设施」的变革路径。

Kalshi 早在 2019 年就通过 Y Combinator 冬季孵化项目起家,随后于 2021 年 2 月完成由红杉资本领投的 3,000 万美元 A 轮融资,公司估值冲至 1.2 亿美元,SV Angel、嘉信理财董事长 Charles Schwab、KKR 联合创始人 Henry Kravis 等重量级人物悉数在列。2024 年 10 月,Kalshi 又斩获 5,000 万美元融资,由红杉资本、Mantis VC、Neo 等知名机构跟投,资金将用于拓展事件合约品类与增强平台功能。2025 年 6 月 26 日,Kalshi 更是以 20 亿美元估值完成由 Paradigm 领投的 1.85 亿美元 C 轮融资。

而 Polymarket 的融资路径更具 Web3 气质:2020 年创立当年即拿下 Polychain 领投的 400 万美元种子轮,天使投资阵容包括 Balaji(前 a16z 合伙人、Coinbase CTO)、Jack Herrick(wikiHow 创始人)、Robert Leshner(Compound 创始人)等 Web3 OG 级人物。2022 年拿下 General Catalyst 领投的 2,500 万美元 A 轮,Airbnb 联合创始人 Joe Gebbia 和 Polychain 再度押注。2024 年 5 月,Polymarket 完成由 Peter Thiel(PayPal、Palantir 联合创始人)旗下 Founders Fund 领投的 4,500 万美元 B 轮融资,以太坊创始人 Vitalik 亦亲自参投。目前正筹备新一轮 2 亿美元融资,估值预计突破 10 亿美元大关。

值得注意的是,Polymarket 的背后不仅有传统加密资本的深度押注,更获得了硅谷传奇人物 Peter Thiel 的认可。Thiel 通过其 Founders Fund 领投 Polymarket 的 B 轮融资,该基金也是马斯克 X 的早期支持者之一。Kalshi 则获得了来自特朗普家族成员的背书。在选举市场引发监管争议之际,特朗普阵营对 Kalshi 的间接支持曾多次被市场解读为「政策信号」。在这个高度政治化的赛道中,资本与权力的博弈也早已不止于预测赛道本身。

运作机制:中心化 VS 去中心化

Polymarket 与 Kalshi 在平台运作方式上的核心差异,主要体现在「去中心化 vs 中心化」上。

Kalshi 坚守中心化路线,采用传统中心化订单簿结构——平台既是撮合者也是资金托管人,所有交易撮合、结果来源与结算路径均在其平台内闭环完成,交易体验更接近美股期权市场,整套逻辑更利于机构参与与监管接入。

而 Polymarket 则彻底拥抱去中心化叙事——AMM 做市机制、智能合约全链结算、预言机决定结果来源,无需信任中心,无需注册实名,钱包即交易。平台将「自由、公平、抗审查」的特性刻进了代码逻辑中,更贴近加密圈子的「去中心化」。

监管:合规先行 VS 监管红线

预测市场的监管灰色地带早已不是秘密,而 Kalshi 与 Polymarket 在这个灰色地带的不同命运,更加深刻地揭示了中心化与去中心化路线的优劣博弈。

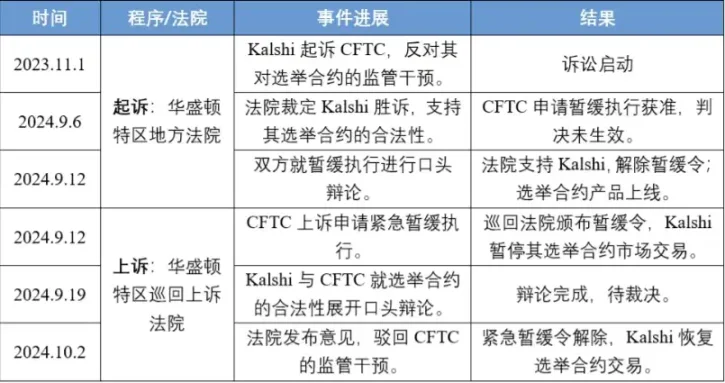

Kalshi 打破监管的层层障碍,成为了官方承认的预测市场:2023 年 6 月,因选举合约引发 美国商品期货交易委员会(CFTC)注意。6 月 12 日,Kalshi 向监管方自我认证,23 日遭到 CFTC 启动正式审查,9 月 22 日最终被否,以「涉及非法赌博」遭拒。然而 Kalshi 并未放弃,随后在华盛顿巡回上诉法院与 CFTC 展开旷日持久的拉锯战,最终于 2024 年 10 月胜诉,成为美国首个获得选举合约合法化资格的预测平台。

与之形成鲜明对比的是监管对于 Polymarket 的围追堵截:早在 2022 年就因提供未注册的场外二元期权合约遭到 CFTC 起诉,缴纳 140 万美元罚款并「承诺」退出美国市场。但根据链上访问数据,约有 25% 的访问流量仍来自美国用户,通过 VPN 绕过限制成为常态。2024 年 11 月,美国大选之后,Polymarket 再次引爆监管火药桶:美国司法部展开调查,FBI 突袭其创始人 Shayne Coplan 的住所并扣押其电子设备,指控其可能操纵平台结果影响大选舆论并引导美国用户参与交易。至今,Polymarket 仍处于 CFTC 所认定的「非法平台」状态,监管阴影挥之不去。

影响力:Polymarket 破圈领跑

如果说 Kalshi 赢在规则制定之内,那么 Polymarket 则赢在声量破圈之外。

在 2024 年美国大选中,Polymarket 提前精准预测特朗普胜选,成为「打脸民调」的代表性平台。Bloomberg Terminal(彭博终端)将其赔率数据接入系统,《纽约时报》《经济学人》《华尔街日报》等主流媒体更是首次集体引用链上预测数据,打破了 Web2 舆论屏障。甚至特朗普本人也在集会上亲自点名 Polymarket,使其影响力从链内渗透至全美公众舆论。

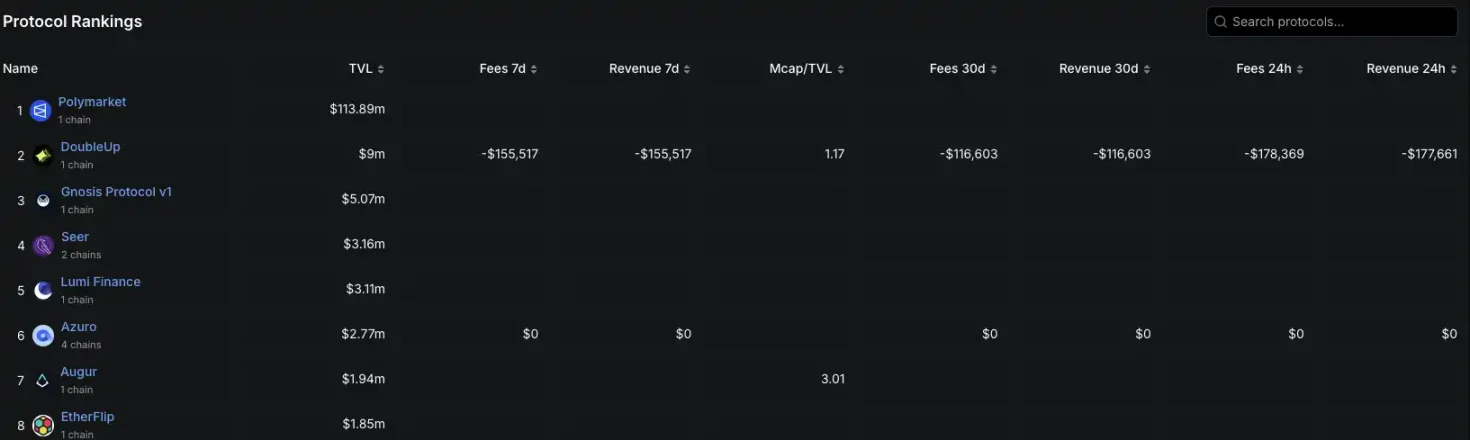

在规模层面,Polymarket 也早已断层领先。平台当前 TVL 已达 1.13 亿美元,超过整个赛道前十平台之和;2024 年美国大选市场累计交易量突破 30 亿美元,下注金额超过 40 亿美元。而 Kalshi 在同一周期的选举市场总交易量为 8.75 亿美元,下注金额约 2.3 亿美元。无论是用户参与度、交易深度还是市场反馈热度,Polymarket 都是当前预测赛道当之无愧的「现象级平台」。

总结

无论是走中心化合规路径的 Kalshi,还是坚持去中心化自治精神的 Polymarket,两者都代表着信息时代对「未来定价权」的不同回答。两条路径最终是否殊途同归,仍需时间检验。但可以确定的是,预测市场正在从边缘走向中心,它不再只是少数人的投机游戏,而是成为解释世界的一种新方式。谁主沉浮,值得下注。

火币HTX推出“SOL出道计划”特别活动,参与瓜分10万美元奖池

深潮 TechFlow 消息,6 月 26 日,据官方公告,火币HTX于6月26日18:00至7月3日18:00(UTC+8)推出“SOL出道计划”特别活动,为有望最早于7月获批的SOL现货ETF助力,总奖池高达10万美元,用户完成报名还有机会赢取Solana智能手机。活动期间,新老用户完成交易Solana生态热币、邀请好友注册等指定任务,即可参与瓜分$HTX空投、余币宝加息券等丰厚奖励。

火币HTX上线SOL生态特别活动:10万美元空投+Solana手机助力SOL ETF“出道”

据市场消息,SOL ETF有望最早于今年7月获得美国证券交易委员会(SEC)的批准,成为第三个上市的加密货币现货ETF。这不仅标志着继比特币与以太坊之后,又一主流加密资产在技术、生态、市场影响力等方面获得了资本市场的重视和认可,更是整个加密行业快速走向合规化与主流化的重要信号,表明加密货币距离大规模采用又近了一步。

为响应这一行业级里程碑,火币HTX重磅推出“SOL出道计划”系列活动,为SOL的强势“出道”摇旗助力,与全球用户共享这一历史性机遇。此次活动于6月26日18:00至7月3日18:00(UTC+8)进行,总奖池高达$100,000等值$HTX代币空投,交易Solana生态热币即可参与瓜分,第8、88、888、8888位报名用户还将获得Solana智能手机,诚意十足,门槛极低,人人皆可参与。

报名链接:https://www.htx.com.de/zh-cn/support/65005157313460

三大活动,全面助力SOL出圈

活动1:注册&邀请,与SOL齐飞

活动期间新注册用户或未交易过的用户,完成任意金额现货或合约交易,即可获得100万枚$HTX或余币宝+8%加息券随机空投;此外,活动期间用户邀请好友注册,且好友交易额≥1,000 USDT,邀请人即可获得600万枚$HTX代币空投。

活动2:每日交易,为SOL打Call

活动期间,报名用户每日完成一笔指定Solana生态热门币种(SOL、TRUMP、WIF、FARTCOIN、BONK、BOME、PNUT、MYRO、JTO、JUP)的现货或U本位合约交易,金额不低于100 USDT,即视为“打Call”成功;打Call两天,即可领取3 USDT等值$HTX空投奖励。

活动3:冲榜交易,送SOL出道

活动期间,报名用户活动币种(SOL、TRUMP、WIF、FARTCOIN、BONK、BOME、PNUT、MYRO、JTO、JUP)的现货或合约累计交易额≥10,000 USDT,即可进入奖池,根据累计交易额排名瓜分50,000 USDT等值的$HTX奖励,单人最高可获得5,000 USDT等值$HTX!

火币HTX紧跟市场脉搏,以用户为中心持续创新

火币HTX始终致力于推动优质资产的全球化流通,并紧贴行业动态,持续为用户带来前沿机会。此次SOL ETF即将获批之际,火币HTX第一时间推出丰富活动,不仅彰显平台对热点资产的敏锐洞察,更体现了其始终以用户价值为核心的服务理念。

随着Solana ETF逐步临近,加密市场或将迎来新一轮生态和资金发展的加速期。火币HTX也将继续以优质服务与创新产品,为全球用户提供稳定、便捷、多元的交易体验,携手共迎加密新时代!

英国上市公司Vault Ventures 买入约 400 枚 ETH 和 1.85 枚 BTC

深潮 TechFlow 消息,6 月 26 日,英国区块链技术公司Vault Ventures Plc(AQSE:VULT)宣布投资75万英镑(约102.8万美元)购入403.373个以太坊(平均价格£1,810/ETH)和15万英镑(约20.5万美元)购入1.85606个比特币(平均价格£78,407/BTC)。此次购买后,公司持有总计437.843个ETH和2.07606个BTC。公司主席Brian Stockbridge表示,尽管英国银行系统导致资金转移延迟,但已建立新的专业银行关系解决此问题,并强调此举将加强公司财库以支持运营活动。

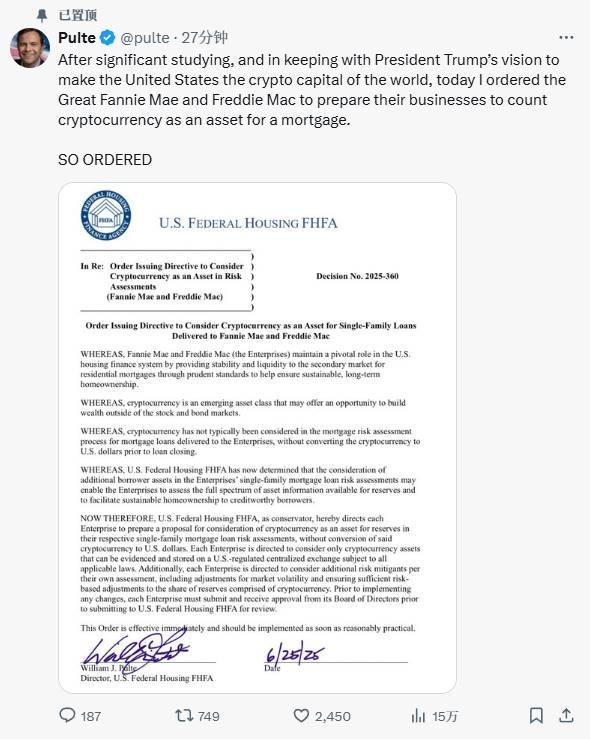

「加密房贷」横空出世:华盛顿在下一盘什么大棋?

撰文:Oliver,火星财经

当地时间周三,一则社交媒体帖子,在美国房地产金融界撕开了一道通往未知领域的口子。联邦住房金融署(FHFA)署长威廉·普尔特亲自下场,指令美国住房抵押贷款市场的两大「压舱石」——房利美和房地美——为接纳加密货币作为抵押品做好准备。这则消息没有通过任何官方新闻稿的冗长铺垫,以一种极具时代风格的突袭方式,将一个宏大愿景推至台前:将美国打造成「世界加密货币之都」。

这绝不仅仅是一次政策微调,它更像一场跨越金融卢比孔河的豪赌。一个以剧烈波动、高度投机而闻名的资产类别,即将被嫁接到美国经济最敏感的基石——一个价值超过 13 万亿美元的庞大市场之上。市场的神经瞬间被挑动,人们对 2008 年那场金融海啸的痛苦记忆也被重新唤醒。这究竟是为解决住房危机开出的创新良方,还是在旧伤疤上,鲁莽地划开一道可能引发系统性感染的新口子?要找到答案,我们需要拨开迷雾,看清牌桌上每一位玩家的底牌。

铺路石:监管的「默契」转向

普尔特的指令看似突然,实则是在一条被精心清理过的跑道上,踩下的第一脚油门。在此之前,华盛顿的监管风向早已悄然转变。一场步调一致的「解冻」行动,正在为这场豪赌铺平道路。

变革的核心,是对过往壁垒的系统性拆除。2025 年初,美联储、联邦存款保险公司(FDIC)和货币监理署(OCC)三大机构联手,撤销了此前针对银行涉足加密业务的多项限制性指导意见。这些文件曾是传统银行触碰加密世界的「紧箍咒」。官方的说法是「支持创新」,但市场的解读更为直白:绿灯已经亮起。

紧随其后,美国证券交易委员会(SEC)也拆除了另一堵高墙,废除了备受争议的第 121 号员工会计公告(SAB 121)。这项规定曾迫使银行将代客持有的加密资产计入自身负债,极大增加了其提供托管服务的成本。随着这块绊脚石被移开,银行大规模进入加密托管领域的大门被彻底敞开。

这一系列看似独立的动作,串联起一条清晰的路径:从允许托管,到鼓励参与,再到如今指令金融系统的核心接纳其作为抵押品。监管层用一套组合拳,为加密资产从边缘走向中心,搭建了一条畅通无阻的「高速公路」。

舞台中央:背负历史的巨人

要理解这脚油门的份量,就必须了解房利美和房地美这两个庞然大物的角色——以及它们在 2008 年危机中那段并不光彩的历史。作为由国会创建的政府支持企业,它们通过购买和担保抵押贷款,为整个市场注入生命线般的流动性,其承销标准就是行业的「金科玉律」。

而监督这两个巨人的 FHFA,其诞生本身就是 2008 年危机的产物,核心使命正是为了防止历史重演。这便构成了当下最富戏剧性的矛盾:一个为「去风险」而生的机构,如今却指令它的监管对象去拥抱一个以高风险闻名的资产。这无异于让一个大病初愈的病人去尝试一剂成分不明的烈性新药。在行事强硬的新署长普尔特的推动下,市场的担忧并非空穴来风。

多米诺骨牌:风险如何从个人赌局演变为系统性风暴

在两大巨头被推上牌桌前,一个服务于加密货币持有者的「小众」借贷市场早已存在。像 Milo、Figure 这样的金融科技公司,其玩法很简单:借款人拿出远超贷款额的加密资产作为抵押,换取购房资金。这种模式最大的风险在于「追加保证金通知」(Margin Call),一旦市场暴跌,借款人若无法补仓,抵押品就会被清算。风险,被严格地圈定在借贷双方这个狭小的范围内。

然而,一旦房利美和房地美入场,一个令人不安的熟悉剧本就开始上演。2008 年的危机路径,正是始于风险的包装与扩散。当年,银行将大量劣质的次级贷款打包成看似安全的证券(MBS),通过两大巨头的担保卖向全球,最终无人知晓风险的真正所在,直至整座大厦轰然倒塌。

现在,我们可以轻易地想象出类似的一幕:银行发放由加密资产支持的贷款,转手卖给房利美和房地美,后者再将其打包成「加密抵押贷款支持证券」(CMBS),凭借政府的隐性担保,流向全球的养老基金、保险公司和投资者。当这种原本属于个人的风险,被放大并注入整个金融系统,美联储曾警示过的「负反馈循环」便可能被触发。FHFA 的指令,正试图将这种小圈子里的投机游戏,接入国家的住房基础设施,其赌注之大,不言而喻。

解药还是毒药:两种未来的碰撞

对于这项政策,支持者和反对者描绘了截然不同的未来。

一方眼中,这是解决美国住房危机的「天才之举」。数据不会说谎,近四分之三的美国家庭已被高昂的房价挡在门外。与此同时,一个庞大的、以年轻人为主的加密货币持有群体正在形成,他们坐拥巨额的数字财富,却同样面临「上车难」的困境。这项政策的核心,就是搭建一座桥梁,将这部分「资产丰富,现金贫乏」的人群,与他们对住房的刚性需求连接起来。

但在另一方看来,这不过是 2008 年幽灵的重现。经济学家努里尔·鲁比尼等批评者,一直将加密货币斥为「毫无内在价值的投机泡沫」。一位住房与城市发展部(HUD)的官员更是直言不讳:「这无异于将另一种不受监管的证券引入住房市场,就好像 2008 年从未发生过一样」。他们认为,这种做法在牛市中只会为房地产市场火上浇油,而在熊市中,强制平仓则会同时打击加密市场和房地产市场,形成致命的螺旋式下跌。更令人担忧的是,在当前住房供应本就紧张的背景下,大量新增购买力的涌入,几乎必然会推高整体房价,制造出新的财富鸿沟。

悬而未决的难题

普尔特的指令仅仅是打响了发令枪,真正的挑战在于终点线前的无数细节。一系列关键问题依然悬而未决:哪些加密货币有资格成为抵押品?如何对这种 7×24 小时波动的资产进行实时估值?为对冲风险而设定的「折扣率」(haircuts)将是多少?

有趣的是,在所有的喧嚣中,故事的两位主角——房利美和房地美——始终保持着耐人寻味的沉默。这恰恰印证了该指令自上而下的政治驱动性质。它们发现自己被动地卷入了一场技术和风险管理的「军备竞赛」,必须在短时间内,开发出能与敏捷的金融科技公司相媲美的风控系统。这对于任何一个庞大的官僚机构而言,都是一次巨大的挑战。

FHFA 的指令无疑是一个分水岭。它标志着一个明确的政治议程、一个新近宽松的监管环境,以及美国住房金融体系的巨大惯性三者汇合的时刻。房地产市场,这个美国经济最核心的领域之一,已被正式指定为数字资产与传统世界融合的下一个主战场。

此举将加密货币的角色从旁观的投机品,提升为构建财富和实现美国梦的潜在基石。未来是福是祸,是金融包 -updated to be more narrative 性的巨大飞跃,还是系统性不稳定的再次预演,将完全取决于那些即将被制定的、充满魔鬼细节的执行方案。这一次,全世界都将拭目以待,看美国是否会从 2008 年的历史中吸取教训。故事,才刚刚开始。

巴西中央银行将启动数字资产会计规则咨询

深潮 TechFlow 消息,6 月 26 日,据News.Bitcoin报道,巴西中央银行将于8月24日启动数字资产会计规则公开咨询,旨在更新企业持有数字资产的会计处理方法。新规将根据资产来源(如购买、质押奖励或空投)制定不同的会计标准,要求按公允价值每月重新评估。

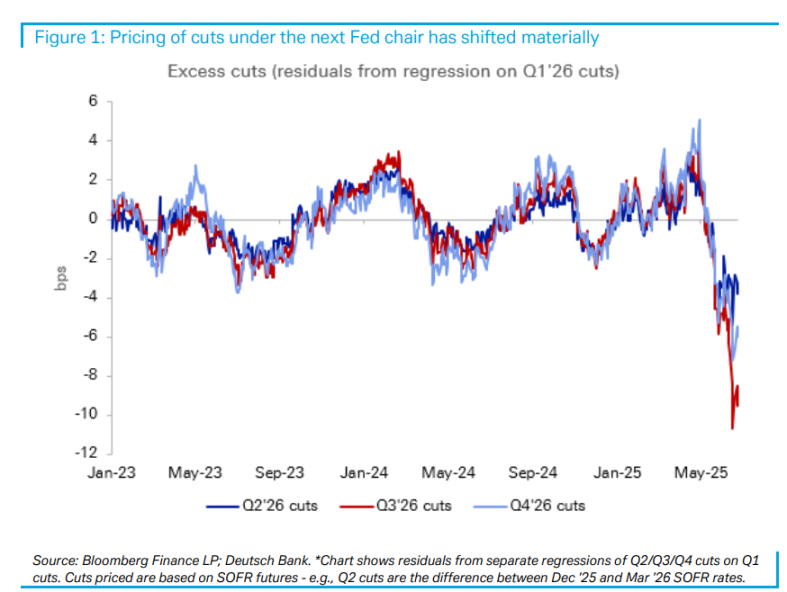

新主席,大宽松?市场对明年美联储的预期非常激进

撰文:董静,华尔街见闻

德意志银行最新一份研报显示,市场对美联储明年的预期出现显著变化,预计新任主席或推动持续宽松。

6 月 26 日,据追风交易台消息,德意志银行在最新研报中称,金融市场对美联储明年的政策预期出现显著变化,特别是对新任美联储主席上任后的降息预期异常激进。

美联储现任主席任期将于明年 5 月到期,不过,据华尔街见闻文章指出,特朗普考虑最早今夏宣布下任美联储主席人选,远早于传统的 3-4 个月过渡期。知情人士透露,特朗普希望通过提前宣布继任者,让「影子主席」在鲍威尔任期结束前就开始影响市场预期和货币政策走向。

报告还称,自上周美联储理事沃勒等官员发表鸽派讲话以来,市场已为年底前额外定价约 10 个基点的降息。

统计模型揭示明年异常定价:「新主席溢价」现象浮现

德意志银行称,真正引人注目的变化发生在对明年中期降息的预期上。

报告称,市场似乎越来越预期,一旦新任美联储主席就职,货币政策将延续宽松态势。现任主席鲍威尔的任期将于明年 5 月到期,这一时间节点成为市场关注焦点。

德意志银行通过回归模型发现了一个引人注目的现象:将明年二、三、四季度的降息定价对第一季度进行回归,通过残差分析衡量远期降息预期相对于第一季度的「异常」程度。

德意志银行发现,过去一个月,这些残差显著转负,特别是 2026 年第三季度——正值新主席上任期间。这表明市场正在为新主席任期内的异常程度宽松政策定价,这种定价模式偏离了近年来的历史常态。

注:残差,指实际观察值与估计值(拟合值)之间的差。「残差」蕴含了有关模型基本假设的重要信息。如果回归模型正确的话, 可以将残差看作误差的观测值。

不过,报告也指出,对这种「新主席溢价」持谨慎态度。因为制定货币政策需要 FOMC 的多数票委支持,新任美联储主席需要说服同僚支持不同的政策轨迹。这一制度约束意味着围绕新主席的政策定价不连续性应该是轻微的。

值得注意的是,即便存在上述分歧,市场对 2026 年第二、三、四季度的降息预期仍少于第一季度,这表明市场并非预期政策出现急剧转向,而是认为新主席治下的宽松政策将持续更长时间。

近期市场定价变化:鸽派言论推动降息预期

华尔街见闻此前文章指出,周一(6 月 23 日),美联储理事鲍曼在谈及经济与货币政策时表示,若通胀压力保持受控,将支持最早在 7 月降息。

鲍曼的理由是劳动力市场的风险可能上升,而通胀似乎正稳定朝着美联储 2% 的目标前进。上周五,美联储理事沃勒在接受 CNBC 采访时表示,他可能支持下个月降息,因为担心劳动力市场过于疲软。

德意志银行在报告中指出,自上周四以来,市场已为年底前的美联储降息额外定价约 10 个基点,这主要受到美联储理事沃勒和鲍曼的鸽派言论影响。这一变化反映了投资者对美联储政策立场软化的即时反应。

据 FedWatch 的最新数据显示,市场押注美联储在 7 月降息的概率为 20.7%,较一周前(12.5%)有所提高,目前交易员已完全计入 9 月会议降息预期。