深潮 TechFlow 消息,5 月 8 日,据金十数据报道,美英贸易协定将保留 10% 的美国关税。

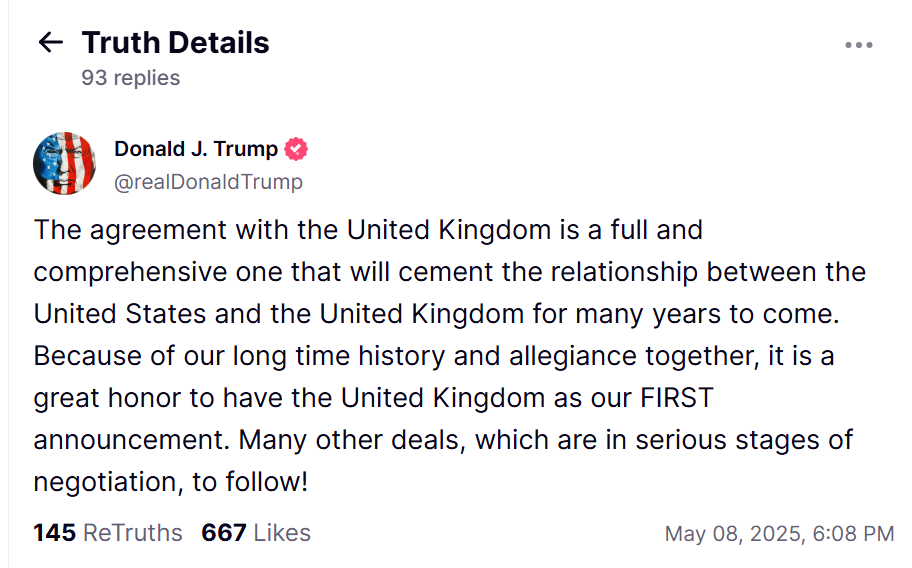

此前消息,特朗普发文表示,与英国达成的协议全面且完整,其他协议也正在谈判。

WeTrying | 币圈快讯早知道

深潮 TechFlow 消息,5 月 8 日,据金十数据报道,美英贸易协定将保留 10% 的美国关税。

此前消息,特朗普发文表示,与英国达成的协议全面且完整,其他协议也正在谈判。

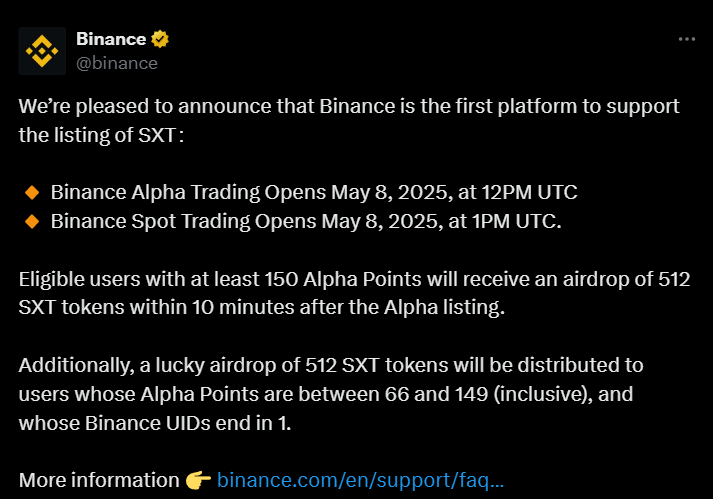

深潮 TechFlow 消息,5 月 8 日,据官方公告,币安理财、一键买币、闪兑、杠杆、合约上线Space and Time(SXT)。

其中,币安将于2025年05月08日21:00(东八区时间)将SXTUSDT U本位永续合约盘前交易转为标准版SXTUSDT U本位永续合约,过渡期可能长达1小时。过渡期间,SXTUSDT 永续交易及现有仓位不受影响。

深潮 TechFlow 消息,5 月 8 日,据金十数据报道,美国至 5 月 3 日当周初请失业金人数 22.8 万人,预期 23 万人,前值 24.1 万人。

深潮 TechFlow 消息,5 月 8 日,据链上分析师余烬(@EmberCN)监测,1inch 团队投资基金已于 20 分钟前以每枚 99,283 美元的价格出售最后持有的 55.38 枚 WBTC,换取 550 万 USDC。

据悉,该基金此前在 2 月 2 日至 3 月 10 日期间以均价 88,395 买入 160.8 枚 WBTC,现已全部卖出,卖出均价为 94,219 美元,总计获利约 93.6 万美元。

深潮 TechFlow 消息,5 月 8 日,Space and Time 在 X 平台发文宣布主网正式上线。据称,Space and Time是微软支持的用于ZK验证数据的区块链。

深潮 TechFlow 消息,5 月 8 日,据官方公告,币安钱包在币安Alpha上推出Sonic链交易竞赛。在活动交易量统计周期期间,在币安钱包(无私钥)或通过币安Alpha交易Sonic链代币,以分享220万美元等值奖励。

活动时间:2025年05月09日00:00至 2025年05月24日00:00(东八区时间)。活动交易量统计周期:2025年05月02日00:00 至 2025年05月24日00:00(东八区时间)。

深潮 TechFlow 消息,5 月 8 日,据 DuckChain 官方消息,DePINX 投资 300 万美元携手 DuckChain 设立专项基金「DUCK Nest Fund」,旨在加速 $DUCK 的应用落地与生态扩展,推动 AI 与链上金融的深度融合与创新实践。

此次长期资金的注入,将为 DuckChain 构建更稳健、可持续的生态体系与链上收益机制提供有力支撑。此前,DuckChain 已获得 OKX Ventures、dao5、Kenetic Capital、Offchain Labs 等多家顶级机构的投资支持。

深潮 TechFlow 消息,5 月 8 日,据 Globe Newswire 报道,美股上市医疗公司 Wellgistics Health, Inc.(纳斯达克代码:WGRX)宣布推出基于 XRP 的支付计划,并获得 5000 万美元的股权信贷额度(ELOC)支持。该计划旨在将 XRP 用作企业储备资产及实时支付基础设施,旨在消除银行延迟、降低成本并提升透明度。

Wellgistics CEO Brian Norton 表示,此举旨在通过区块链技术为医疗行业注入速度、透明度和流动性,推动行业变革。

深潮 TechFlow 消息,5 月 8 日,官方页面显示,Binance Alpha 上线 Space and Time (SXT) 。

深潮 TechFlow 消息,5 月 7 日,据链上分析师 Ai 姨(@ai_9684xtpa)发文表示,币安 5 月储备金报告显示,三个月以来的自有资金变化除了 BTC 和稳定币,其他资产的储备几乎没有增加甚至还有减少。

币安的 5 月储备金报告中显示其在过去三个月中多项资产储备有所变化:

$BTC : 增加 9729 枚(963,171,000 美金)

$ETH : 增加 8033 枚(15,262,700 美金)

$USDT : 增加 324,667,715 枚

$BNB : 增加 15913 枚(9,706,930 美金)

$SOL : 减少 2453 枚(367,950 美金)

$XRP : 减少 14,501,682 枚(31,613,666 美金)

$USDC : 增加 1,696,637,283 枚

分析师表示:“虽然看 ETH 和 BNB 也有近 1 千万美元的增长,但币安的现货手续费是按照交易币种收取的,实际远不止于此;看来是基本卖得差不多了,和目前的行情一致。”

深潮 TechFlow 消息,5 月 8 日,Mira 宣布启动为期 10 周的创作者激励计划 “Voice of the Realm”,总奖池 1.5 万美元 USDC,包含:

主竞赛与周任务两个单元,号召用户参与Mira 相关活动瓜分奖池

根据Mira推特描述,参与者可使用 Mira 官方 AI 助手 Mira Scrolls并基于项目文档/公告训练进行辅助创作,内容形式不限(推文/视频/博客/ meme 等)。评选标准包括技术准确性、教育价值、创意性及传播效果,获胜名单将在活动结束后公布。

参与用户需:

1. 通过 Discord 提交标注 @Mira 的内容

2. 使用 #VoiceOfTheRealm 标签

深潮 TechFlow 消息,5 月 8 日,据 Fortunes 报道,密苏里州或将成为美国首个免除资本利得税的州。该提案规定,投资者通过出售股票、房地产以及其他资产所获得的资本收益将不再纳入州所得税征收范围。

该法案于 5 月 7 日在密苏里州议会通过,已提交至州长处,若签署将正式生效。

深潮 TechFlow 消息,5 月 8 日,据链上分析师 Onchain Lens(@OnchainLens)监测,两个疑似由同一实体控制的钱包地址共计花费约 1454 万美元(包括 DAI 和 USDT),以 1993.8 美元的单价购入 7293.44 枚 $ETH。

深潮 TechFlow 消息,5 月 8 日,据官方消息,币安广场推出了名为 Terminal 的实时交易功能。该功能目前已支持部分代币(如 BTC),用户可在实时 BTC K 线图上直接分享交易记录,实时查看他人的交易动态,并与其他交易者对比表现。此外,用户还可参与关于加密货币市场动态的实时讨论。

深潮 TechFlow 消息,5 月 8 日,据金十数据报道,英国央行降息25个基点,将基准利率从4.5%下调至4.25%,为本轮降息周期的第四次降息,符合市场预期。

深潮 TechFlow 消息,5 月 8 日,据 Ethereum Foundation 官方博客,以太坊基金会公布了 2025 年第一季度的资助分配情况,2025 年 Q1 资助拨款总额为 3264.7 万美元,涵盖多个关键领域,包括社区与教育、共识层、密码学与零知识证明、开发者工具与体验、执行层、协议增长与支持等。

深潮 TechFlow 消息,5 月 8 日,据火币HTX公告显示,火币HTX将于5月8日17:30 (GMT+8) 开放SYRUP的充币服务。SYRUP/USDT现货交易将于5月8日19:30 (GMT+8)开放。SYRUP的提币服务将于5月9日19:30 (GMT+8) 开放。

据悉,Maple 被誉为“DeFi 的机构级借贷平台”。Maple提供透明、超额抵押且可实时验证的贷款,专注于机构客户,通过融合传统机构借贷与去中心化金融(DeFi)的优势,Maple 实现了持续且加速的增长,其提供的年化收益率(APY)普遍比 Aave 等平台高出 5%-10%。$SYRUP 代币持有者可通过质押 SYRUP 获取奖励,并参与 Maple 平台的成长与发展。

撰文:刘教链

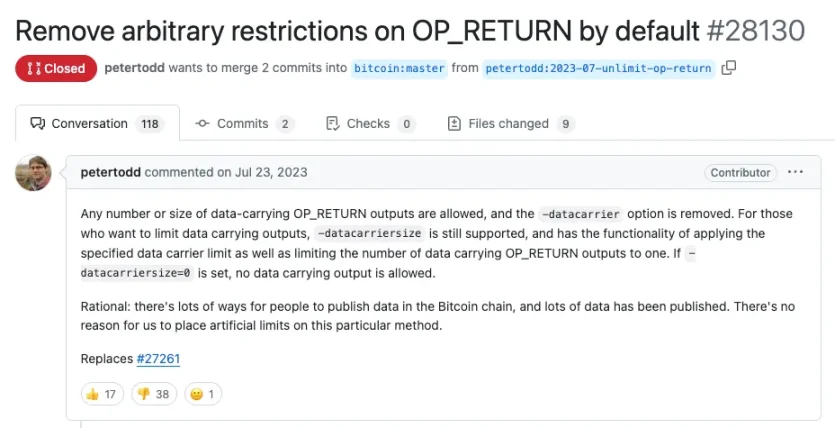

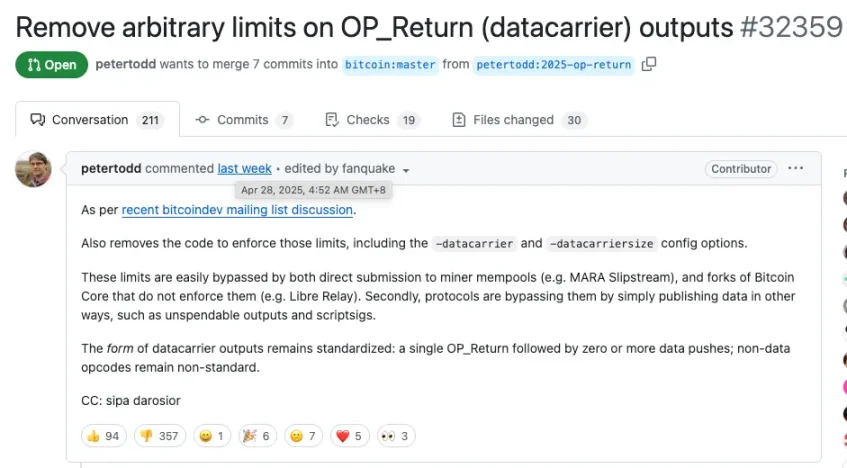

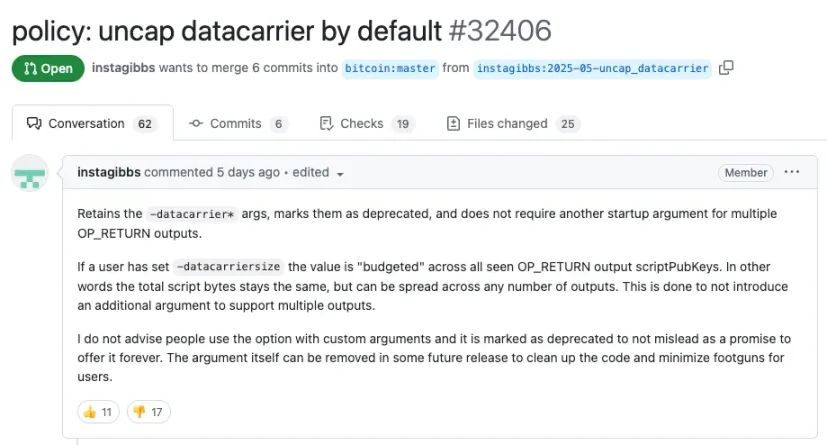

近日,一项关于移除 Bitcoin Core 客户端中对于 OP_RETURN 携带附加数据尺寸限制的提议在业内引起轩然大波。典型的推动者如开发者 Peter Todd 更是三番五次地提交 PR(Pull Request),大有一番不达目的誓不罢休的意味。

2023 年 7 月 23 号,Peter Todd 就提交了 PR#28130,提议移除 OP_RETURN 携带数据的限制。PR 被关闭了,没有得到采纳。

2025 年 4 月 28 号,他不死心,再次提交了相同内容的提议 PR#32359。激进地要求不但移除附加数据限制,还要把配置选项删除,以免客户端软件用户自行使用选项打开限制。

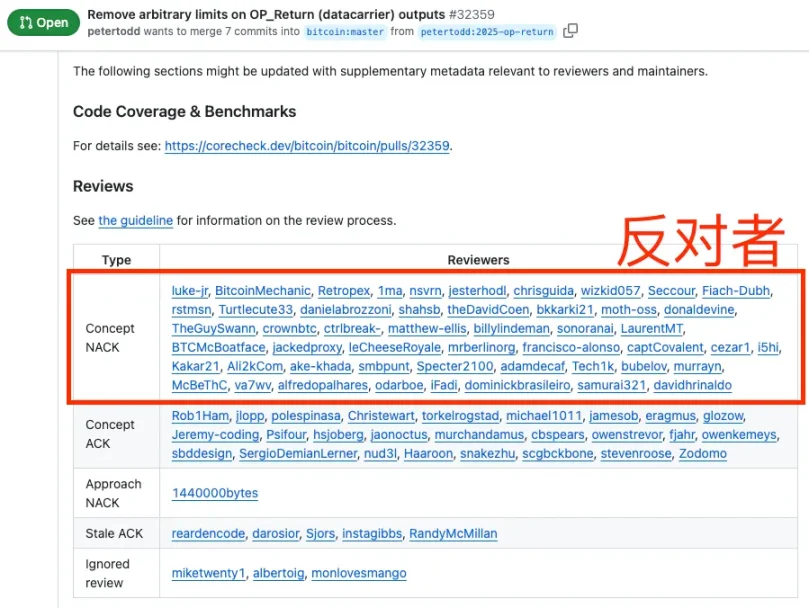

提议得到了大多数人的反对。

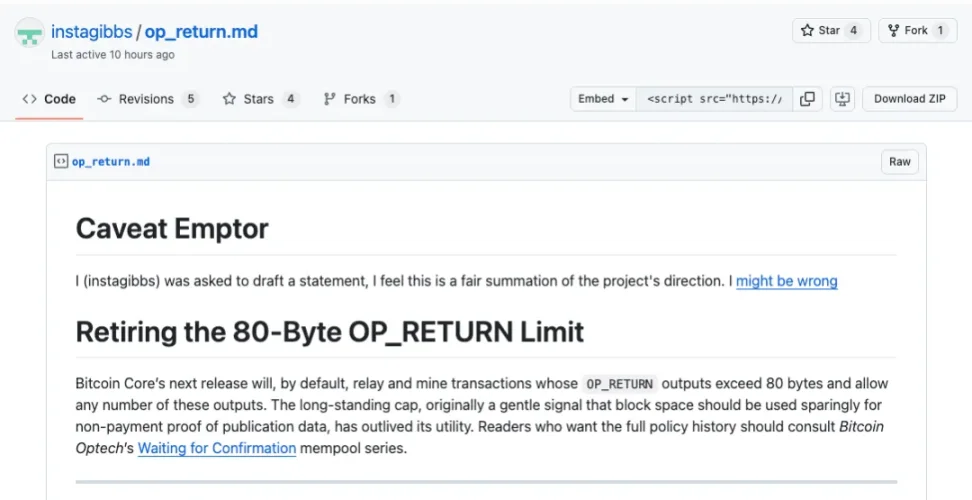

另有开发者 instagibbs,提出了另一个稍微温和一些的提议 PR#32406。他提议暂时保留配置选项,但是默认不进行限制。

这个提议也是踩比赞多。instagibbs 还为此写了一个说明,解释 OP_RETURN 的来历,以及为何要提议这样的变更。

典型的反对者如开发者 Luke Dashjr。他是 Bitcoin Knots 客户端软件的维护者,也是两年前激烈反对铭文的人。具体可以回顾一下教链此前的有关文章。

对于普通读者,简单理解这个问题,教链可以做这样一个比喻:

解除附加数据限制 + 虚拟机执行附加数据 = 以太坊

当然,实际上并不是这么简单。比特币的账本是无状态的 UTXO 模型,要改造账本使之能够存储状态数据(进而带来新问题就是状态爆炸),才会接近以太坊的设计。

无论如何,当年就是因为 Bitcoin Core 拒绝 Vitalik Buterin 利用比特币账本的附加数据能力来实现他心目中的智能合约,才逼得他另立门户创立以太坊项目的。

而这轮周期迄今,押注以太坊跑赢 BTC 的人,心里想必都有不少草原动物呼啸奔驰而过。

由于这个能力只是客户端软件的一个功能,而不是比特币协议共识的一部分,所以不用担心这次争议会导致如 2017 年的那种硬分叉。

支持的主要理由包括如:有很多魔改客户端早就取消了这个限制,并得到了某些矿池的支持;也许可以给矿工带来更多的激励;限制 OP_RETURN 的能力,堵不住人们巧妙利用其他能力比如 multisig、比如 taproot script 来携带数据,反而因为限制倒逼拆分拼接数据导致了 UTXO 的碎片化;堵不如疏,没有一刀切的方法可以精准识别什么是垃圾数据,这注定是一场徒劳无功的猫鼠游戏;等等。

反对的主要理由则包括如:放开数据限制将可能让比特币账本急速膨胀,从而削弱了去中心化;带来大量非金融应用,弱化了 BTC 的定位,使之沦落为支票簿;等等。

根据 Clark Moddy Bitcoin 的统计,目前比特币区块链的尺寸大约是 748.1GB,其中 OP_RETURN 附加数据约为 3.83GB,占比约 0.5%。

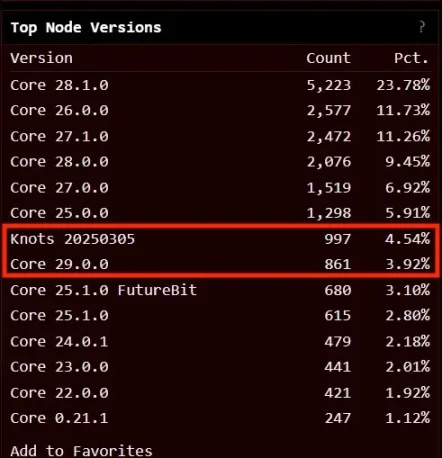

目前还没有确切结论说相关 PR 会被合并和发布。不过,从社区用脚投票的结果看,现在采用瘦身版 Bitcoin Knots 的节点数量,已经超过了最新版本 Bitcoin Core 29.0 的节点数量。

也许我们将见证历史性的一幕:比特币作为一种共识,它其实并不必须依赖于单一的具有统治地位的客户端软件。(虽然这本就是一个事实,只是不为很多人意识到而已)

一个多元化的、拥有两至三种势均力敌的比特币客户端软件、代码库以及开发维护者团队相互抗衡的比特币生态,遵从一套比特币的共识,和而不同,斗而不破,是不是反而更能彰显比特币去中心化的魅力呢?

撰文:邓小宇

如果你在币圈混过几年,永续合约(Perpetual Futures)交易大概不是什么新鲜事。高杠杆、高风险、高收益特性,成为全球投资者的关注焦点。但在中国大陆,这类交易目前被部分司法机关定性为「赌博」,与「开设赌场罪」挂钩,引发广泛争议。与此同时在全球范围内,各国对加密货币合约交易的监管框架呈现多元化趋势。

曼昆刑事律师邓小宇在为交易所永续合约涉赌辩护过程中,对比全球主要国家和地区的监管图景,本篇文章我们聊聊永续合约的真面目和它背后的逻辑,来拆解中国大陆的「赌场」争议——到底是金融创新,还是线上赌场?咱们不妨聊聊看。

在中国大陆,部分司法判决将加密货币永续合约交易定性为「赌博行为」。具体理由在此前文章《虚拟货币交易所合约带单返佣,为何涉嫌开设赌场?》中披露过,不少司法机关认为:

虚拟货币的涨跌具有无规律性、随机性、偶然性的特点。

交易所通过高杠杆放大了投机风险,具有高风险性。

且依据当下政策规定「虚拟货币永续合约交易」即属于非法金融活动,尽管辩护人会提出永续合约是一种近似期货合约交易的活动,但法院坚持认为该模式与期货交易明显的不同——为没有约定交割时间,为永续合约,交易时间为 7×24 小时,极高的杠杆倍数并且不存在实物或者现金交割,玩家通过交易所这种交易模式本质与「押大小,赌输赢」的赌博行为无异。所以可以认定为「开设赌场罪」。

这里司法机关提到「当下政策规定」主要是 2021 年 9 月,央行等十部门发布的《关于进一步防范和处置虚拟货币交易炒作风险的通知》,其中明确规定,虚拟货币相关业务活动属于非法金融活动,包括虚拟货币衍生品交易。这为司法实践提供了依据。但把复杂的永续合约交易一棍子打成「赌场」,会不会有草率可能?咱们来盘盘几个问题:

中国大陆对加密货币的法律属性至今没有形成清晰框架。相关法规,如《关于防范比特币风险的通知》《关于防范代币发行融资风险的公告》及 2021 年通知,仅强调虚拟货币不具备法偿性和货币地位,禁止其作为货币流通,但它是商品?证券?还是别的什么?还没有一个分类体系。

相比之下,国际监管框架更为细化。美国商品期货交易委员会(CFTC)早把比特币、以太坊定为「商品」,衍生品按期货管;欧盟的《加密资产市场条例》(MiCA)更直接,把加密资产和衍生品当金融产品来框。这种清晰的规则给创新留了空间,而中国大陆的模糊定性,可能限制行业发展,与全球趋势有所脱节。

永续合约是加密货币市场特有的衍生品,由传统期货演变而来,与传统期货在功能上高度相似:两者均允许投资者通过杠杆预测资产价格走势,并在平仓或到期时结算差价。听着高大上,其实就是期货的「加密版」。传统期货让玩家用杠杆猜价格涨跌,永续合约也差不多,只不过多了将交易时间从传统的 T+1 调整永续存在(7×24)。

杠杆高就是赌博?这逻辑站不住脚。金融市场里,杠杆其实是家常便饭,永续合约是把传统期货的玩法搬到币圈,并不是掼蛋桌上「买定离手」的套路。认为他是「赌博工具」,或许忽视了它背后的金融逻辑。

有部分观点强调虚拟货币价格「涨跌具有无规律性、随机性、偶然性」,以此作为赌博认定的依据。这一观点与全球市场分析存在显著冲突。但事实上,像比特币等主流加密货币早就不是币圈的独角戏,它跟全球金融市场绑定越来越深。价格受多重因素驱动,包括宏观经济、供需关系、技术发展和地缘政治等。

去年 1 月份,纳斯达克还发文《理解比特币与纳斯达克 100 指数的相关性》,指出比特币和纳指的长期相关系数高达 0.805,美联储加息、机构买 ETF、地缘政治风吹草动,都能影响比特币价格。玩家做永续合约,需要靠技术分析、基本面研究和风控策略,不是瞎蒙。把价格波动说成「纯随机」,或许没有看到币圈的成熟度和复杂性。

中国大陆监管存在认为永续合约是赌博的情况,全球其他地方却不这么认为,这不仅是法律规定的问题,更是关乎对虚拟资产底层认定的逻辑。

欧盟、美国、香港、迪拜、新加坡、英国,监管路数各有千秋,但共识是:永续合约是金融衍生品,不是赌博玩法。合法与否,取决于守不守规矩,而不是杠杆高不高、价格波动大不大。

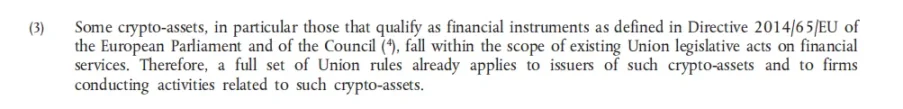

欧盟 2023 年祭出《加密资产市场条例》(MiCA),其中给讨论的问题定了调:永续合约是「加密资产衍生品」,跟股票、债券的衍生品一个待遇,受《金融工具市场指令》(MiFID II)监管。想玩?得拿 MiCA 许可,资本得够,风险得控,交易得透明。

*Mica 原文

翻译过来是说:「一些加密资产,特别是那些符合欧盟议会和理事会指令《2014/65/EU 指令》中定义的金融工具的加密资产,属于现有欧盟金融服务立法行为的适用范围。因此,一整套欧盟规则已经适用于此类加密资产的发行人以及从事与此类加密资产相关活动的公司。」

MiCA 明确指出,凡是符合 MiFID II 中金融工具定义的加密资产及其相关服务,不受 MiCA 约束,而是适用《2014/65/EU 指令》,也就是《金融工具市场指令》(MiFID II),里面对金融工具进行了定义。欧盟监管框架将加密货币衍生品(只要被认定为金融工具)与传统衍生品同等对待。

看着复杂其实很清晰,说白了,欧盟没因为永续合约杠杆高就认为是「赌博」,而是给它发了张「金融工具」的身份证。这套规则既鼓励创新,又不放任乱来,堪称教科书式的平衡。

美国对永续合约的态度很明确:它是衍生品,跟期货、掉期没啥区别。比特币、以太坊被 CFTC 认定为「商品」,基于它们的永续合约归 CFTC 管,按《商品交易法》走;如果涉及「证券」类加密资产,那就归 SEC 管。

商品期货交易委员会(CFTC):负责监管被认定为「商品」(commodity)的加密货币(如比特币、以太坊)的衍生品。永续合约若基于这些资产,则被视为商品衍生品,与传统期货期权无本质差异。通常被视为「掉期」(swap)或「期货」(futures),需遵守《商品交易法》(Commodity Exchange Act, CEA)。

证券交易委员会(SEC):如果某种加密货币被认定为「证券」(security),其衍生品(如基于该资产的永续合约)则受 SEC 监管,需遵守《证券法》和《证券交易法》。

在 2021 年,CFTC 就曾对 BitMEX 开刀,罚了 1 亿美元,原因是这家平台没注册就给美国用户提供高杠杆永续合约。CFTC 执法大佬在该案中明确表示,「…… the registration requirements and core consumer protections Congress established for our traditional derivatives market apply equally in the growing digital asset market. 」这是在说:「传统衍生品市场的规矩,照样适用于加密市场。」这话掷地有声,说明了永续合约的金融属性在美国没人敢否认。

证券及商品监管局(SCA)参照证券对虚拟资产实施监管

SCA 是阿联酋投资性加密资产活动的监管框架基础。SCA 将虚拟资产定义为用于投资目的、可进行数字化交易的价值表现,不包含法定货币、证券以及其他数字货币。

SCA 近年来逐步修订并完善监管边界,2020 年 11 月在联邦层面发布了《虚拟资产活动条例》,涉及首次代币发行(ICO)、交易所、平台市场、托管服务和衍生品等服务,其主要监管要求包括:

(1)虚拟资产业务提供商必须在阿联酋境内本土或金融自由区注册成立;

(2)虚拟资产服务商必须获得 SCA 的批准许可。

迪拜虚拟资产监管局(VARA)

迪拜的虚拟资产监管局(VARA)2023 年出了《虚拟资产及相关活动条例》,直接将永续合约作为「虚拟资产衍生品」管理,跟外汇、股票衍生品同个方式。想玩?得拿 VARA 的交易所牌照,风险披露、投资者保护一个不能少。

永续合约被归类为虚拟资产衍生品,与传统金融市场的外汇、股票衍生品类似。

交易所需获得 VARA 交易所服务的 VASP 牌照,其中包含 VA 衍生品。

比如,Deribit 在迪拜的实体去年拿到了 VARA 的交易服务牌照,覆盖现货和衍生品。迪拜这套玩法很会抓平衡:既欢迎创新,又不让市场变成「野蛮生长」的游乐场。

新加坡对加密货币态度开放,但规矩很严。金融管理局(MAS)把加密货币分成实用型、证券型、支付型代币,永续合约归「持牌交易所」管。持牌交易所的加密货币衍生品保证金受严格监管,希望开展合约交易,需要成为由 MAS 批准经营加密货币衍生品的金融交易所,并申请 DPT 经营权。

目前在 MAS 官网查询可知,新加坡持牌交易所只有 4 个,包括新加坡交易所衍生品市场(SGX Derivates)、亚太交易所(APEX)、洲际交易所期货市场(ICE Futures)等,仅它们可经营加密货币衍生品。严格准入,确保市场秩序与投资者保护。

有趣的是,新加坡的传统交易所都开始试水加密永续期货,面向机构和专业投资者。这说明啥?永续合约在新加坡眼里也是是正儿八经的金融衍生品,不是投机玩具。这也标志着传统交易所正加速布局数字资产领域,以满足机构投资者对加密货币敞口日益增长的需求。

我们再看看英国。英国金融行为监管局(FCA)2021 年起禁止散户碰加密衍生品,包括永续合约,但对专业投资者敞开大门。FCA 管它叫「高风险金融工具」,要求交易所注册、合规操作。我们可以看到,在管理较为严格的英国,也将永续合约是为金融衍生品,合法与否,取决于你是不是「合格玩家」,而工具本身不是「赌博」。

香港于 2023 年 6 月开始推行推出《虚拟资产交易平台发牌制度》,并紧接容许散户投资加密货币,但衍生品还在观望。而根据媒体最新消息,香港投资推广署财经金融和金融科技主管梁翰璟在接受访问时表示,虽然香港目前只开放了现货交易,但政府已经开始研究衍生品业务的监管。交易所 HashKey 的 COO 也已经放话了:一旦政策松绑,就要申请牌照。

香港这套路数很聪明:先把现货管好,再慢慢试水衍生品,既不冒进,也不落伍。永续合约在香港的未来,估计也是金融工具的定位,不会被认定为「赌博」。

我们可以看到,全球监管的画风大体一致:永续合约是金融衍生品,跟期货、期权一个家族。欧盟给它发「合规通行证」,美国拿传统衍生品规则套,香港、迪拜、新加坡一边鼓励创新一边勒紧缰绳,英国按投资者水平分层管理,用牌照、风险提示和杠杆限制把市场管得井井有条。

中国大陆画风不太相同。部分法院认定永续合约为「赌博」,或许多少忽略了它的金融属性。说价格「无规律」,也与全球市场数据存在偏差——比特币价格早就跟纳指、美联储政策挂钩。这种一刀切的监管,可能让金融科技在中国少了几分活力,相比全球的创新风向略显保守。

曼昆刑事律师撰写此文,一方面呼吁各方参考全球经验,并且考虑香港政策趋势重新审视永续合约定性,比如学欧盟 MiCA 的分层监管,把永续合约当金融工具管;或者参照美国 CFTC 的商品衍生品模式,定好杠杆上限、保护投资者。另一方面,也希望能为永续合约正名,我们认为在大陆严监管的情况下进行交易所 ( 永续合约 ) 确实不该,但是本质上一个没有牌照的问题,完全能以非法经营罪进行评价,反过来考虑,如果将永续合约认为是赌博,那么或者数以万计的合约交易,都已经需要接受参与赌博的行政处罚了,显然也不利于社会治理。

撰文:KarenZ,Foresight News

在 2024 年 10 月豪掷 11 亿美元收购稳定币支付平台 Bridge 后,Stripe 在 5 月 8 日正式宣布推出稳定币金融账户,旨在为全球企业提供更为高效、便捷的跨境支付和资金管理解决方案,进一步夯实了其作为全球金融科技领军者的地位。

那么,Stripe 稳定币金融账户究竟支持哪些稳定币?其底层资产构成是怎样的?业务覆盖范围涵盖哪些国家或地区?从早期的比特币支付探索到如今的稳定币战略,Stripe 在加密货币领域有着怎样的布局脉络?本文将带你一探究竟。

根据 Stripe 官方文档,稳定币金融账户允许用户持有 USDC 和 USDB 稳定币余额,并通过稳定币和传统金融渠道(如 ACH、SEPA 和电汇)进行资金的发送与接收,这意味着,可以将稳定币余额中的资金转移到外部银行账户或加密钱包。若接收方为外部银行账户,收到的金额将依据当前汇率自动换算,极大提升了资金流转的便捷性与灵活性。

Stripe 还透露,未来将逐步在该账户中支持更多种类的稳定币。这项服务的技术支撑,来自于 Stripe 去年收购的 Bridge 平台。Bridge 专注于稳定币基础设施建设,能够助力企业无缝整合加密货币技术,为 Stripe 稳定币金融账户的运行提供保障。

在稳定币托管层面,Bridge 承担着关键角色。目前,Stripe 稳定币账户支持 USDC(由 Circle 发行),以及 Bridge 发行的闭环稳定币 USDB。值得注意的是,USDB 不公开发售,且与美元保持 1:1 挂钩。其底层资产由美元和 BlackRock 短期货币市场基金构成。

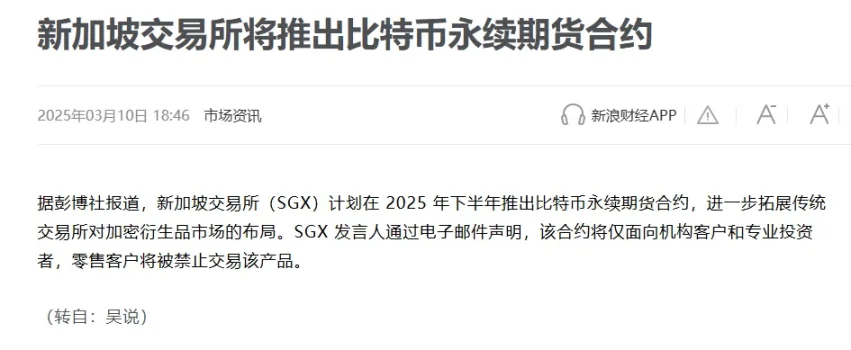

正如 Stripe 高管在 Stripe Sessions 2025 上所述,稳定币可以真正实现无边界金融。通过对比 Stripe 成立头两年与 Bridge 成立头两年的支付成交额增长情况,我们可以发现,Bridge 呈现出更为显著的指数式增长态势,这也侧面印证了稳定币的巨大潜力。

笔者在 Bridge USDB 文档中的 API 调用信息中观察到,USDB 位于 Solana 区块链上,Bridge 负责铸造、销毁并持有稳定币储备。

值得一提的是,Bridge 还支持创建自定义稳定币,包括链的选择,代币名称、储备策略。Bridge 在每月末会向 USDB 和 Bridge 自定义稳定币持有者发放一部分收益。奖励将以新代币的形式铸造。

不过,Bridge 也在一个月前更新的信息中表示,Bridge 稳定币(USDB 和自定义稳定币)目前支持 Solana 和 Base 网络,即将在 Polygon、Ethereum、Optimism、Arbitrum 中推出。同时,Bridge 稳定币始终以 1:1 的等值美元价值作为支撑。底层包含短期美国国债、隔夜美国国债回购协议、货币市场基金和现金。该投资组合存放于独立账户中,以保障代币持有者的权益,并由贝莱德、富达和 Apex 合作伙伴托管。

在服务覆盖范围上,目前,Stripe 稳定币金融账户面向 101 个国家或地区企业用户开放访问,主要集中在拉丁美洲、非洲、以中亚 / 南亚和东南亚为主的亚洲国家、中东(如沙特、卡塔尔)、大洋洲、以非欧盟小型经济体或离岸金融中心为主的欧洲国家等。这些区域以发展中国家、新兴市场和小型经济体为主,通常具有高美元化需求、跨境支付需求旺盛、监管环境较宽松、传统金融基础设施不足或高通胀特点,Stripe 的稳定币账户恰好能为这些地区提供低成本、高效率的支付和资金管理方案。

而中国、中国香港、美国、欧盟核心国家、英国、印度、俄罗斯、日本、加拿大和澳大利亚等国家或地区,或由于严格的监管要求、成熟的金融市场或地缘政治等因素,暂未被纳入支持名单。

Stripe 在加密货币领域的布局并非一朝一夕,而是经历了长期的探索与深耕。

2014 年,Stripe 成为首家支持比特币支付的主要支付公司,希望比特币成为一种全球化的去中心化交易媒介,解决信用卡普及率低或交易费用高的问题。

2018 年,由于比特币交易确认时间长、费用较高、波动性过大以及客户接受比特币的意愿有所下降,再加上,Stripe 认为比特币已经进化得更适合成为一种资产,而非一种交换手段,因此宣布终止比特币支付支持。

尽管终止比特币支持,Stripe 仍对加密货币持乐观态度,表示将关注闪电网络(Lightning Network)、Stellar(Stripe 曾种子投资)、以太坊等新兴技术和更快支付方式的发展。

2019 年,Stripe 短暂参与 Facebook 的 Libra(后改名为 Diem )项目,但因监管压力退出,显示其对加密领域的谨慎态度。

2021 年,Stripe 组建新的加密团队,旨在制定 Stripe 的加密战略,推动支付和 Web3 结合发展。

2021 年 11 月份,Paradigm 联合创始人兼执行合伙人 Matt Huang 加入 Stripe 董事会。Stripe 联合创始人兼首席执行官 Patrick Collison 当时表示:「很少有人比马特更了解加密货币,尤其是对全球互联网企业的潜力。」

2022 年 3 月,Stripe 推出一系列产品,旨在为客户提供工具和 API,使其能够更轻松地购买和存储加密代币、换成现金、交易 NFT 以及处理 KYC 等合规工作流程。Stripe 的支持页面指出,该公司的产品将支持用户在 180 个国家 / 地区使用法定货币购买超过 135 种加密货币。

2022 年 4 月,Stripe 在其程序化(基于 API)支付平台 Connect 中新增对加密货币的支持, 推特将成为首个允许用户使用该平台以加密货币支付的平台。

Stripe 的加密野心在 2024 年显著加速,重点聚焦于稳定币,并通过收购和产品创新巩固其在 Web3 支付领域的地位。

2024 年 4 月,Stripe 允许客户接受加密货币支付,但初期仅支持 USDC 稳定币,覆盖 Solana、以太坊和 Polygon。

2024 年 10 月,Paxos 推出其新稳定币支付平台,Stripe 是第一个使用新解决方案的客户。Stripe 的 Pay with Crypto 产品由 Paxos 的稳定币支付基础设施提供支持,使商家能够更轻松地接受稳定币支付。

2024 年 10 月,Stripe 以 11 亿美元价格收购稳定币支付平台 Bridge。Bridge 被称为 Web3 版 Stripe。

2025 年 4 月 30 日,Bridge 与 Visa 合作推出稳定币发卡产品,使用 Bridge 的开发人员现在可以通过单个 API 集成以编程方式在多个国家 / 地区发行与稳定币相关的 Visa 卡。企业和个人可以在任何接受 Visa 的地方使用他们的稳定币余额进行日常购物。当持卡人购物时,Bridge 会从其稳定币余额中扣除资金并将其转换为法定货币,使商家能够像其他交易一样以当地货币收款。

2025 年 5 月 7 日,在 Stripe Sessions 2025 上,Stripe 推出稳定币金融账户。Stripe 还宣布与一体化财务运营平台 Ramp 扩大合作关系,推出基于稳定币并集成支出管理软件的企业卡,为企业提供了更快的结算速度、更低的成本、内置的货币波动保护以及无缝的发卡功能。具体而言,企业可以使用当地货币向 Ramp 钱包注资,然后将其转换为稳定币 ,或者直接存入稳定币。持卡人只需使用当地法定货币支付,商家即可收到法定货币。资金以美元等值持有,避免当地货币贬值。

从早期对比特币的尝试,到如今以稳定币金融账户为核心的全面布局,Stripe 在加密领域的发展历程,加速了传统金融与加密经济的融合,并推动着稳定币的主流化进程。

通过 11 亿美元收购 Bridge 以及推出覆盖 101 个国家的稳定币金融账户,Stripe 不仅有效解决了跨境支付的诸多痛点,更为新兴市场提供了重要的美元化工具。其战略聚焦稳定币低成本、高效率的特性,结合 Bridge 的技术优势与 Stripe 自身的全球支付网络,为其在加密支付领域奠定了坚实的领导地位。

随着全球金融监管机构对稳定币的监管框架逐步完善,以及 Visa、等传统金融巨头对稳定币的态度日益开放,稳定币正从边缘走向主流。Stripe 推出的稳定币金融账户,为企业提供了低摩擦、高效率的全球支付解决方案,推动全球金融体系向更加高效、便捷、包容的方向发展。

撰文:1912212.eth,Foresight News

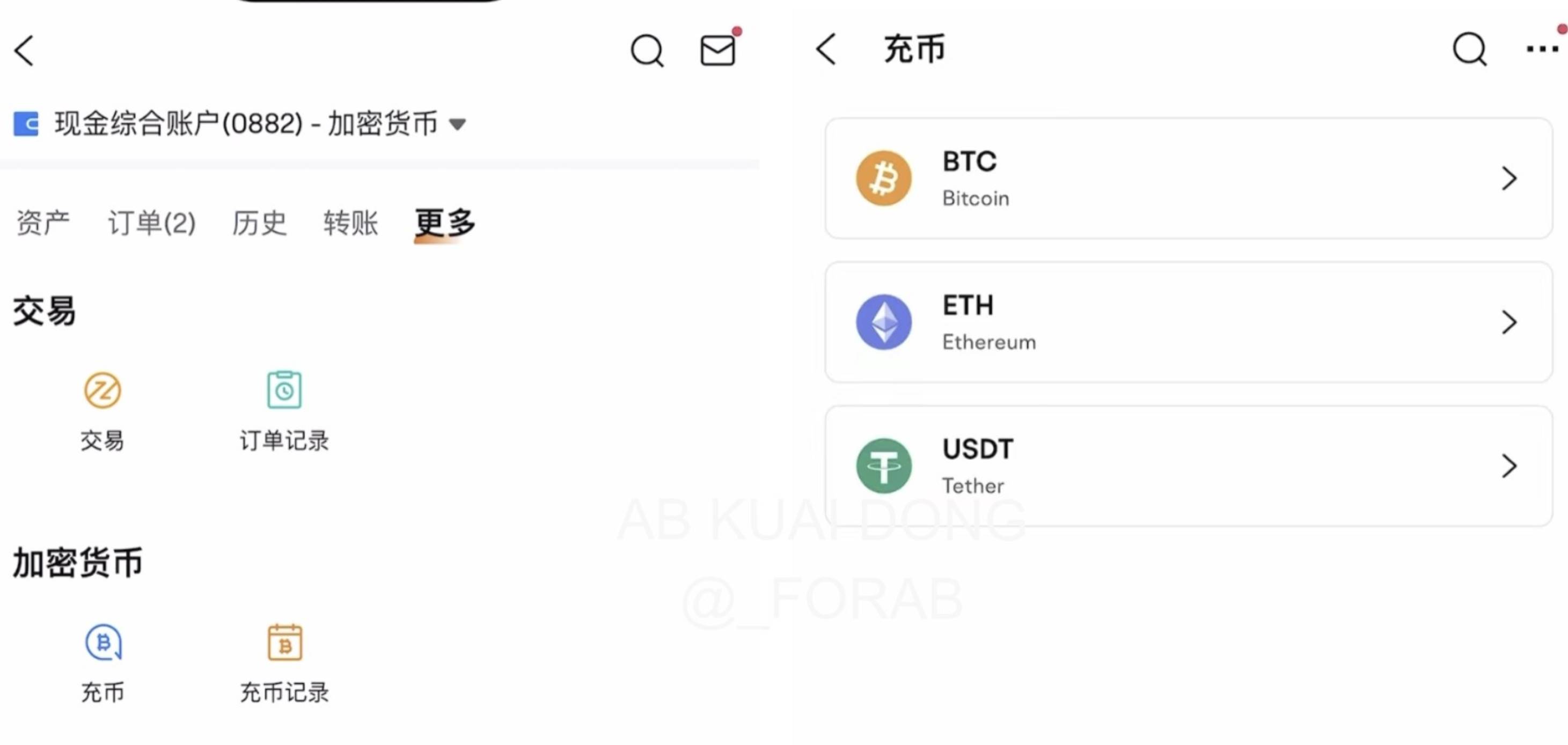

5 月 7 日上午,推特用户 FORAB 爆料富途证券正内测代币充值功能,支持比特币、以太坊以及 USDT。仅仅数小时后,便得到官方证实。香港金融科技巨头富途证券国际(香港)有限公司(以下简称“富途证券”)宣布,其核心交易平台富途牛牛正式上线 BTC、ETH 和 USDT 充值服务。合资格投资者通过一站式交易平台富途牛牛完成充币、交易加密货币获取资金后,便可投资更多资产类别或提现。

富途控股有限公司是一家总部位于香港的金融科技公司,成立于 2012 年,致力于通过技术创新提供数字化证券经纪和财富管理服务。根据其官方数据显示,截至 2024 年 Q4,富途全球注册用户超过 3400 万,付费用户约 250 万,同比增长 39.1%。香港市场表现尤为强劲,富途牛牛用户覆盖超过当地成年人口的 50%。2024 年,富途总收入同比增长 86.8%,非 GAAP 调整后净利润增长 105.4%。

富途证券创始人兼 CEO 李华

富途证券是其核心子公司,作为香港持牌券商,持有香港证券及期货事务监察委员会(证监会)颁发的 1 号(证券交易)、4 号(就证券提供意见)和 9 号(资产管理)牌照,具备合法开展证券交易及相关金融服务的资质。 这些牌照确保富途在香港的证券业务受到严格监管,符合反洗钱和了解客户等合规要求。然而,加密货币相关服务涉及虚拟资产交易平台(VATP)监管,需额外申请 VATP 牌照。

早在 2021 年,富途便透露出对加密市场的兴趣。据财联社报道,富途控股副总裁 Robin Li Xu 当年表示,公司已在香港、美国和新加坡申请数字货币相关牌照,计划进军加密交易,不过进程缓慢。香港对加密资产的监管近年来逐步开放。2023 年,香港证监会推出 VATP 牌照制度,允许合规平台为散户投资者提供加密货币交易服务。值得注意的是,富途控股旗下全资子公司猎豹交易(PantherTrade)当年申请 VATP 牌照,直至 2025 年 1 月末,香港证监会批准了猎豹交易 VATP 牌照。

富途证券此次上线的加密货币充值服务,允许普通用户通过个人钱包向账户充值比特币(最低 0.0002 BTC)和以太坊(最低 0.001 ETH),资金通常在 1 小时内到账;专业投资者则可充值 USDT,使用指定网络且免手续费。这一功能的推出,让富途牛牛用户能够在同一平台无缝管理加密货币与传统资产,从港股、美股到比特币、ETF,投资组合的灵活性大幅提升。

富途的这一步并非孤例,而是全球金融科技平台拥抱加密货币大潮的一部分。美国的 Robinhood 就是一个鲜明的例子。这家以“零佣金”颠覆传统券商的平台,早在 2018 年便推出比特币和以太坊交易服务,随后逐步扩展至狗狗币、莱特币等资产。Robinhood 的加密业务迅速成为其收入支柱之一,2023 年财报显示,加密交易收入占其总收入的近 20%。同样,eToro 等全球投资平台也将加密货币作为核心业务,吸引了大量年轻投资者。富途证券此举显然受到这些先行者的启发,其加密充值服务的推出不仅是市场竞争的必然选择,也是对用户需求变化的敏锐回应。

对于富途牛牛的传统炒股用户,加密货币充值服务的推出具有不小吸引力。首先,它丰富了投资组合的多样性。炒股用户习惯于投资港股、美股、ETF 等传统资产,但加密货币作为高增长潜力的另类资产,近年来吸引了全球投资者的目光。2024 年,比特币价格一度突破 10 万美元,显示出强劲的市场需求。 富途允许炒股用户通过同一账户充值 BTC、ETH 和 USDT,直接参与加密市场,无需额外注册加密交易所账户,降低了学习和操作门槛。

其次,富途的加密服务为炒股用户提供了对冲市场风险的新工具。股市与加密市场往往呈现不同的波动周期,例如 2021 年比特币暴跌时,部分股票市场保持稳定。 炒股用户可以通过配置少量加密资产,分散投资风险,尤其是在传统市场低迷时捕捉加密市场的上涨机会。

USDT 的充值功能为专业投资者提供了稳定的资金中转站,便于在股市和加密市场间灵活切换。相较于 Robinhood 等平台通过加密交易吸引年轻投资者的成功案例,富途牛牛的炒股用户中,年轻和高净值群体占比较高,他们对加密货币的接受度较高。 富途的这一功能有望进一步提升平台黏性,吸引用户增加账户资金。

对于热衷加密货币交易的“炒币”用户,富途证券的充值服务也带来了一定吸引力。首先,富途牛牛平台支持比特币、以太坊和 USDT 充值,覆盖加密市场的主流资产。 比特币和以太坊作为市值排名前二的加密货币,具备高流动性和市场认可度;USDT 作为稳定币,为交易提供价值锚定,降低波动风险。

其次,富途的品牌背书和合规性为炒币用户提供了更高的安全保障。相比一些加密交易所因技术漏洞或黑客攻击导致的资产损失,富途作为持牌券商,依托成熟的交易系统和严格的监管要求,显著降低了资金风险。 例如,美国平台 Robinhood 通过加密交易吸引大量用户,其合规性和技术稳定性是关键因素。富途的类似定位有望复制这一成功,吸引对安全性和透明度敏感的炒币用户。

此外,富途牛牛的一站式平台允许炒币用户在加密资产与传统金融资产间快速转换。 用户可以在同一账户管理比特币和港股、美股等资产,省去跨平台转账的麻烦,资金利用效率更高。这种无缝衔接对追求多元化投资的炒币用户尤其吸引,部分炒币用户也同样关注美股、港股机会,当币圈与股圈周期错配,分别高低起落之时,也方便投资者灵活把握波动,抓住加密和股市的双重机会。

然而,炒币用户需注意,富途的加密服务目前主要面向香港及海外用户,中国内地用户因监管限制无法参与。其次,富途对 USDT 充值设置专业投资者门槛(800 万港币资产证明),则让市场部分人戏言「卡住散户」。极高的门槛,让小散户几乎很难参与到该平台交易中,目前参与充值人数究竟如何仍不得而知。

对于富途自身而言,此举不仅满足了现有用户的需求,还可能吸引新用户加入,进一步扩大市场份额。从行业角度看,富途的入局仍不可小觑。加密资产正加速进入主流,其传统金融平台的合规运营,也为本就缺乏信任的加密行业注入了透明度。最后,富途的动作可能引发连锁效应。香港本地券商如胜利证券已支持加密充值,富途的加入将激励更多传统金融机构跟进,加速行业整合。

撰文:Frank,PANews

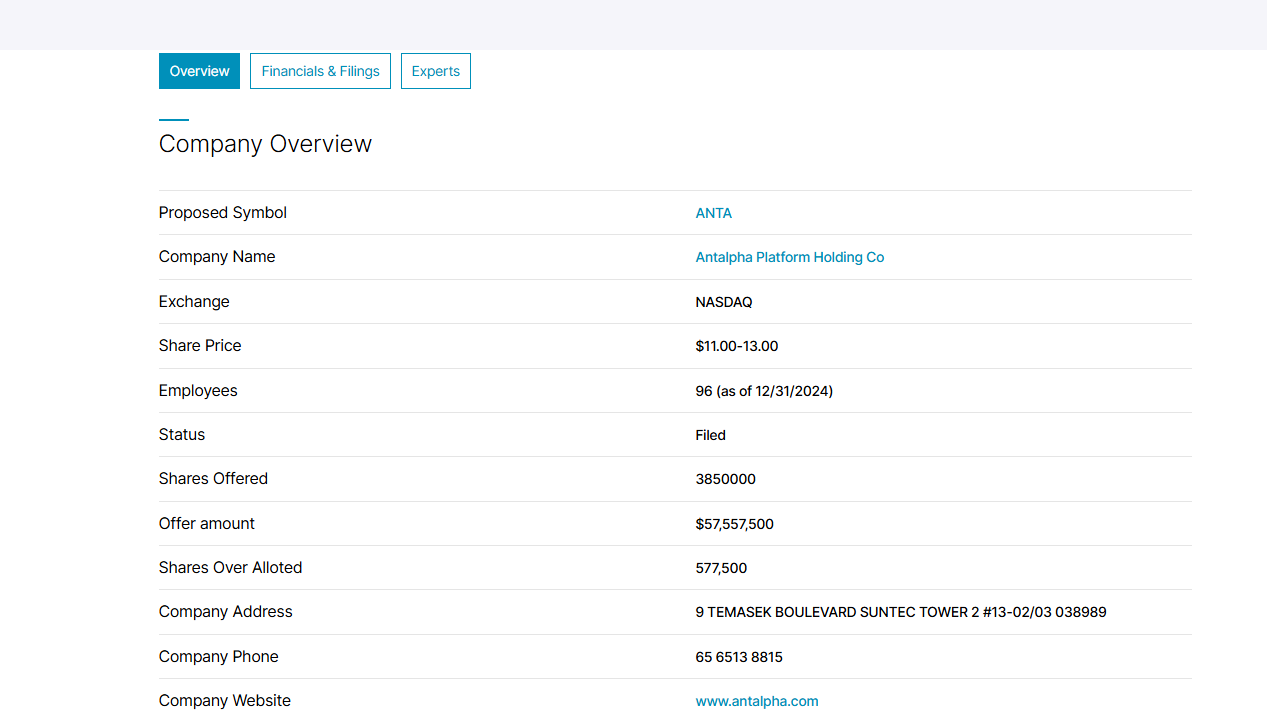

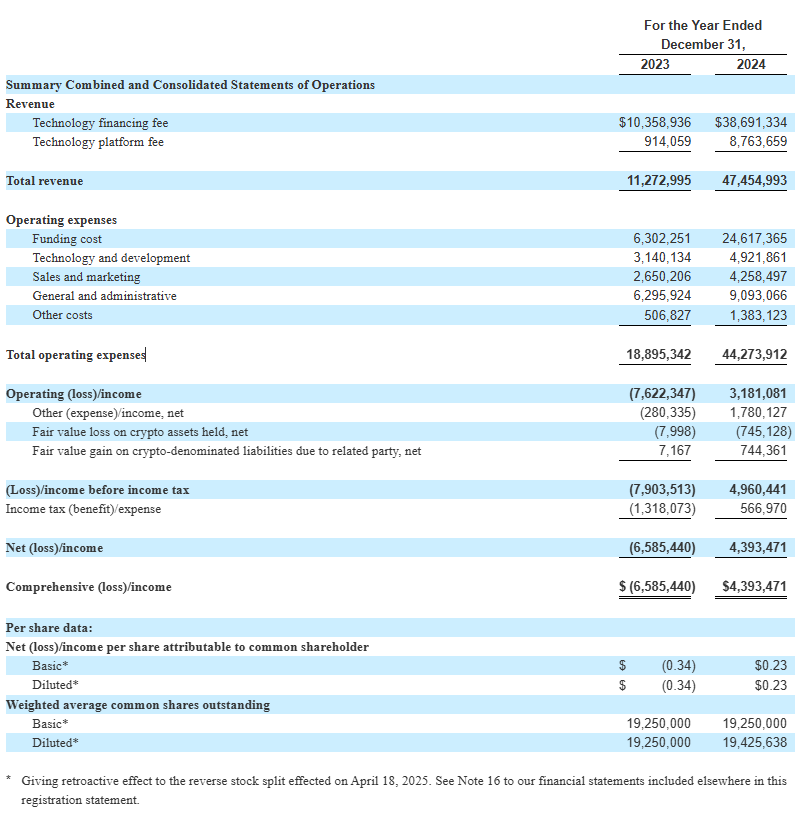

近日,一家名为 Antalpha 的金融科技公司向纳斯达克递交了招股书,计划以「ANTA」为代码进行首次公开募股(IPO)。Antalpha 是比特币挖矿领域的金融解决方案提供商,不过,从其招股书中披露的与矿业巨头比特大陆的紧密联系,以及比特大陆联合创始人詹克团千丝万缕的关联,使得这次 IPO 充满了值得深究的意味。在金融科技公司上市的表象之外,更是比特大陆金融版图扩张的关键一步?

Antalpha 创立于 2022 年,官网上对于自身的介绍内容较少,只是重点提及了于比特大陆的战略合作关系。根据其招股书及公开信息,Antalpha 的核心业务是为数字资产机构,尤其是比特币矿工,提供融资、技术和风险管理方案。其目标是帮助矿工扩大运营规模,并通过提供融资方案使他们能够更好地管理比特币价格波动带来的影响,例如支持矿工的「HODLing」策略。

Antalpha 的核心产品与服务,主要通过其技术平台 Antalpha Prime 实现。该平台允许客户发起和管理其数字资产贷款,并近乎实时监控抵押品头寸。其主要收入来源包括两个方面。

一是供应链融资,这部分收入体现为「技术融资费」,是 Antalpha 的主要营收支柱。具体包括:矿机贷款,为购买比特币矿机(通常是从比特大陆购买的已上架矿机)提供融资,并以所购矿机作为抵押。算力贷款:为挖矿相关的运营成本(如托管费)提供融资,抵押品通常是挖出的比特币。根据 Antalpha 披露的数据显示,截至 2024 年 12 月 31 日,已促成了总计 28 亿美元的贷款,其中大约 97% 的供应链贷款客户的贷款是 BTC 担保。

除了直接提供融资贷款之外,Antalpha 的另一块主要业务是比特币贷款撮合服务:这部分收入体现为「技术平台费」。Antalpha 通过 Antalpha Prime 平台为其非美国客户提供比特币保证金贷款服务。值得注意的是,这些贷款的资金历史上主要由其关联方 Northstar 提供。在此模式下,Antalpha 扮演的是技术和服务提供商的角色,赚取平台费用,并且不承担这些贷款的信用风险。

财务数据显示,Antalpha 在最近一个财年(截至 2024 年 12 月 31 日)总收入达到 4745 万美元,同比增长 321%。其中,技术融资费为 3870 万美元,同比增长 274%;技术平台费为 880 万美元,同比飙升 859%。公司也成功扭亏为盈,实现净利润 440 万美元,而上一财年则为净亏损 660 万美元。

在贷款规模方面,截至 2024 年 12 月 31 日,Antalpha 的总贷款账簿规模达到 16 亿美元。其中,由 Antalpha 发放的供应链贷款组合(矿机贷款和算力贷款)从 2023 年底的 3.44 亿美元增长至 4.289 亿美元,同比增长 25%。而其为 Northstar 服务的比特币贷款规模则从 2023 年底的 2.208 亿美元迅猛增长至 11.987 亿美元,同比增长高达 443%。地域分布上,其贷款业务高度集中于亚洲,截至 2024 年底,77.4% 的贷款(约 12.6 亿美元)流向了亚洲客户。

Antalpha 在招股书中毫不避讳其与比特大陆的紧密关系,称自身为「比特大陆的主要借贷合作伙伴」。双方甚至签署了谅解备忘录,约定比特大陆将继续利用 Antalpha 作为其融资伙伴,双方互相推荐客户,并且,只要 Antalpha 提供有竞争力的条款,比特大陆授予 Antalpha 服务其寻求融资客户的优先承购权。

这种优先承购权意味着 Antalpha 能够优先接触到比特大陆庞大的矿机购买客户群,从而大大降低获客成本,并获得源源不断的业务流。招股书中还提到,Antalpha 与比特大陆在从销售到运营再到高层管理的各个层面都紧密合作,是比特大陆销售和业务发起流程中不可或缺的一部分。

然而,Antalpha 与比特大陆的联系,并不仅仅停留在业务合作层面。更深层次的关联是与比特大陆的联合创始人詹克团。

招股书介绍了 Antalpha 与 Northstar 的复杂关系。Northstar 在历史上为 Antalpha 发放的贷款提供了几乎全部资金,并通过 AntalphaPrime 平台向 Antalpha 的非美国客户提供比特币保证金贷款。关键在于,Antalpha 和 Northstar 最初是姐妹公司,同属于一个最终由詹克团控制的母公司之下。

在「2024 年重组」之后,Antalpha 从中被剥离出来,并转移至当前的上市主体 Antalpha 平台控股公司。随后,原母公司处置了其在 Northstar 的全部权益。目前,Northstar 由一个不可撤销信托拥有,而詹克团是该信托的委托人和受益人,由一家专业的信托公司负责管理。招股书强调詹克团不参与 Northstar 的运营。

尽管进行了重组,Northstar 依然是 Antalpha 比特币贷款服务业务的重要资金提供方。詹克团作为 Northstar 信托的最终受益人,其经济利益与 Northstar 的业务表现,乃至 Antalpha 的业务规模,依然存在间接但重要的联系。

因此,尽管在法律形式上 Antalpha 平台控股公司可能已经与詹克团的直接控制有所区隔,但从商业逻辑、资金流向和战略协同的角度来看,Antalpha 依然可以被视为比特大陆金融版图中的重要一环。其更像是一个被精心设计和剥离出来的「金融特种部队」,专注于为比特大陆的矿机帝国提供金融弹药。

后减半时代比特大陆的战略棋子

Antalpha 上市的深层战略意义,与比特大陆在 2024 年比特币减半后所面临的行业环境和自身战略调整密不可分。

2024 年 4 月的比特币减半,如期而至地压缩了矿工的区块奖励,对整个挖矿行业的盈利能力构成了直接挑战。对于比特大陆而言,这意味着市场对其产品的需求将更加侧重于高效率和低功耗。在过去一年中,比特大陆为了稳固其在矿机硬件领域的领导地位,加速推出了以 AntminerS21 系列为代表的新一代高效矿机。与 BitFuFu 和 Hut8 等合作伙伴签订的 S21 系列矿机采购协议。通过继续深化与大型矿场的合作,比特大陆努力确保其最新矿机的大额订单。

一方面,减半后挖矿行业变得越来越卷,矿工们为了维持收益必须提升矿机的性能,而因此也显著提升了运营成本。这对比特大陆来说,是未来潜在的业务增长风险。另一方面,随着比特币价格的水涨船高,越来越多的外部企业甚至是上市公司也开始加入挖矿行业,也为比特大陆带来新的机遇,但这种机遇同样取决于比特币的价格变化。因此,Antalpha 为比特大陆的客户购买 S21 等新一代矿机提供贷款支持。不但能够直接促进比特大陆的销售业绩,也能间接帮助矿工群体顺利度过因设备迭代产生的资本困境。

Antalpha 的 IPO 也吸引了一些知名投资者, 其中,Tether 表示有兴趣在此次 IPO 中以发行价认购 2500 万美元的 Antalpha 普通股。若按发行价区间中点每股 12 美元计算,这笔投资将占据此次基础发行股份总量的约 54.1%,相当于约 208 万股。据招股书说明,Antalpha 的贷款业务通常以 USDT 结算,这次投资也是 Tether 多线布局的又一次出手,不过招股书中也说明,这种意向「并非具有约束力的购买协议或承诺」。

此外,Antalpha 在招股书中提及了探索为 AI 领域所需的 GPU 提供融资方案的计划。这对比特大陆来说,Antalpha 的拓展能力也是抵御加密行业不确定性风险的一种杠铃配置。如果 Antalpha 能够在 AI GPU 融资等新领域取得成功,其自身的壮大也将间接增强比特大陆整个生态系统的韧性。

因此,Antalpha 的 IPO,并不是一次简单的金融科技公司上市,更像是比特大陆在后减半时代,为巩固其矿业帝国、优化其金融工具、并为其长远战略发展储备力量的关键一步。

深潮 TechFlow 消息,5 月 8 日,据 Cointelegraph 报道,Strategy 将推出 “2025 Bitcoin Standard Model ”,以帮助企业更高效地采用 BTC。

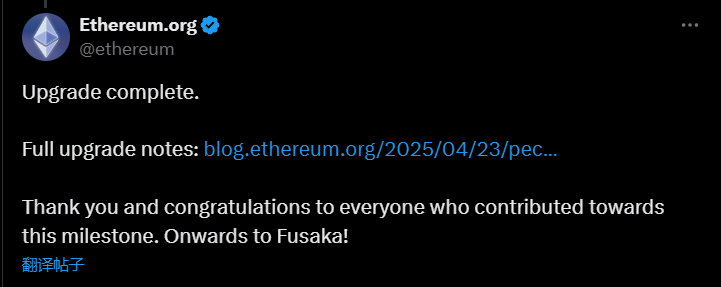

深潮 TechFlow 消息,5 月 8 日,Ethereum.org 在 X 发文表示,Pectra 在以太坊主网升级已完成。

深潮 TechFlow 消息,5 月 8 日,QCP Capital 发文称,“美联储在昨晚的 FOMC 会议上宣布维持联邦基金利率不变,并重申了当前美国经济韧性、劳动力市场紧张以及通胀率略高于 2% 的目标。尽管特朗普总统提出的新关税计划为美国经济前景增添了不确定性,但美联储主席 Jerome Powell 表示,“保持耐心的成本相对较低”,并未明确今年可能的降息次数。

与此同时,特朗普早晨预告一项重大贸易协议引发市场风险偏好情绪,市场猜测英国可能是协议的签署对象。受此消息推动,加密货币市场迅速反应,比特币上涨 2.74%,突破心理关口 9.9万 美元,ETH 则大涨 6.89%,突破 1,900 美元,结束了三周的盘整。

在期权市场,观察到对看涨期权(特别是5月和6月到期的期权)的需求显著增加。这一流向表明,交易者对宏观环境改善持乐观态度,并为进一步上涨进行布局。

进入今晚的美股开盘,市场的焦点将是此次上涨能否持续,还是在正式确认贸易伙伴后出现典型的“买预期,卖事实”行情回调。

目前,我们仍然保持战术上的谨慎态度。在比特币未能在日线图上收于10万美元大关之前,我们认为在当前水平追逐涨势的回报有限。”

深潮 TechFlow 消息,5 月 8 日,美国总统特朗普在社交媒体发文表示,与英国达成的协议是一项全面且完整的协议,将在未来许多年里巩固美英两国之间的关系。

鉴于我们长期以来的历史渊源和盟友关系,能将英国作为我们第一个公布的伙伴,是一种莫大的荣幸。还有许多其他协议也正在进行深入谈判,敬请期待。

深潮 TechFlow 消息,5 月 8 日,Bitget 宣布已完成渠道月薪计划 4 月份奖励的发放。这是本年度第四次发放月薪计划奖励,覆盖所有符合条件的华语区渠道伙伴。

作为 Bitget 长期渠道激励政策的重要组成部分,月薪计划无需手动报名,所有华语区渠道默认参与。除每月常规返佣之外,符合激励规则的合作伙伴最高可额外获得 60,000 USDT的月度奖励。

Bitget 将持续通过多元化激励机制,回馈生态伙伴的长期信任与支持,携手推动用户增长与生态建设,实现合作共赢与可持续发展。

深潮 TechFlow 消息,5 月 8 日,据官方公告,币安宣布币安 Alpha 和现货交易将上线 SXT,拥有至少 150 个 Alpha Points 的合格用户将在 Alpha 上市后 10 分钟内收到 512 个 SXT 代币的空投。

此外,Alpha Points 在 66 至 149(含)之间且 Binance UID 以 1 结尾的用户将获得 512 个 SXT 代币的幸运空投。

深潮 TechFlow 消息,5 月 8 日,据金十数据报道,美国股指期货涨幅扩大,纳斯达克 100 指数期货涨 1.5%,标普 500 指数期货涨 1.1%,道琼斯指数期货涨 0.9%。

深潮 TechFlow 消息,5 月 8 日,据 CoinDesk 报道,BitMEX 联合创始人 Arthur Hayes 表示,影响比特币未来的关键机构是美国财政部而非美联储。

Hayes 指出,美国财政部长通过回购和拍卖策略管理不断膨胀的债务负担,正在重塑全球流动性。市场关注的核心是系统中的美元流动性是否持续增加。此外,地缘政治因素也将推动比特币价格上涨。他预测,美国与中国即将达成的贸易协议将更多是象征性意义,而非实质性改变。

他披露其投资组合中约 60%-65% 为比特币,20% 为以太坊(ETH)。

此前消息,Arthur Hayes 曾表示 BTC 价格将在 2028 年达到 100 万美元,是时候做多所有资产了 。

深潮 TechFlow 消息,5 月 8 日,据美国货币监理署(OCC)发布的 Interpretive Letter 1184 显示,国家银行和联邦储蓄协会可根据客户指示买卖托管资产,并可将包括托管和执行服务在内的银行许可加密资产活动外包给第三方,但需遵守适当的第三方风险管理规范。

OCC 此前在 Interpretive Letter 1170 和 1183 中也曾涉及相关权限。OCC 强调,银行在开展加密资产托管活动(包括通过分托管方)时,需确保安全稳健并符合适用法律法规。

深潮 TechFlow 消息,5 月 8 日,据 The Block 报道,Sei Labs 提交了一项 Sei 改进提案(SIP-3),建议 Sei 区块链架构转向仅支持以太坊虚拟机(EVM)的模式,并计划弃用 CosmWasm 和原生 Cosmos 账户。这一提案旨在简化 Sei 网络架构,提高用户和开发者体验,为即将到来的 Giga 升级铺路。

Sei 是一个基于 Cosmos SDK 构建的 EVM 兼容 Layer 1 区块链,目前支持 EVM 和原生 Cosmos 账户。然而,Sei Labs 表示,双架构模式增加了用户管理地址和开发者维护跨系统互操作性的复杂性。若 SIP-3 获得通过,未来仅允许 EVM 地址发起交易,CosmWasm 合约及原生 Cosmos 消息处理将被移除,用户需将资产迁移至 EVM 钱包,开发者也需将应用迁移至 EVM。Sei Labs 认为,此举将提升开发效率,增强 Sei 在 EVM 生态中的竞争力。

在加密行业发展日益多元的当下,火币HTX再次走在行业前沿。5月7日,火币HTX官方宣布启动“火星计划特别版”活动,正式面向全球公开招募一位幸运用户,赠送价值高达600万美元的太空旅行门票,圆普通人一个太空梦。

据悉,此次太空门票由火币HTX全球顾问、波场TRON创始人孙宇晨全额出资赞助。公告显示,自5月7日16时至5月13日12时(UTC+8),所有完成平台KYC L3认证的用户,均可填写报名表单参与,平台将根据注册时间、交易活跃度、净手续费贡献、资产等维度进行评分,选出5位新晋候选人,与此前7位候选人组成12人阵容,最终筛选出1人代表平台与孙宇晨一同踏上于7月进行的历史性太空之旅。

活动详情:https://www.htx.com.pk/zh-cn/support/25000906493178

从加加林到马斯克,航天事业正从国家权力的太空竞赛,蜕变为企业家突破技术边界的创新实验场。作为加密行业最具影响力的企业家之一,孙宇晨一直致力于推动区块链科技的广泛应用和社会价值的实现。他曾多次以破圈事件引发各界关注,如拍下“股神”巴菲特午餐、以4500万竞得“天价香蕉”,此次更是再度打破行业边界,豪掷600万美元支持普通人圆梦太空。

他要带的,不是员工,不是精英,而是用户——这个决定背后是对于“用户至上”理念的坚持。作为火币HTX全球顾问,他认为,用户不仅是平台的生态参与者,更是推动技术革新与文化变革的核心力量。通过这次非凡旅程,希望激发更多平台用户勇敢探索、参与变革,也借此塑造一种去中心化、全民共创的品牌文化。

这趟航天之旅将于2025年7月启动,最终入选者不仅将获得一次与孙宇晨同行的历史性机会,更将在太空中见证人类与加密文明交汇的崭新时刻。正如孙宇晨所说:“科技不该只属于精英,太空也不该遥不可及。我们希望通过这次旅程,让加密精神照进现实,让更多人触摸未来。”

作为全球领先的加密货币交易平台,火币HTX正将“区块链改变世界”的理念逐步实践落地。此前,火星计划已成功举办7期活动,并筛选出7位候选人,将“普通人参与航天”的梦想一步步推向现实。

如今,随着火星计划特别版的启动,这将是火币HTX乃至所有加密普通用户离太空最近的一次机会。火币HTX方面表示,将持续构建加密经济与实体产业、技术研发与人文愿景的共振生态,推动区块链突破金融基础设施定位,进阶为通往Web3数字文明的桥梁。正如这场太空之旅所象征的:不是精英阶层、不是企业高管,而是你我这样的普通人,也能在这个时代,抬头仰望星空,圆梦星辰大海。

当你拥有火币HTX账号、完成高级认证的那一刻,你离太空的距离,也许就比想象中更近一步。欢迎所有敢于追光逐辰的用户报名,让加密世界的梦想,在太空中熠熠生辉。

深潮 TechFlow 消息,5 月 8 日,据官方消息,阿联酋燃油零售商 Emarat 宣布与 Crypto.com 达成战略合作,在加油站引入加密货币支付服务,这是中东和北非地区的首个此类服务。

合作的第一阶段将在 10 个 Emarat 加油站启用该服务,并计划逐步扩展至整个网络。此外,双方将推出位于迪拜 Al Wasl 路的旗舰加油站“Emarat x Crypto.com Service Station”。

作者:Byron Gilliam

编译:深潮TechFlow

“熟练投资的社会目标,应是战胜笼罩我们未来的时间与无知的黑暗力量。”

——约翰·梅纳德·凯恩斯(John Maynard Keynes),著名经济学家

尽管投资涉及大量数字,但人们普遍认为,投资更像是一门艺术,而非科学。

“普通股的选择是一门困难的艺术,”本杰明·格雷厄姆曾警告道。

而格雷厄姆的终生学生沃伦·巴菲特则进一步明确指出,“投资是一种艺术……现在投入现金,以期未来获得更多的现金。”

几乎所有的投资都归结为预测未来的现金流。

但彼得·林奇提醒道,那些“被训练得僵硬地量化一切的投资者,处于很大的劣势。”

然而,这并不意味着像某些金融虚无主义者所声称的那样,“估值只是一个笑话(meme)。”

相反,这意味着应用和解读可量化的估值指标本身就是一种创造性的活动。

选择哪种估值指标适用于哪种投资是一个主观的决定——而知道如何解读这些结果则更是如此。

例如,低估值并不一定意味着股票便宜,而高估值也不一定意味着股票昂贵(情况往往正好相反)。

一只股票可能在某些指标上看起来非常便宜,但在另一些指标上却显得极其昂贵。

而这些估值与实际回报之间并没有显而易见的相关性。

这常常让人感到沮丧——如果便宜的股票不会上涨,而昂贵的股票不会下跌,那为什么还要费力去弄清楚这一切呢?

我认为,这一切值得去研究,因为这正是投资有趣和吸引人的原因——如果是这样的话,加密投资的乐趣才刚刚开始。

直到最近,加密投资者在数据方面的选择还非常有限,除了代币价格和市值以外几乎没有其他可用数据。

这使得加密领域的一切都变成了一个“故事”——但这也没什么问题!

投资本质上就是讲故事的艺术。

然而,最好的投资故事往往是用数字来讲述的,而加密领域正在逐步拥有这样的条件,因为越来越多的协议开始产生收入,而且这些收入中有更多部分被分配给代币持有者。

此外,由于像 Blockworks Research 这样的机构的努力,这些数字变得更加易于获取。他们的分析师将这些数据打包成易于理解的图表和报告,为我们提供参考。

这帮助加密领域迈向了一个更高层次的叙事阶段:用数字讲故事。

让我们来看看当前的一些数字。

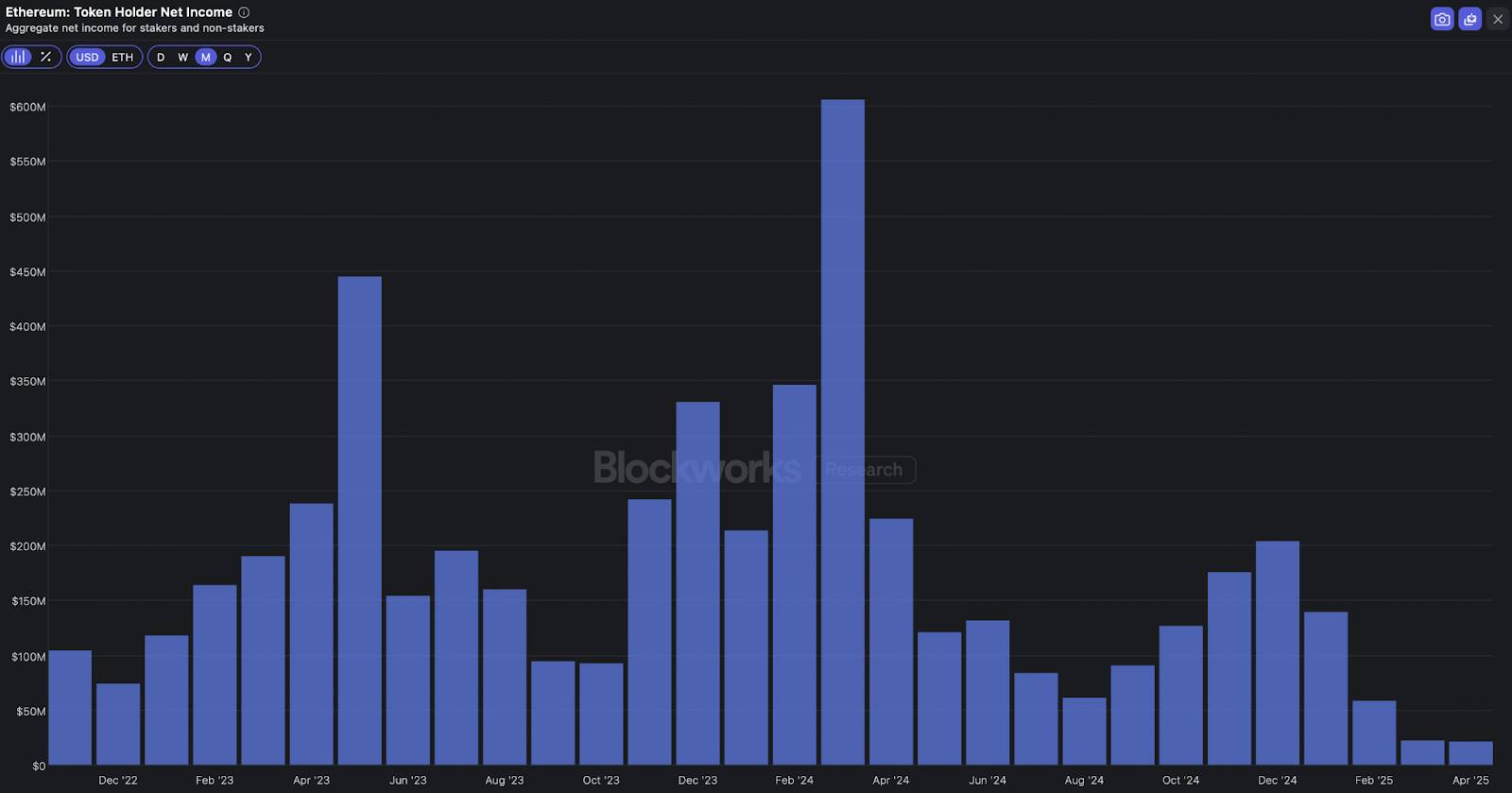

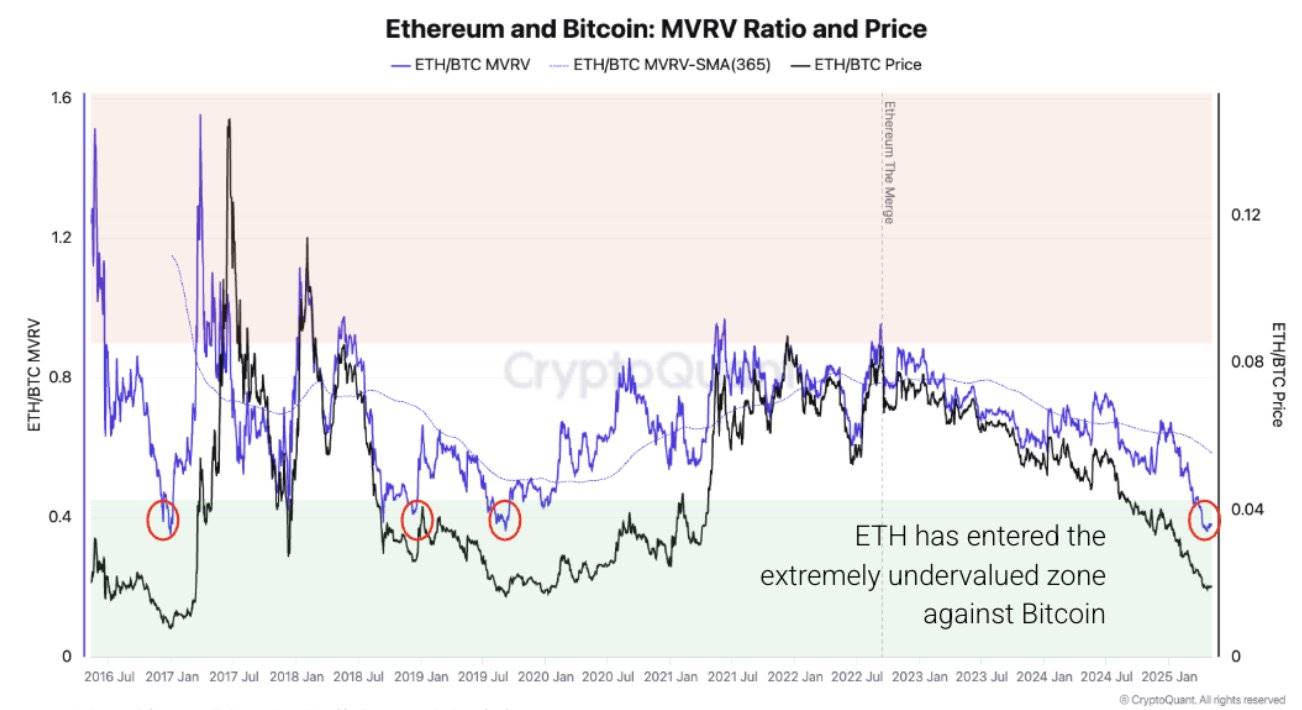

从加密推特和播客中判断,似乎以太坊的市场情绪已经跌至新低,尤其是与 Solana 相比。

但如果一个传统金融(TradFi)背景的新人直接看数据,可能会得出完全不同的结论。

根据 Blockworks Research 的数据,Solana 在4月份录得3600万美元的“代币持有者净收入”,这使得SOL代币的年化收益倍数为178倍——这个倍数虽然较高,但如果认为当前的活动水平较低,也许是合理的。

相比之下,以太坊在4月份的代币持有者净收入为2100万美元,使得ETH代币的收益倍数高达841倍。

一位来自传统金融(TradFi)的投资者看到ETH的估值倍数是SOL的5倍时,不会立刻想到:“哇,为什么大家对以太坊如此悲观?”

但他们也不会马上认为,市场对Solana的看法比以太坊积极5倍。

相反,他们可能会得出这样的结论:Solana的收入估值较低,可能是因为它主要来自“低质量”的迷因币(memecoin)交易活动;而以太坊的收入估值较高,至少部分原因在于其包括了更高质量的活动,比如与现实世界资产(RWAs)相关的收入。

现在,我们有了一些可以分析的角度:如果你认为迷因币交易活动并非那么低质量,那么SOL可能被低估了;而如果你认为现实世界资产是未来的趋势,那么ETH可能并没有被高估。

当然,你还可以深入挖掘更多信息。

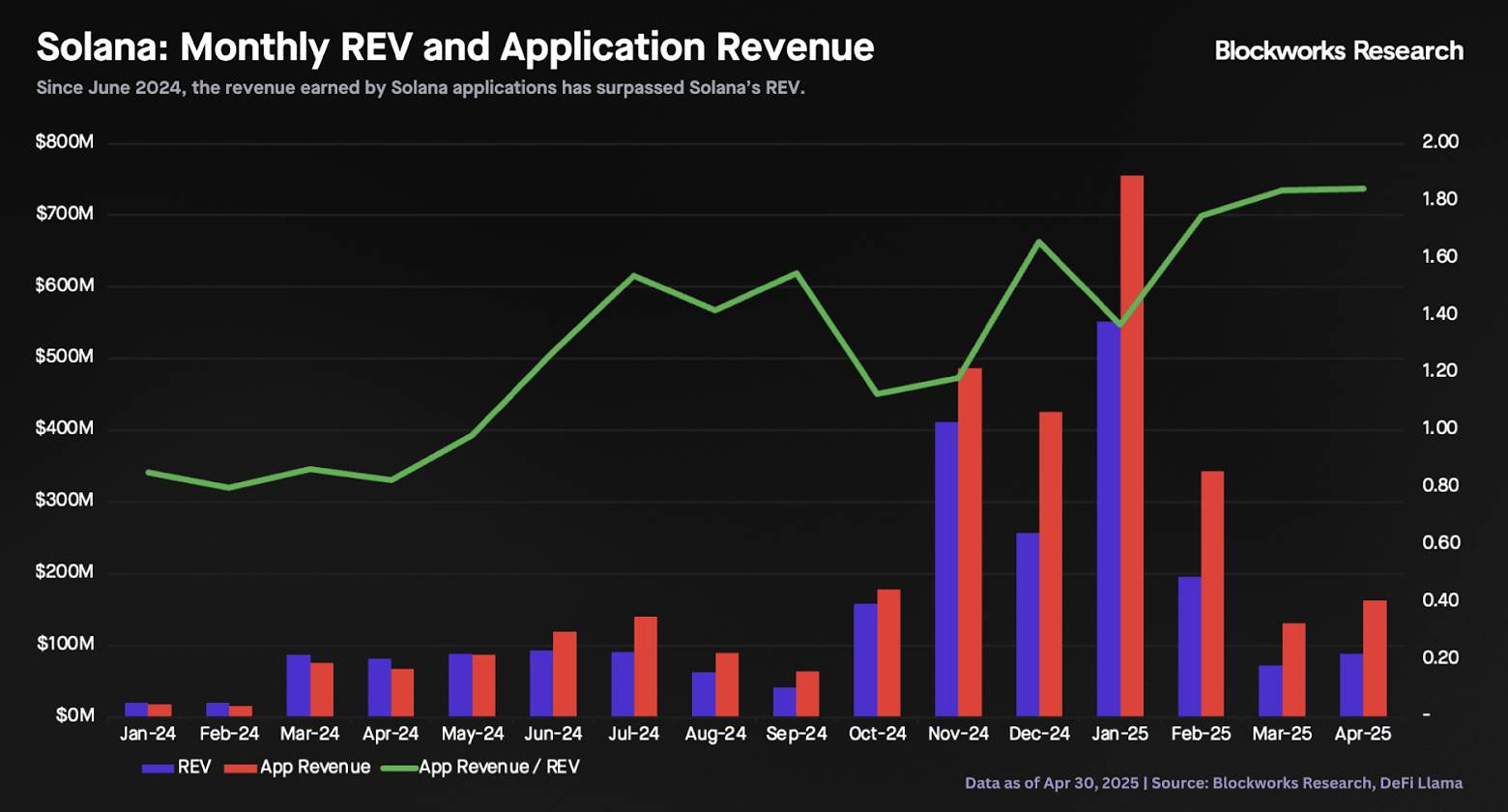

根据Blockworks Research的数据,所有Solana应用程序的收入总和仅是Solana本身收入的约1.8倍。

对于一个平台型业务来说,这是一个非常高的提成比例(take rate)——远高于苹果的30%上限,而美国政府甚至认为苹果的提成比例已经具有垄断性质。

这可能意味着Solana的收入过高,因此其代币估值倍数应该较低;或者,这可能表明Solana拥有业务护城河,因此其代币估值倍数应该较高。

无论哪种情况,这都是一个值得关注的故事。

Hyperliquid是一个半去中心化的加密交易所,它的故事有点奇特:这个协议在4月产生了高达4300万美元的收入,并几乎将所有收入分配给了代币持有者。

毫不意外,这种模式帮助其代币最近表现优异。正如 Blockworks Research 的 Boccaccio 在一份最新报告中指出的那样:“援助基金每10分钟使用交易手续费进行代币回购,创造了持续的买入压力。”

每10分钟一次!

我们很难对此作出明确判断,因为在传统金融中,没有任何一家公司会将100%的收入返还给股东——更不用说每10分钟就返还一次了。

从其估值来看,加密市场似乎对此也有些犹豫不决。

HYPE代币的交易估值约为年化收入的17倍(基于市值计算),在通常情况下,这会被认为是昂贵的。

但在这种情况下,收入和盈利似乎是同一件事,所以如果你相信HYPE能够持续从中心化交易所赢得业务,这样的估值看起来还是相当合理的。

Boccaccio 提醒道,HYPE的交易估值倍数显著高于其去中心化同行,但这些同行可能并不是合适的对比对象。

“Hyperliquid 的L1只需占据币安每日交易量的很小一部分,就能显著提高其交易量……仅从币安的BTC/USDT交易对中获取10-15%的交易量,就可以让HyperCore的交易量增加50%。”

“因此,增长倍数是合理的,”Boccaccio总结道。

当然,这个倍数的大小取决于你对这个故事的信任程度。

Jupiter是一个Solana上的去中心化交易所(DEX)聚合器,它将相对较为谦逊的50%收入返还给代币持有者(同样通过回购实现)——但它的收入同样相当可观。

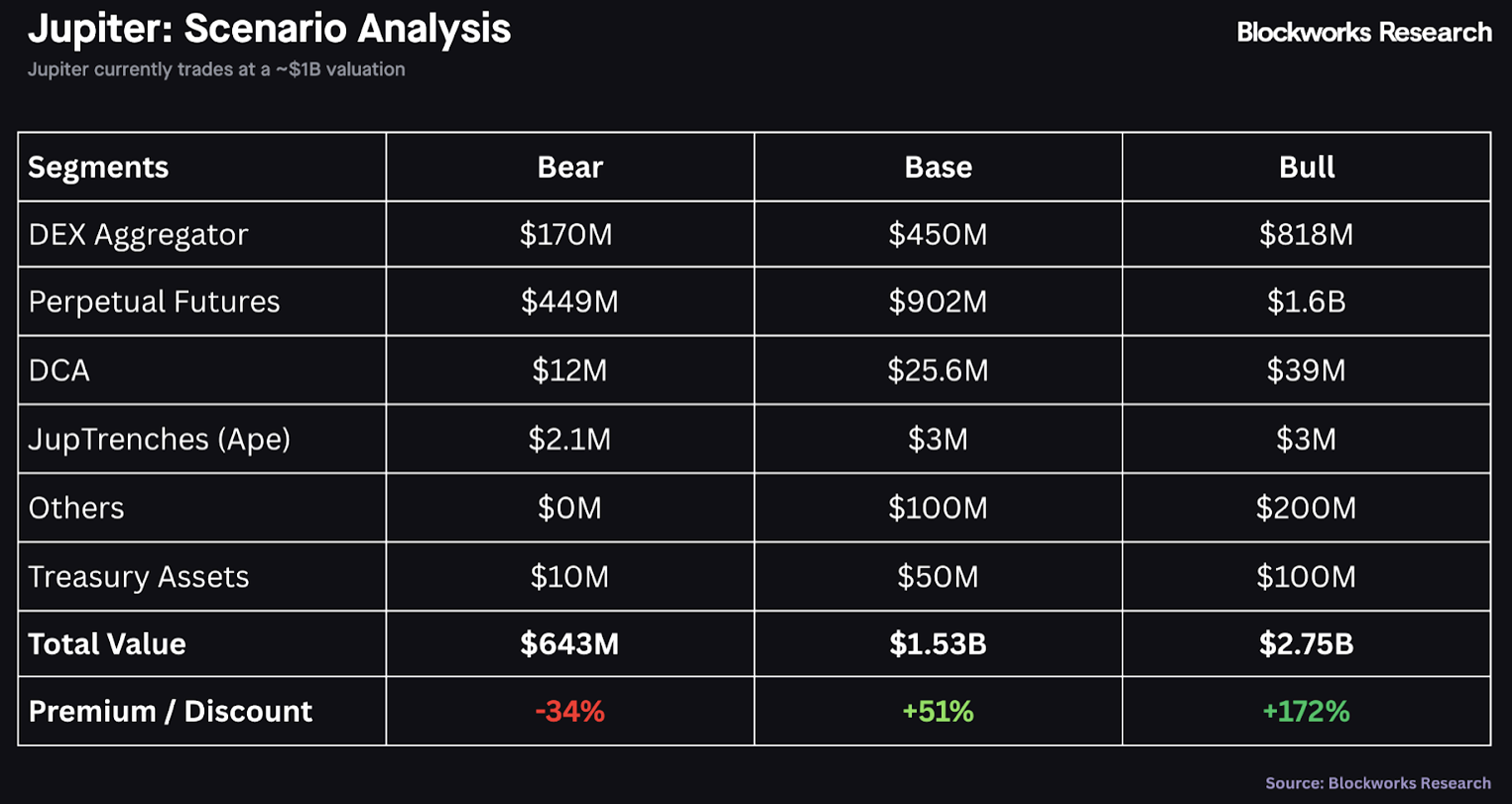

Marc Arjoon估计,Jupiter在未来12个月内可能产生2.8亿美元的收入,这意味着基于市值计算,JUP代币的收益率约为11.5%。

在股票市场中,11.5%的收益率通常意味着相关业务处于困境,但在这里似乎并非如此。

Jupiter是“Solana上的默认路由器”,Arjoon写道,“在聚合领域目前无可匹敌”,并且“是所有加密dapps中收入排名第四的应用程序”。

更重要的是,它被运营得像一个真正的企业:“Jupiter在2024-2025年的战略行动表明,这是一家正在积极进入高速增长阶段的组织,雄心勃勃地定位自己为Solana的顶级加密超级应用。”

这听起来完全不像一家应该有11.5%收益率的公司。

当然,仍然存在很多风险,Arjoon在他最近的报告中详细列出了这些风险。

但他的结论是,“Jupiter目前的交易估值倍数相较于同行来说具有吸引力,表明即使不考虑估值倍数扩张,其仍有相当大的上涨潜力。”

他甚至通过一份分部估值分析量化了这一点,这让我的传统金融背景感到欣慰:

这看起来是一个不错的故事。

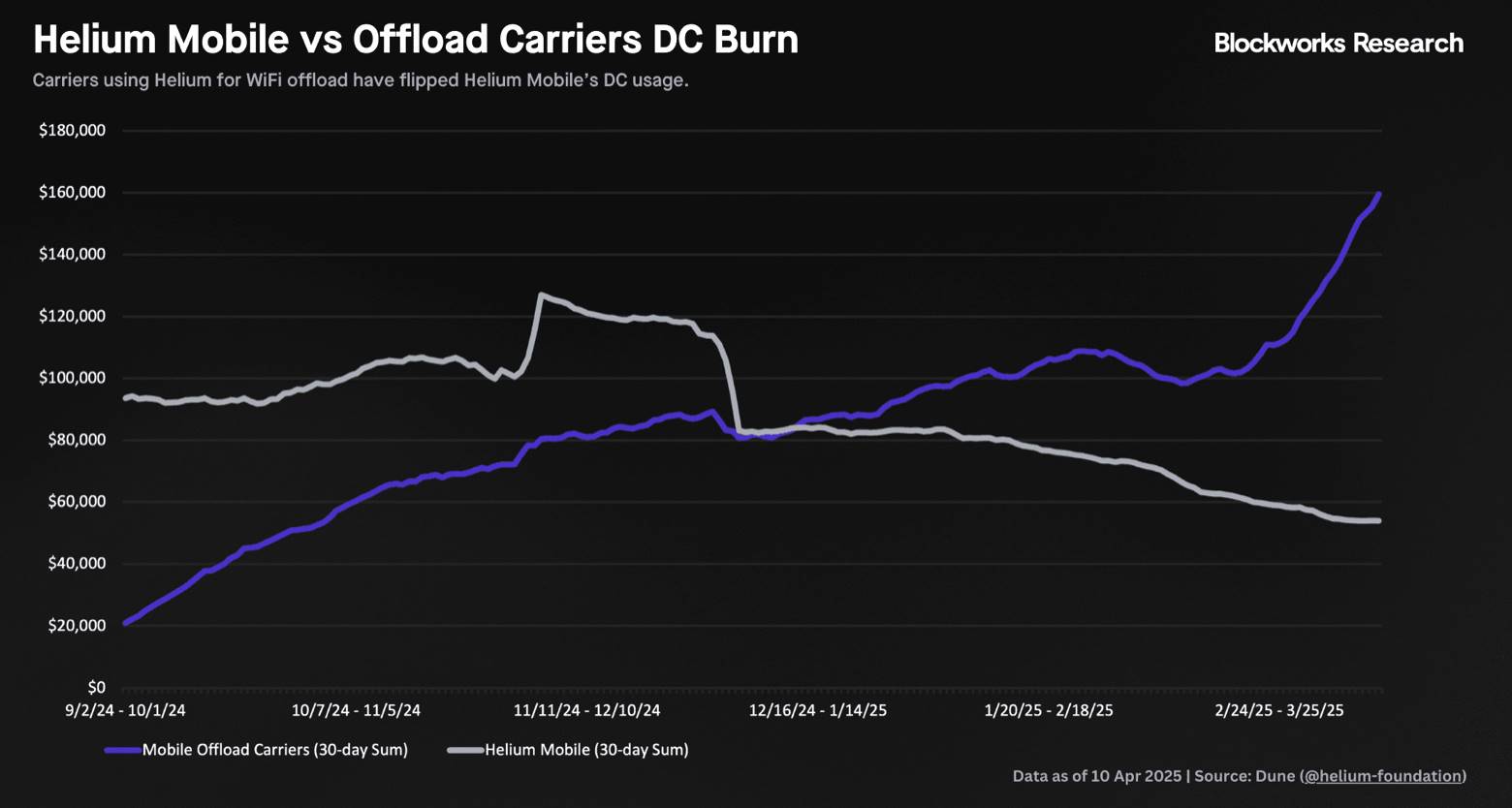

Helium,一个去中心化的电信服务提供商,长期以来一直是加密领域的热门话题——它早在2013年就成立了。

但现在,它已经不只是一个故事,而是带有数据的故事了:“通过数据信用燃烧(Data Credit Burn)衡量的收入正在加速增长,环比增长达43%。”Blockworks Research的Nick Carpinito在最近的一份报告中写道。

“更重要的是,Helium的收入来源正在从Helium Mobile逐渐转向Mobile Offload,后者现在约占数据信用燃烧的三倍,并且环比增长接近180%,这是一个DePIN(去中心化物联网)协议在企业预算领域中销售的惊人增长率。”

“Mobile Offload”是上图中的蓝线,其季度增长率高达180%,无论对谁来说,这都是一个令人震惊的数字。

Helium的HNT代币似乎已经在估值中反映了这一点,目前的交易价格约为年化销售额的120倍。

但Carpinito在0xResearch播客中提到,他预计收入会进一步加速增长,原因是“AT&T允许其美国用户连接到Helium网络,从而推动数据信用使用量激增”。

因此,“未来12个月内,我们很可能会看到HNT价格出现前所未有的上涨,并且这种上涨将比以往基于投机的Helium价格波动更加稳定。”

在加密领域,听到有人基于非投机因素做出这种价格预测是非常罕见的。

而且令人耳目一新。

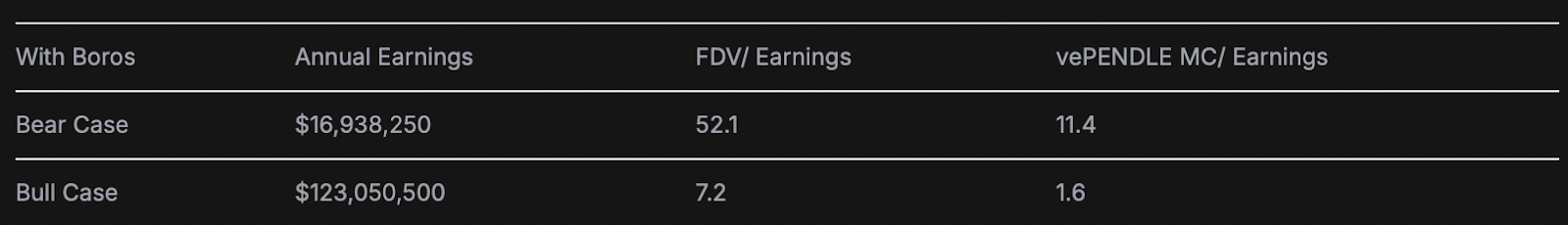

最后,Pendle是一个“收益交易”协议,其新产品“Boros”将允许用户对任何链上或链下收益进行投机,起始点是资金费率。

“这种实现方式类似于经典的利率互换市场,交易者可以支付浮动利率以获得固定利率,或者支付固定利率以获得浮动利率,并支持杠杆交易。”Blockworks Research的Luke Leasure解释道。

对我这样一个传统金融人士来说,这听起来有些复杂,但显然这是一个巨大的市场:“永续期货市场每年结算金额接近60万亿美元,未平仓金额达数千亿美元。Boros将进入一个全新的、巨大的且尚未开发的市场。”Leasure表示,他预计Boros可能会使Pendle的收入翻倍。

这在传统金融中是很少听到的。

在乐观情境下,Leasure估计,Pendle代币的“投票托管”(vote-escrowed)版本可能仅以1.6倍收益进行交易:

1.6倍!

在股票市场中,只有当一家企业即将崩盘时,其估值才会低至1.6倍收益,但显然这并不是Pendle的情况。

尽管如此,这并不是投资建议(至少不是来自我的建议),因为Pendle的故事相当复杂——正如加密领域的大多数项目一样。

但至少,现在这些故事可以通过数字来讲述了。

——Byron Gilliam

深潮 TechFlow 消息,5 月 8 日,据官方公告,Bybit 已在创新区上线 BANKUSDT 永续合约,杠杆最高为 50 倍。

深潮 TechFlow 消息,5 月 8 日,据 Crypto Briefing 报道,俄勒冈州通过了 Senate Bill 167,将数字资产纳入《统一商法典》(UCC)的法律框架。该法案由州长 Tina Kotek 于 5 月 7 日签署生效。

新法案引入了 UCC 第 12 条,明确了包括加密资产、代币化记录和电子货币在内的数字资产的法律定义,并修订了第 9 条,允许数字资产作为担保品用于担保交易。此外,法案更新了多个 UCC 条款,以承认电子记录、电子签名及混合交易形式,从而支持数字化商业活动。

法案还包含过渡性条款,确保新规生效前的交易合法性,同时为现有担保权益提供一年的合规调整期。此前,数字资产在用作担保品或交易时的法律地位不明确,此次修订为其权利的控制、完善和执行提供了清晰的法律依据。

据报道称,俄勒冈州还提出了另一项与区块链相关的 House Bill 2071,目前尚处于立法初期阶段,未进入表决程序。

深潮 TechFlow 消息,5 月 8 日,CryptoQuant 在社交媒体发文表示,ETH 当前相较于 BTC 的估值已跌至 2019 年以来的最低水平。历史数据显示,这种情况通常会导致 ETH 表现优于 BTC。然而,当前市场中 ETH 面临供应压力、需求疲软以及链上活动平淡等问题,可能会阻碍其价格反弹的进程。

作者:jacek

编译:深潮TechFlow

并非所有稳定币都是一样的。实际上,稳定币主要有两个核心用途:

转移资金 → 支付型稳定币

增值资金 → 收益型稳定币

这个简单的区分并不全面,但却非常有用,并能为许多人提供启发。这种划分应该指导我们在推动采用、优化用户体验、制定监管政策以及设计使用场景时的思路。

当然,其他更复杂的分类方式(如按抵押品种类、锚定机制、去中心化程度或监管状态)依然重要,但它们往往无法直接体现用户的实际需求。

稳定币被广泛认为是加密领域的突破性应用,但要实现规模化发展,我们需要一个更以用户为中心的框架。你不会用收益金库中的资金去买咖啡吧?将两种类型的稳定币归为一类(如许多数据面板所做的)就像把你的工资存进对冲基金:技术上可行,但从逻辑上却不太合理。

当然,这两者之间的界限并非总是清晰的。稳定币可以同时扮演支付和收益的角色,每种设计也都有其自身的风险。在这里,我聚焦于用户的主要用途,并对这种区分进行进一步细化,使其不再过于简单化:

支付优先型稳定币:尽可能保持锚定,目标是即时支付和低成本结算;通常收益留给发行方;仍可在借贷市场中进行收益操作;优化为简单易用。

收益优先型稳定币:仍以保持锚定为目标,但通常将特定收益策略的收益传递给持有者;通常用于持有而非消费;设计形式多样且复杂。

正如所述,稳定币可以在支付和收益角色之间切换。然而,支付与收益的区分可以帮助实现更智能的用户体验、更清晰的监管框架以及更便捷的普及。这虽然是同样的锚定机制(通常如此),但用途却截然不同。

这一简单框架采用了市场驱动的视角,从人们实际如何使用稳定币出发,而非从代码或法规入手。监管机构已经开始反映这一划分,例如美国《GENIUS法案》中提到的“支付型稳定币”。构建者们也在实践这一理念,比如我长期参与的SkyEcosystem项目,就将USDS(消费/支付)与sUSDS(收益)分开。

那么,支付与收益的划分能为我们带来什么?

更完善的风险框架

收益型稳定币的风险评估应关注:收益来源及其健康状况、策略集中度、赎回/退出风险、锚定机制的韧性、杠杆使用情况、协议风险敞口等。而支付型稳定币则更需要关注锚定稳定性、市场深度与流动性、赎回机制、储备质量及透明度,以及发行方的风险。统一的风险评估指标无法适用于所有类型的稳定币。

零售市场的普及

这种支付与收益的区分与传统金融(TradFi)的思维模型相契合,能够减少用户的困惑和操作失误。新手用户不应在不知情的情况下持有复杂的收益型代币。

更优的用户体验(UX)

钱包等服务提供商应避免将支付型和收益型稳定币混为一谈,从而引发用户混淆。这种区分将解锁更加简单且智能的钱包用户体验。虽然资深用户对两者的区别了然于心,但在用户界面中明确标注能够帮助新手理解。这种改进也将简化新型银行(neobank)和其他金融科技公司的集成。当然,真正的用户体验挑战不仅是标签的标注,还包括如何教育用户了解尾部风险。

机构市场的采用

支付与收益的区分与现有金融分类一致,有助于改进会计处理、风险隔离,并支持更明确的监管框架。

更清晰的监管

支付型和收益型稳定币将受到不同的监管。这两类产品具有不同的风险特征,因此监管机构自然会加以区分。支付与投资(广义上的证券)在全球范围内几乎总是适用完全不同的监管制度。这并非巧合。立法者已经在朝这个方向努力:例如,美国的《GENIUS法案》和欧盟的《MiCAR条例》都承认这一点。这并不意味着支付型稳定币永远无法提供收益(正如《GENIUS法案》中讨论的那样),但其角色更接近于储蓄账户,而非广泛的投资产品。

并非完美模型,但却是最简单的方向指引

尽管这一框架尚不完善,但它是围绕目的来定位产品、用户和政策的最简单方式。

一些不足之处:

收益是一个包含多种子类别的复杂类别。收益型稳定币涵盖了多种子类型,其结构、风险和用途各不相同。有些通过DeFi借贷,有些质押ETH,还有些购买国债。这是一个庞大的概念,随着市场成熟,尤其是监管介入后,可能会发生变化。未来,“收益型稳定币”这一概念可能会被拆分为更加具体和清晰的类别。

收益归属问题:如果收益没有传递给用户,那么收益通常会被其他参与者(通常是发行方)获取。如前所述,稳定币可以从“发行方收益”转向“持有者收益”。此外,稳定币用户也可以通过借贷市场获得收益,目前尚不确定收益型稳定币在用户视角下是否与其他次级收益来源有足够的区别。

命名争议:一些人认为应该将这一更广泛的类别称为“收益代币”(yield tokens)而非“收益型稳定币”(yield stablecoins)。这种观点合理,但实际上收益型稳定币已经作为一个独特的子类别出现,其特点是稳定的锚定机制和特定的用户角色。它们通常被视为与非稳定币的代币化真实世界资产(RWAs)、流动性质押代币(LSTs)或其他DeFi结构化收益产品不同的独立类别。随着市场发展,这一趋势可能会继续演变,尤其是在涉及可调整供应的收益型稳定币时,边界往往会变得模糊。

支付型稳定币或许也会提供收益:未来,这一边界可能由监管来定义。例如,《MiCAR条例》禁止支付型稳定币提供收益,而《GENIUS法案》对此进行辩论。市场将根据监管框架进行相应调整。

这些担忧确实存在。然而,将“稳定币”笼统地视为单一类别并无助于解决问题。支付型与收益型的区分是一个基础性且早该提出的框架。我们应该清晰地标注这一划分,并围绕其进行构建。如果你的稳定币无法轻松归入这两类之一,也应明确说明。

更多研究仍然是必要的,尤其是针对那些模糊界限的资产(如可调整供应的代币)或完全超出这一框架的资产(如非稳定的收益代币和代币化的真实世界资产)。

深潮 TechFlow 消息,5 月 8 日,据 ET Realty 报道,区块链驱动的房地产代币化交易平台 Alt DRX 宣布完成 270 万美元 Pre A 融资。本轮融资由 Qatar Development Bank、Times of India Brand Capital、Hindustan Media Ventures、Zee Group、WeFounder Circle Angel Fund 和 nX Capital 等机构参与,同时吸引了 Harsha Bhogle、Parthasarathy 和 Richard Rekhy 等天使投资人支持。

Alt DRX 总部位于班加罗尔,致力于通过区块链技术将住宅房地产资产代币化,为用户提供按平方英尺购买和出售住宅物业的机会。平台支持算法每日定价、即时结算,并提供透明的交易记录。公司联合创始人 Anand Narayanan 表示,本轮融资将用于购买住宅资产、技术研发、市场推广以及监管许可证费用。